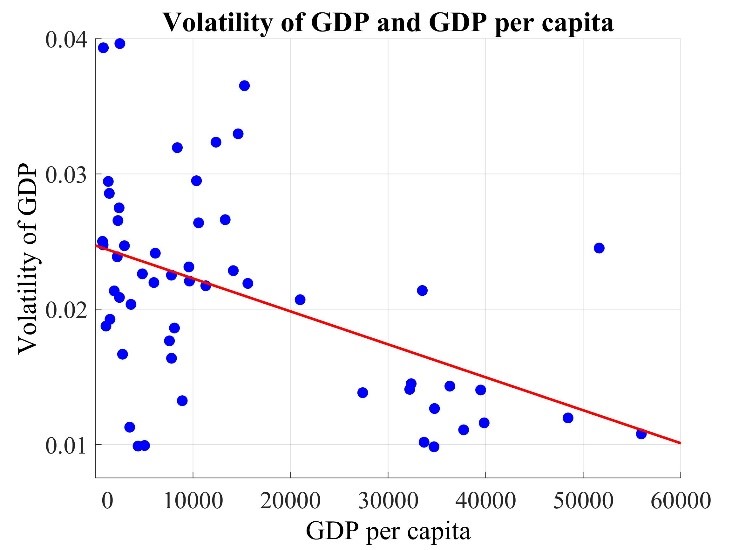

Las economías pobres tienden a ser más volátiles que las economías más desarrolladas. Este hecho estilizado que fue documentado por Acemoglu y Zilibotti (1997) y Koren y Tenreyro (2007), entre otros, se ilustra en la Figura 1. Esta mayor volatilidad es costosa en términos de bienestar ya que las recesiones pueden tener efectos negativos persistentes en la economía.

Nota: Volatilidad del PIB es desviación estándar del componente cíclico del PIB real anual de 1970 a 2010. PIB per cápita en dólares constantes del 2005, promedio para el periodo 1990 al 2009. Datos del Banco Mundial.

La literatura económica ha analizado diferentes factores que podrían explicar esta relación negativa entre volatilidad del producto y el desarrollo económico, medido como PIB per cápita: factores institucionales, diferentes niveles de desarrollo financiero, shocks de diferentes magnitudes y persistencia, y efectividad de las políticas económicas. Un factor que fue analizado con particular interés en el estudio de ciclos económicos es el efecto de los shocks a los términos de intercambio. En particular, cambios en los precios de los bienes que una economía exporta, relativos a los precios de los bienes importados, pueden tener efectos similares a los de un shock de productividad, induciendo reasignación de recursos y fluctuaciones en la actividad económica.[1] ¿Cuán importantes son estos shocks para explicar la mayor volatilidad de las economías emergentes?

En un trabajo reciente,[2] investigamos el efecto cuantitativo de cambios en el precio de bienes primarios (commodities) relativo al precio de bienes manufacturados y su efecto diferencial en la volatilidad de las economías emergentes y desarrolladas. Nuestro punto de partida es que las economías emergentes producen y exportan, en promedio, diferentes bienes que las desarrolladas, mientras que consumen e importan bienes similares. En particular, documentamos que los commodities constituyen, en promedio, un 71% del valor de las exportaciones de economías emergentes pero sólo un 33% de sus importaciones. En cambio, en los países desarrollados, en promedio, los commodities constituyen un 31% del valor de sus exportaciones y un 29% de sus exportaciones. Estas diferencias explican por qué un mismo cambio en los precios relativos puede amplificar los ciclos económicos en mayor medida en las economías emergentes mientras que en las desarrolladas el incremento en el valor de la producción y exportaciones se ve aproximadamente compensado por el aumento en el valor de sus importaciones, con un menor efecto en la actividad económica.

En nuestro trabajo modelamos una pequeña economía abierta con tres sectores: bienes no transables (i.e. servicios), manufacturas y commodities. Las fluctuaciones económicas en el modelo son causadas por shocks a la productividad agregada y al precio de commodities relativo al precio de manufacturas. Para cuantificar el efecto de estos shocks, parametrizamos las distintas economías de manera de capturar los hechos estilizados que documentamos. Es decir, las únicas diferencias entre ellas están dadas por su estructura de producción y consumo: la fracción de valor agregado explicado por commodities, manufacturas, y bienes no transables, la apertura comercial, y el balance (o desbalance) comercial en los sectores de manufacturas y commodities.

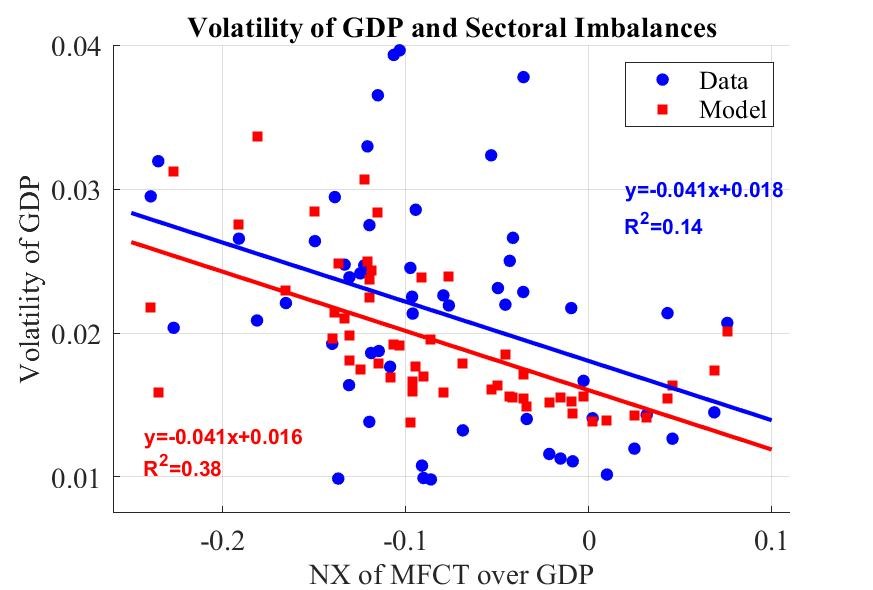

Al simular las economías, encontramos que estas características explican un 52% de la diferencia en la volatilidad del PIB entre las economías emergentes y las desarrolladas observada en los datos, y que la principal razón detrás de estas diferencias es el déficit (superávit) comercial en el sector de manufacturas (commodities) de las economías emergentes. Por ejemplo, en una economía emergente promedio, que produce mayormente commodities y consume principalmente manufacturas, un aumento en el precio de los commodities aumenta los recursos disponibles para invertir y consumir, por un lado, pero también aumenta el retorno a la acumulación de capital y contratación de trabajadores; finalmente, también afecta la productividad agregada al inducir reasignación de los factores de producción. En las economías desarrolladas estos efectos se ven atenuados porque los precios de las canastas de consumo y producción aumentan en similar proporción.

Nota: Volatilidad del PIB es desviación estándar del componente cíclico del PIB real anual de 1970 a 2010. En el eje horizontal, exportaciones netas de manufacturas como proporción del PIB. Datos del Banco Mundial.

Estas diferencias que documentamos en la estructura de producción y de consumo entre las economías son importantes para explicar la mayor volatilidad de las economías emergentes no sólo en el modelo sino también en los datos. Usando datos para 55 economías (13 desarrolladas y 42 emergentes), mostramos que los desbalances comerciales sectoriales están positivamente correlacionados con la volatilidad del PIB (Línea azul en la Figura 2). Esta relación es estadísticamente significativa incluso controlando por el nivel de desarrollo económico de estas economías (PIB per cápita), apertura comercial, y estructura de la producción (proporción de commodities y manufacturas en valor agregado). Para terminar, mostramos que el modelo también es consistente con la evidencia empírica cuando lo calibramos para cada una de las economías mencionadas arriba. La Figura 2 muestra los resultados de este ejercicio comparando la volatilidad obtenida en el modelo con las observada en los datos, para cada una de estas economías. El modelo captura la relación negativa observada entre el déficit comercial en el sector de manufacturas y la volatilidad del producto (Línea roja en la Figura 2).

Conclusiones

Trabajos recientes han puesto en duda la visión convencional de que los términos de intercambio son un importante mecanismo que explica la volatilidad de los ciclos económicos en los países emergentes. Otros, sin embargo, han rescatado su importancia sugiriendo que es clave modelar los distintos tipos de commodities que los países exportan para medir correctamente su impacto, aún cuando estos commodities tienen un significativo componente global común.[3] Nuestra contribución a la literatura existente es mostrar cómo un mismo shock global puede tener diferentes efectos de acuerdo a la estructura de producción y de consumo de las economías: en nuestro modelo los cambios en los precios relativos de los bienes primarios tienen un mayor efecto en las economías que tienen mayores desbalances sectoriales, es decir, en aquellas que consumen más bienes manufacturados (y menos commodities) que los que producen. En particular, cambios en los precios relativos de estos bienes amplifican las fluctuaciones cíclicas en las economías emergentes que tienen superávit de commodities y déficit de manufacturas, generando la mayor volatilidad observada en los datos.

Referencias

Acemoglu, D. y F. Zilibotti (1997), “Was Prometheus unbound by chance? Risk, diversification, and growth”, Journal of Political Economy, 105(4), 709-751.

Ben Zeev, N., Pappa, E., y A. Vicondoa (2017), “Emerging Economies Business Cycles: The Role of Commodity Terms of Trade News”, Journal of International Economics, 108, 368-376.

Fernández, A., González, A., y D. Rodríguez (2018), “Sharing a Ride in the Commodities Roller Coaster: Common Factors in Business Cycles of Emerging Economies”, Journal of International Economics, forthcoming.

Fernández, A., Schmitt-Grohe, S., y M. Uribe (2017), “World Shocks, World Prices, And Business Cycles: An Empirical Investigation”, Journal of International Economics, 108, S2-S14.

Kehoe, T. J. y K. J. Ruhl (2008), “Are shocks to the terms of trade shocks to productivity?”, Review of Economic Dynamics, 11(4), 804-819.

Kohn, D., Leibovici, F., y H. Tretvoll (2018), “Trade in Commodities and Business Cycle Volatility”, Federal Reserve Bank of St. Louis Working Paper 2018-005A.

Koren, M. y S. Tenreyro (2007), “Volatility and development”, The Quarterly Journal of Economics, 122(1), 243-287.

Kose, M. A. (2002), “Explaining business cycles in small open economies: how much do world prices matter?”, Journal of International Economics, 56(2), 299-327.

Mendoza, E. G. (1995), “The terms of trade, the real exchange rate, and economic fluctuations”, International Economic Review, 101-137.

Schmitt-Grohe, S. y M. Uribe (2018), “How Important Are Terms Of Trade Shocks?”, International Economic Review, 59, 85-111.

[1] Sin embargo, Kehoe y Ruhl (2008) cuestionan que puedan interpretarse como shocks de productividad.

[2] Kohn, Leibovici, y Tretvoll (2018), https://research.stlouisfed.org/wp/more/2018-005.

[3] Para la visión convencional, ver Mendoza (1995) o Kose (2002). Entre los trabajos recientes que estudian el efecto de los términos de intercambio y precios de commodities en ciclos económicos, ver Ben Zeev, Pappa, y Vicondoa (2017), Fernández, Schmitt-Grohe, y Uribe (2017), Schmitt-Grohe, y Uribe (2018), y Fernández, González, y Rodríguez (2018), entre otros.

[…] Leer artículo completo […]

[…] Este artículo fue publicado en el blog Foco Económico el día 23 de Mayo de 2018, https://dev.focoeconomico.org/2018/05/23/shocks-a-los-precios-de-commodities-y-volatilidad-economica/ […]