Desde el comienzo de la administración de Cambiemos, la deuda del Banco Central ha venido creciendo fuertemente. Este aspecto de la política monetaria ha sido criticado por economistas de diferentes extracciones. En esta entrada sostengo que bajo ciertas condiciones, no solo no es contraproducente que en un proceso de estabilización el Banco Central emita deuda, sino que puede ser, en efecto, el camino óptimo.

Mi argumento se construye sobre dos supuestos: Primero, el régimen monetario/fiscal argentino actual es de dominancia fiscal. Vale decir, el Banco Central toma a la trayectoria del déficit como exógenamente dada. Punto más, punto menos, el déficit presupuestario es de alrededor de 5 porciento del PBI. De estos 5 puntos, el Banco Central debe financiar 3. Segundo, el déficit fiscal tiene una trayectoria esperada declinante. Desde el comienzo de la nueva gestión, el Tesoro ha venido prometiendo que los desequilibrios fiscales irán desapareciendo, pero en forma gradual.

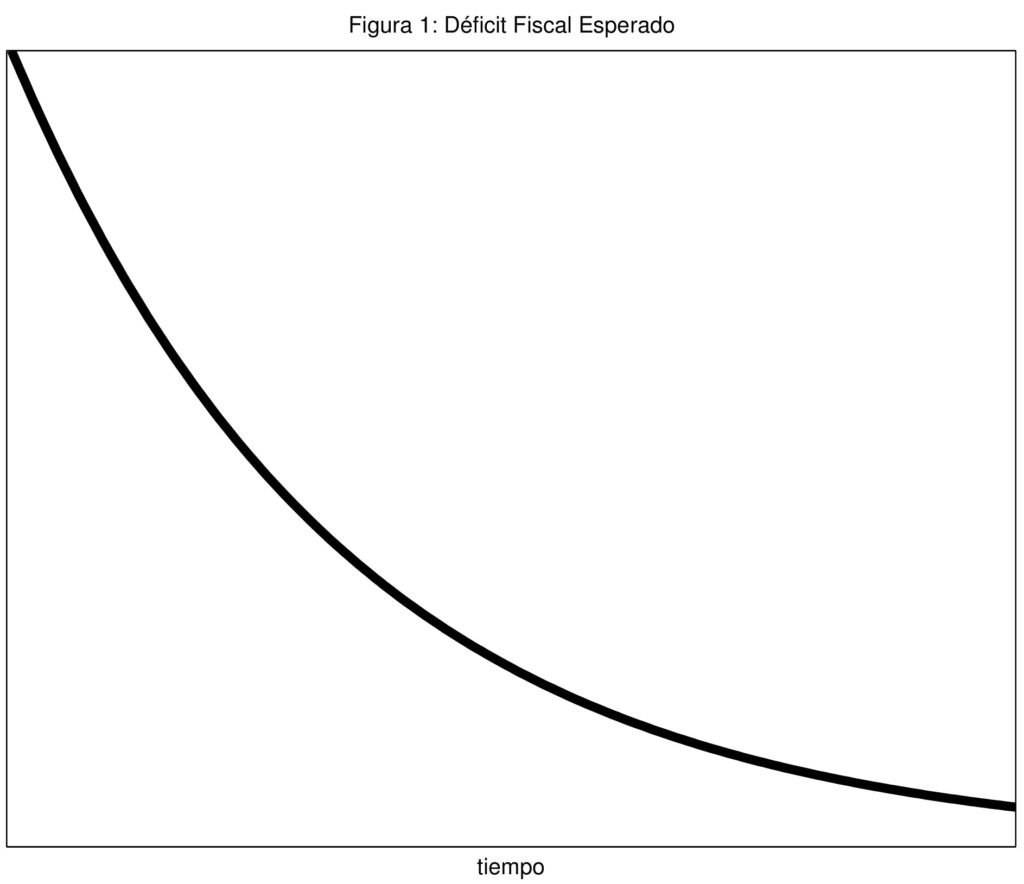

Para fijar ideas, la Figura 1 ilustra esquemáticamente la trayectoria temporal de los déficits fiscales que, bajo mi segundo supuesto, el Banco Central espera tener que financiarle al Tesoro. Bajo dominancia fiscal la Figura 1 está escrita sobre piedra. Lo único que puede elegir el BCRA es la mezcla de creación de dinero y emisión de deuda que usará para financiar el déficit. De hecho, el Central ha elegido una combinación de ambas: tanto la base monetaria como el stock de las Lebac han crecido significativamente en los últimos tres trimestres.

En esencia, la crítica que se le hace a la emisión de deuda por parte del BCRA es que representa pan para hoy y hambre para mañana. Pues si bien la emisión de deuda le permite al Central bajar la emisión de dinero y de esa forma reducir la inflación, en algún momento deberá aumentar la creación de dinero para pagar los servicios de la deuda que emitió hoy más los intereses acumulados, lo que generará un aumento futuro de inflación más grande que la caída que logra en el presente. Esto es lo que se da en llamar `aritmética monetarista desagradable.’

Si bien bajos los supuestos que he enunciado arriba la aritmética monetarista es cierta, no podemos concluir automáticamente que emitir deuda para financiar parte de los requerimientos del Tesoro no sea aconsejable. Es perfectamente cierto que tarde o temprano el Central debe generar inflación para financiar la trayectoria de déficits de la Figura 1. Esto es así porque un banco central no puede cobrar otro impuesto que no sea el inflacionario y no tiene gastos para recortar.

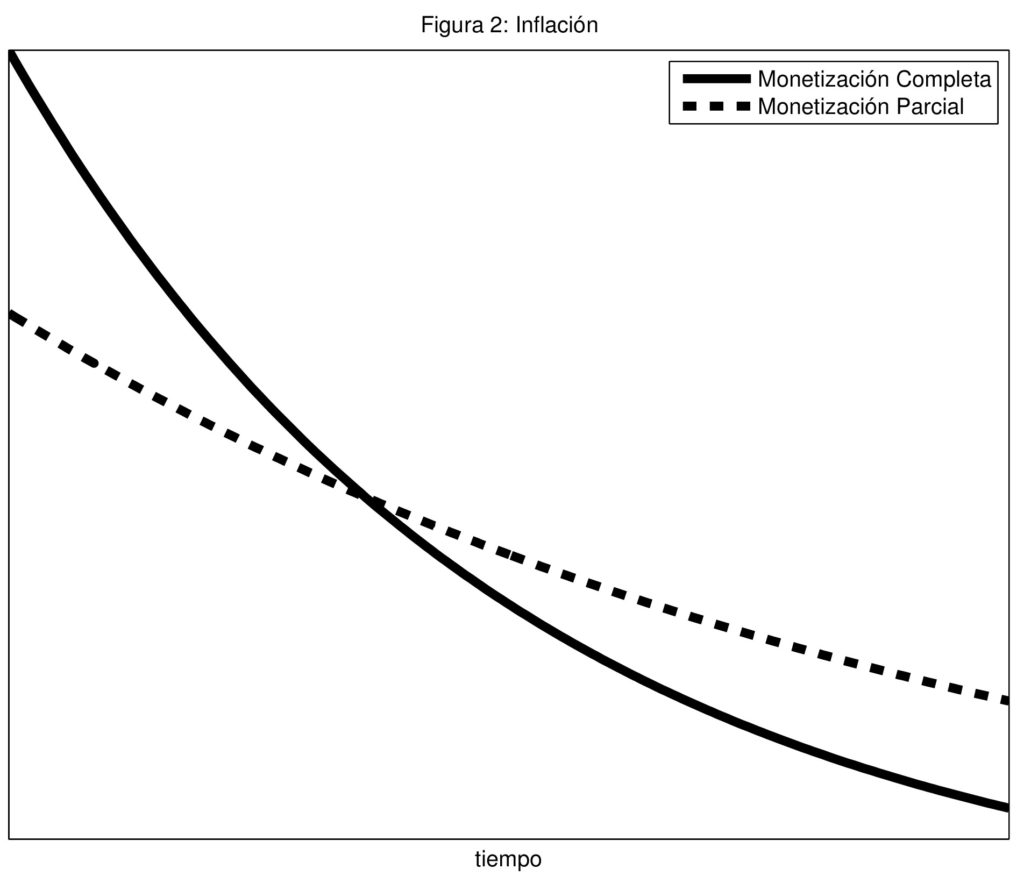

Pero hay muchas (infinitas) trayectorias de inflación que son consistentes con el financiamiento del flujo de déficits de la Figura 1. Por ejemplo, si el Central eligiera no crear deuda, debería crear dinero mes a mes para pagar los déficits. Esta estrategia se conoce como monetización completa del déficit. Dado que el déficit tiene una trayectoria declinante, bajo monetización completa la emisión de dinero será alta al principio y luego irá declinando a lo largo del tiempo. Y la inflación mostrará un patrón similar, alta al principio y gradualmente declinante, como la línea sólida en la Figura 2.

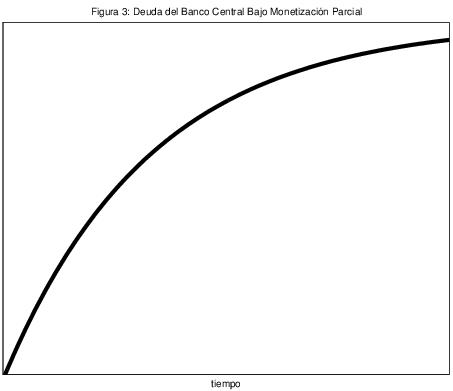

Una estrategia alternativa es inicialmente no pagar todo el déficit con emisión y cubrir la diferencia con deuda, como lo viene haciendo el Central hasta ahora. Esta segunda estrategia se conoce como monetización parcial del déficit. La monetización parcial genera menos inflación que la monetización total al comienzo, pero más inflación al final, porque, como expliqué arriba, en algún momento el Central deberá hacerse cargo de servir los intereses de la deuda que generó durante el tramo inicial. Bajo monetización parcial, la trayectoria inflacionaria es como la línea quebrada en la Figura 2. Y el stock de deuda del Central (léase Lebac) es como en la Figura 3.

La Figura 2 ilustra claramente la aritmética monetarista. El BCRA puede `comprar’ menos inflación hoy, a costa de más inflación en el futuro. Pero ¿cuál trayectoria es preferible? Hasta aquí, el análisis ha sido puramente positivo. La pregunta nos lleva al terreno normativo. El elemento principal a tener en mente al considerar el aspecto normativo de este problema es que en general, en todos los modelos macroeconómicos que se manejan hoy en día, la inflación aparece como una distorsión. Por ejemplo, en modelos con demanda de dinero, la inflación es un impuesto a los saldos monetarios, que entorpece el intercambio de bienes y servicios. En modelos de rigidez de precios nominales, la inflación genera dispersión espúrea de precios relativos que altera la asignación eficiente de recursos y gastos. En modelos con hogares heterogéneos, genera efectos redistributivos negativos en la medida que los agentes de menores ingresos usen medios de pago no remunerados más intensivamente.

Ahora bien, un principio bastante general en finanzas públicas dinámica es que el gobierno debe implementar políticas que suavicen las distorsiones intertemporalmente. Si aplicamos este principio al problema que nos ocupa, vemos en la Figura 2 que la estrategia de monetización parcial genera una trayectoria inflacionaria más suave. Bajo esta óptica, la estrategia de monetización parcial puede resultar la más conveniente desde el punto de vista del bienestar social, a pesar de que en el largo plazo conlleve una carga inflacionaria más alta que bajo la alternativa de monetización total. Esto completa la lógica de mi argumento.

A esta altura, una nota de cautela se me ocurre necesaria. Lo expuesto arriba no representa un cheque en blanco a la emisión de deuda por parte del Banco Central. Pues todo lo dicho aquí depende crucialmente del supuesto de que el déficit fiscal muestre una trayectoria declinante. Los festivales de bonos de los 80, por ejemplo, fueron contraproducentes precisamente porque no estaban respaldados por la expectativa de avances progresivos en la reducción del déficit fiscal. Por las mismas razones, tampoco es el presente análisis una patente de corso a la deuda del Tesoro, pues el argumento central de esta nota podría haberse construido pensando en un gobierno consolidado y por ende sin distinguir la deuda del Tesoro de la del Banco Central.

Habiendo dicho esto, termino donde empecé. El principio que emerge del análisis precedente es que en un régimen fiscalmente dominante con trayectoria esperada declinante del déficit fiscal , la monetización parcial puede ser inicialmente la opción más adecuada dado que induce una dinámica inflacionaria más suave y por lo tanto menos distorsiva.

Nota. Una versión técnica de las ideas vertidas en esta entrada aparece en Uribe, M., «Is the Monetarist Arithmetic Unpleasant?,» manuscrito, Universidad de Columbia, noviembre de 2016, http://www.columbia.edu/~mu216

Y en el caso en que la economía crezca, y la demanda de saldos monetarios reales aumente, es posible que la monetización del BCRA genere una tasa de inflación en el futuro mucho menor? A medida que va cancelando vencimientos, la economía absorbe esos pesos sin efecto en los precios?

Ningún banco central es independiente o autónomo o separado «de hecho» del gobierno. La consolidación de las cuentas del banco central con su gobierno es necesaria para cualquier análisis económico serio. Obviamente la historia argentina es ejemplo clarísimo de esos dos puntos. Por lo tanto, no tiene sentido alguno decir que el BCRA emitirá deuda como si fuera algo distinto de la deuda que emite Hacienda. El financiamiento del gasto público del gobierno nacional argentino en el próximo año fiscal sigue estando condicionado primero y ante todo por el nivel total de gasto que se pretende financiar y segundo por los ingresos tributarios y otros normales esperados sabiendo que estos ingresos jamás serán suficientes –como no lo han sido por muchos años (¿alguno desde 1810?)– para financiar la totalidad del gasto planeado. Y tercero sabiendo que todas las otras fuentes de financiamiento tienen costos marginales crecientes en relación a sus stocks y/o a sus flujos recientes, en gran medida por el abuso que se ha hecho de esas otras fuentes en el pasado. Pero eso no es todo: a esta altura de la historia argentina, el gobierno actual como cualquier otro gobierno alternativo recurriría al endeudamiento cualquiera sea su costo marginal por miedo al costo político de las alternativas (miedo bien justificado por la historia).