[1] Por Santiago Mosquera, Federico Sturzenegger, Universidad de San Andrés

Históricamente, los argentinos han encontrado obstáculos para ahorrar en pesos, primordialmente por la dificultad para encontrar activos líquidos denominados en pesos que generen retornos reales positivos. El tema fue analizado por Burdisso, Corso y Katz (2013), quienes encuentran una alta participación en el portfolio de ahorro de los argentinos de activos externos e inmuebles. En inmuebles encuentran que la preferencia de los argentinos es mayor aún que en los EEUU, algo que asocian a su menor posibilidad de expropiación en el siempre incierto panorama local. Pero ambos activos reciben una porción casi excluyente del ahorro porque el rendimiento real de los activos en pesos es consistentemente negativo. Burdisso y colegas explican esta preferencia estudiando la composición óptima del porfolio tomando en cuenta las varianzas y covarianzas de retornos entre tres activos: inmobiliarios, bonos del Tesoro de los EEUU a un año, y un plazo fijo local a 30 días.

Llevada la discusión del portfolio óptimo a un marco de equilibrio general, sabemos que el valor de un activo está dado por el valor presente descontado de sus flujos futuros multiplicado por su factor de descuento estocástico, donde el factor de descuento se ajusta, por ejemplo, por la utilidad marginal del consumo en dicho período.[2] La intuición es trivial: flujos que pagan más cuando los ingresos caen son más valiosos que flujos mayores cuando los ingresos suben. Esto quiere decir que el atractivo de cada activo depende de cómo sus retornos covarían con la utilidad del pago en cada período. Estudiar esta relación permitiría complementar los cálculos de Burdisso y colegas.

Con este objetivo en mente, vamos a analizar cinco alternativas de ahorro en Argentina: una inversión en plazos fijos a 30 días en el sistema financiero local, una inversión en dólares oficiales, otra en dólares “blue”, una inversión en activos inmobiliarios y una inversión en UVA (i.e. en un activo que rinda la inflación más un interés real). En pocas palabras, vamos a verificar si una u otra alternativa de inversión resulta más o menos atractiva en función del momento en el que producen sus rendimientos.

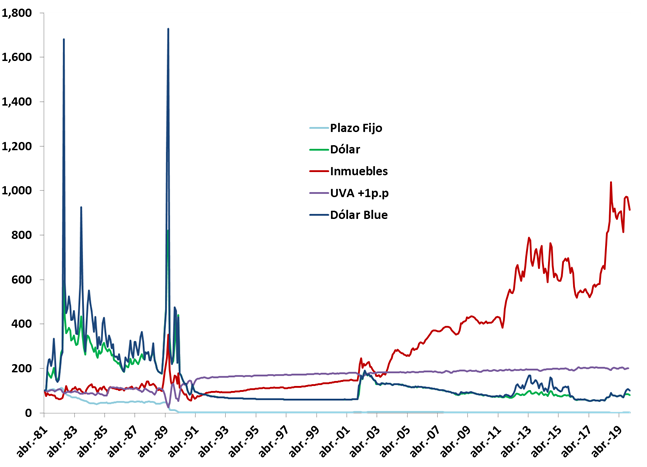

Para ello compilamos una base de rendimientos mensuales reales para cada una de estas inversiones desde abril de 1981 hasta diciembre de 2019. La trayectoria de los activos a lo largo del tiempo, asumiendo una inversión inicial común de 100, se muestra en la Figura 1.

Figura 1

El retorno de los plazos fijos minorista a 30 días no computa el efecto del plan Bonex o del corralito, con lo cual representa una sobreestimación del retorno, sin embargo, como en el periodo desde abril de 1981 a 2019 ese retorno es de -98,7%, las conclusiones no se ven muy afectadas por este supuesto. En el caso del activo inmobiliario, se asume que la renta de las propiedades se vuelve a invertir en el mismo activo, y la serie es la misma utilizada por Burdisso et al (2013) hasta diciembre de 2011 y luego se actualiza tomando el precio promedio del metro cuadrado y retorno de alquiler (neto de gastos) para un departamento de 2 ambientes (base de 43 m2), ambas series publicadas por la Ciudad de Buenos Aires. Para el dólar tomamos la serie del dólar oficial por un lado, y el valor en mercados informales cuando existiese una brecha cambiaria. Finalmente, el activo en UVA se estima tal cual se calcula habitualmente, esto es asumiendo la actualización con un índice que se publica los días 15, que pondera en un quinto de los dias la inflación de dos meses atrás y en cuatro quintos con la inflación del mes anterior.

La figura muestra a simple vista patrones muy evidentes en térmimos de su rendimiento real. El capital invertido en plazos fijos cae rápidamente, el invertido en activos inmobiliarios y activos UVA crece con mayor o menor volatilidad, mientras que invertir en dólares muestra una gran volatilidad.

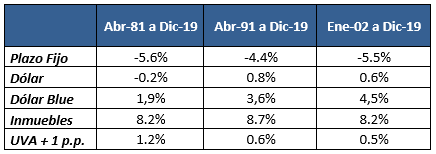

Computadas estas trayectorias, realizamos el siguiente ejercicio: tomamos todos los meses desde abril de 1981 hasta diciembre de 2019 y nos imaginamos invirtiendo desde ese momento a la actualidad en dicho instrumento. Luego, computamos el retorno real deflactando por la inflación. Luego repetimos el ejercicio comenzando en mayo de 1981, luego en junio de 1981 y así sucesivamente hasta noviembre de 2019. La Tabla 1 muestra el promedio del retorno real anual para todos los meses para los cuales se hace este cálculo. A los fines de explorar la volatilidad en el tiempo de estos retornos tomamos dos submuestras, una desde abril de 1991 (con el lanzamiento de la Convertibilidad) y la segunda submuestra empezando en enero de 2002, es decir, cubriendo el período posterior a la Convertibilidad. Se ven en la tabla los resultados comentados anteriormente: un retorno positivo, aunque bajo, de invertir en dólares, un retorno real positivo y alto para inversiones inmobiliarias y positivo y bajo para los plazo fijos en UVA, y un retorno negativo para los plazos fijos en el sector financiero en pesos. Quizás lo notable de esta tabla es la estabilidad de estos rendimientos a lo largo de los períodos considerados.

Tabla 1. Retorno Real Promedio (anual)

En retorno esperado, las inversiones en el negocio inmobiliario superan ampliamente al resto de los activos, con un retorno relativamente estable entre los distintos períodos, de aproximadamente 8% anual. Invertir en dólares en los últimos 35 años habría generado un retorno real promedio ligeramente positivo, consistente con un tipo de cambio real relativamente constante a lo largo del tiempo. Si tomamos el rendimiento considerando la brecha al oficial, los rendimientos promedio del dólar mejoran, sobre todo en los períodos más recientes. Los plazos fijos en promedio produjeron una pérdida del 5% anual, mientras que los activos en UVA rinden más o menos que el supuesto retorno de 1% anual dependiendo sobre si incluye períodos donde baja la inflación o donde sube.

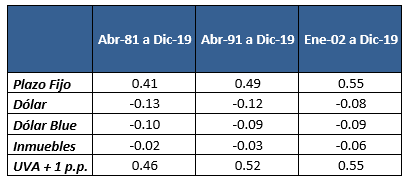

Finalmente, computamos la correlación de los rendimientos de los activos con la variación de los salarios reales (medidos por el CVS deflactado por la inflación) en cada mes. Los resultados se presentan en la Tabla 2. [3]

Tabla 2. Correlación de la variación en salarios con 5 alternativas de ahorro

La tabla muestra que las inversiónes en dólar oficial o blue y activos inmobiliarios tienen rendimientos que estan negativamente correlacionados con las variaciones en el salario real. Esto es, rinden más cuando los salarios bajan, lo cual resulta atractivo para el ahorrista. La correlación negativa del dólar es previsible dado que shocks negativos externos o de términos de intercambio tienden a encarecer el dólar, y esa propiedad se extiende –amortiguada– al precio del real estate, que está parcialmente dolarizado (Lanusse y Larrague (2020) encuentran que en el largo plazo el precio de las propiedades en términos reales es un promedio ponderado con ponderaciones cercanas al 50% entre el valor real del dólar y los salarios reales). En pocas palabras, el atractivo de estas inversiones es que “pagan” cuando las cosas se complican, lo que actúa como una cobertura ante escenarios malos.

Los plazos fijos y las UVA, por otro lado, muestran un comportamiento opuesto: tienden a pagar menos cuando el salario real cae. En el caso de los plazos fijos es fácil ver que una aceleración inflacionaria al mismo tiempo deprime el valor real del salario y el pago real de un plazo fijo. En el caso de las UVA se mantiene esta correlación porque la UVA se computa con un importante rezago, con lo cual no logra amortiguar los saltos inflacionarios, al menos en el corto plazo.

¿Qué podemos concluir de estos datos? Por un lado, que la inversión en inmuebles es la más rentable de entre estas opciones. Si a esto se suma que su correlación con los salarios es negativa, no extraña, entonces, que sea tan común que el argentino piense en el real estate como una forma de asegurar su capital. El dólar, por otro lado, aun sin lograr los retornos de los negocios inmobiliarios, exhibe una correlación aún más negativa con el consumo, lo cual potencia su poder como hedge, lo cual suma al valor que le da su liquidez. Ninguna de las dos alternativas de plazos fijos parece dominar a estas dos inversiones.

¿Pueden estos retornos guiar nuestras inversiones a futuro? En realidad, no. La evolución histórica del tipo de cambio real (el retorno del dólar) es consistente con una trayectoria pobre de Argentina en crecimiento. A futuro esa trayectoria podria ser aún peor o –esperemos- mejor; en este último caso, el tipo de cambio real podría apreciarse y el dólar en términos reales rendiría un valor negativo. Lo que sí podemos decir es que, de persistir estos patrones (que de hecho se han mantenido relativamente constantes durante los últimos 40 años), los depósitos en UVA tendrían que producir un retorno superior al 1% que actualmente tienen, para poder captar más interés del depositante minorista.

El que el plazo fijo en pesos sea la peor inversión disponible explica por qué el sistema financiero argentino es uno de los más chicos del mundo. La explicación no hay que buscarla en temas culturales: los rudimentos más básicos de la teoría económica sobran para explicar el fenomeno.

Referencias

Burdisso, T., Corso, E. y Katz, S. (2013). “Un efecto Tobin perverso: disrupciones monetarias y financieras y composicion optima del portafolio en Argentina”. Desarrollo Económico, 75-112.

Lanusse R. e I. Larrague (2020) Dinámica del mercado inmobiliario en Argentina en el período 1997-2017, Mimeo Universidad de San Andrés.

[1] Agradecemos a Santiago Barraza y a Gabriel Basaluzzo por útiles comentarios, a Fernando Marull por los datos de brecha cambiaria y a Eduardo Corso por los datos de rendimientos inmobiliarios hasta 2016.

[2] La ecuación de Euler ![]() establece una ecuación de precio de los activos que es estándar, donde pt es el precio del activo, β el factor de descuento, u’ la utilidad marginal del consumo en los periodos t+1 y t y x el flujo futuro del activo. Esta ecuación ilustra cómo el valor del activo se ve afectado por la situación en la cual el consumidor o la economía se encuentra al momento de producirse.

establece una ecuación de precio de los activos que es estándar, donde pt es el precio del activo, β el factor de descuento, u’ la utilidad marginal del consumo en los periodos t+1 y t y x el flujo futuro del activo. Esta ecuación ilustra cómo el valor del activo se ve afectado por la situación en la cual el consumidor o la economía se encuentra al momento de producirse.

[3] La ecuación de Euler con una función de utilidad logarítmica puede escribirse como ![]() donde dt es el dividendo pagado. Asumiendo que los salarios y el consumo se mueven de la misma manera, el término de la derecha indica la correlación que analiza la Tabla 2.

donde dt es el dividendo pagado. Asumiendo que los salarios y el consumo se mueven de la misma manera, el término de la derecha indica la correlación que analiza la Tabla 2.