“Los macroeconomistas internacionales saben que el comportamiento del tipo de cambio real -tipo de cambio nominal ajustado por inflación– es evidencia fundamental de la rigidez de precios. No solo el tipo de cambio real se mueve muy de cerca con el tipo de cambio nominal, sino que el comportamiento del tipo de cambio real cambia drásticamente cuando se pasa de tipo de cambio flotantes a fijo o viceversa.” –Paul Krugman

La paridad del poder adquisitivo relativo es uno de los enigmas centrales de la economía internacional. Los movimientos en el tipo de cambio real son grandes, persistentes y siguen de cerca los movimientos del tipo de cambio nominal, mientras que las diferencias entre países en las tasas de inflación son pequeñas y estables. Desde la investigacion de Mussa [1986], los economistas a menudo han interpretado estas observaciones como evidencia directa de las rigideces de los precios nominales. Recientemente, una gran literatura académica ha evaluado cuantitativamente si los modelos de economía abierta con rigideces de precios pueden explicar estas observaciones, mostrando que variantes de estos modelos pueden generar la volatilidad y la persistencia del tipo de cambio real que se observa en los datos.

Usar micro datos de IPC para evaluar el papel de las rigideces de precios

En nuestro trabajo mas reciente (Blanco y Cravino 2018), cuestionamos esta visión utilizando una nueva base de datos que contiene los precios que subyacen a la construcción de los IPC en cinco países diferentes. Usamos estos datos para construir una estadística que etiquetamos como tipo de cambio “reset». Mide el precio relativo de diferentes países, en una moneda común, del subconjunto de bienes que reflejaron un cambio de precio en relación con el mes anterior. El tipo de cambio reset informa si las rigideces de los precios nominales son un factor importante que amortigua el ajuste de los precios a los shocks que afectan el tipo de cambio nominal. Si no lo son, la distinción entre los precios que ajustaron y no ajustaron debería ser irrelevante, y el tipo de cambio real y el de reset deberían moverse entre sí. Por el contrario, si las rigideces de precios nominales son un factor primario que amortigua la respuesta de la inflación a las fluctuaciones del tipo de cambio, se esperaría ver grandes diferencias entre los movimientos del tipo de cambio real y el de reinicio.

Tipo de cambio real y tipo de cambio reset

Evaluamos esta predicción central de los modelos de economía abierta de rigideces de precios utilizando los micro datos que subyacen a la construcción de los IPC en Austria, Chile, Finlandia, México y el Reino Unido. Estos datos contienen cotizaciones de precios mensuales para productos definidos de forma única que se pueden rastrear a través del tiempo. El conjunto combinado de datos contiene más de 43 millones de cotizaciones de precios mensuales para el período 2006-2015. Hasta donde sabemos, el nuestro es el primer estudio que combina micro datos del IPC de múltiples países para estudiar el comportamiento de las tasas de cambio reales.

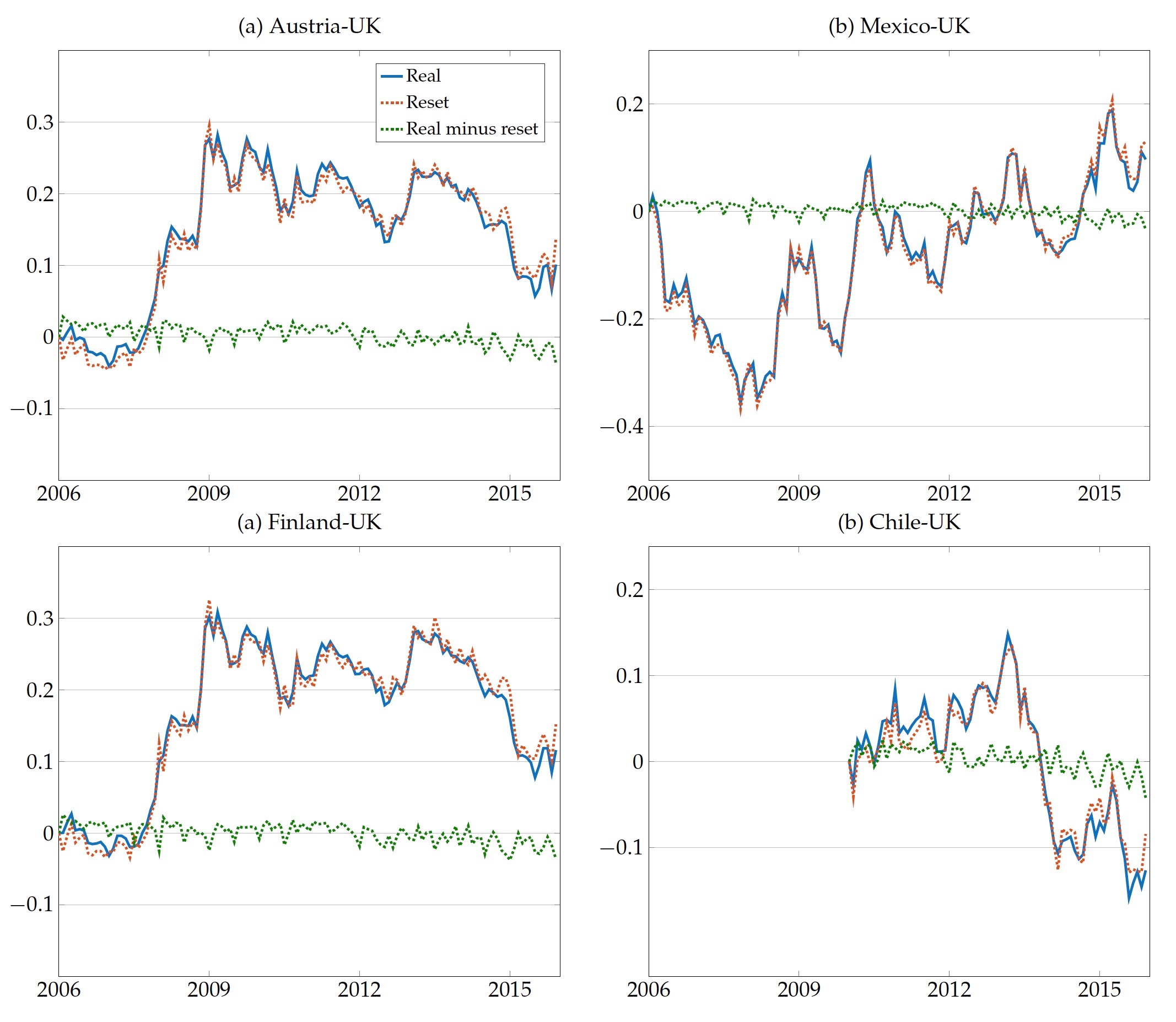

Figure 1: Descomposición empírica de los tipos de cambio

Nota: ‘Real’ and ‘Reset’ se refieren al tipo de cambio real y al tipo de cambio reset. La figura describe los cambio acumulados desde Enero del 2006 para Austria-UK, Mexico-UK y Finland-UK, y cambios acumulados desde Enero del 2010 para Chile-UK.

La Figura 1 describe los cambios acumulados en el tipo de cambio real, tipo de cambio reset, y la diferencia entre estos dos para cada país en relación con el Reino Unido. La figura muestra que el tipo de cambio real y reset están uno encima del otro. En particular, los movimientos en el tipo de cambio reset son grandes y fuertemente correlacionados con los del tipo de cambio real.

La Figura 2 compara los movimientos en el tipo de cambio real (eje-x) a los cambios en el tipo de cambio reset (eje-y), para las frecuencias mensuales, trimestrales, semestrales y anuales. Para construir esta figura generamos todos los pares de países, de modo que cada punto representa un par de países en un mes / trimestre / semestre / año dados. También normalizamos todos los cambios en dos veces la desviación estándar de el tipo de cambio real para facilitar la comparación entre los países. La figura muestra que el tipo de cambios real y reset se alinean alrededor de la línea de 45 grados, lo que refleja que los cambios en estas dos variables van uno a uno con cada otro, independientemente de la frecuencia a la que se calculan estos cambios. Esto indica que distinguir entre bienes que cambiaron y no cambiaron los precios no tiene ninguna consecuencia para entender la dinámica del tipo de cambio real.

Figure 2: Cambios en tipo de cambios: real vs reset

Nota: La figura muestra los cambios en el tipo de cambio real (eje-x) y en el tipo de cambio reset (eje-y) calculadas a frecuencias mensuales, trimestrales, semestrales y anuales. Los cambios en el tipo de cambio real y reset están normalizados en dos veces la desviación estándar del tipo de cambio real. Cada círculo representa un cambio para un par de países. La línea azul solida muestra una regresión linear entre las dos variables.

¿Pueden los modelos con rigideces nominales reproducir los comportamientos del tipo de cambio real y el tipo de cambio reset?

Una gran literatura ha evaluado cuantitativamente si modelos de economía abierta con rigideces nominal pueden explicar la dinámica observada en el tipo de cambio real. Nuestro estudio pregunta si estos modelos también pueden dar cuenta de la dinámica del tipo de cambio reset. Para ello, analizamos un modelo neokeynesiano con mercados completos que presentan rigideces nominales en precios y salarios, en el espíritu de Chari, Kehoe y Mcgrattan [2002] y la larga literatura que siguió y se resume en Engel [2018]. También evaluamos las predicciones de un modelo con mercados incompletos con shocks financieros, en el espíritu de Gabaix y Maggiori [2014] e Itskhoki y Mukin [2017].

La Figura 3 compara los movimientos en el tipo de cambio real frente a los de reset en nuestra data y en estos modelos cuantitativos. La figura muestra que los modelos de mercados completos son incapaces de generar grandes movimientos en la tasa de cambio de reinicio. Por el contrario, los modelos de mercado incompletos con shocks financieros pueden generar movimientos en el tipo de cambio de reset que están en línea con los observados en los datos. Intuitivamente, las firmas establecen sus precios para responder a los salarios actuales y futuros. En los modelos de mercados completos, incluso en presencia de rigideces salariales nominales, los salarios relativos expresados en una moneda común revierten rápidamente, de modo que los salarios relativos futuros no se ven muy afectados por los choques actuales. Por el contrario, el modelo de mercado incompleto puede generar movimientos grandes y persistentes en los salarios relativos.

Figure 3: Changes in real vs. reset exchange rates: Models vs. Data

Nota: La figura muestra movimientos en el tipo de cambio real (eje-x) y en el tipo de cambio reset (eje-y), para cambios calculados a frecuencias mensuales, trimestrales, semestrales y anuales. Cada círculo representa un cambio para un par de países. ‘Benchmark’ se refiere a datos simulados a partir de un modelo cuantitativo con rigideces nominales y mercados completos. ‘Desconectar’ se refiere a los datos simulados del modelo de mercados incompletos basado en Itskhoki y Mukhin [2017].

Nuestra medida de tipo de cambio de reset puede verse como un proxy para los costos marginales relativos de toda la economía, que son difíciles de medir directamente en los datos sin recurrir a supuestos sobre la función de producción de la economía. Nuestro análisis sugiere que los costos relativos que son persistentes y que siguen al tipo de cambio nominal son necesarios para generar los movimientos observados en los precios relativos de reajuste.

Balance

Entender la paridad del poder adquisitivo relativo es uno de los objetivos centrales en economía internacional. Los microdatos que subyacen a la construcción del IPC pueden mostrar luz sobre este tópico, ya que nos permite aislar el tipo de cambio real para el subconjunto de bienes que sí cambian los precios (que denominamos el tipo de cambio reset). Los datos muestran que el tipo de cambio real y el tipo de cambio reset se mueven uno a uno entre sí. Esta observación presenta un desafío para la mayoría de los modelos de economía abierta con rigideces nominales que dependen principalmente de las rigideces nominales para generar movimientos grandes y persistentes del tipo de cambio real. Incluso en presencia de fuertes complementariedades de precios y rigideces salariales nominales, estos modelos no pueden generar grandes movimientos en las tasas de cambio de reinicio.

Referencias

Blanco, Andres, and Javier Cravino, “Price rigidities and the relative PPP.” NBER Working Papers 24655, National Bureau of Economic Research, Inc Mayo 2018.

Chari, V.V., Patrick Kehoe, and Ellen McGrattan, “Can Sticky Price Models Generate Volatile and Persistent Exchange Rates?” Review of Economic Studies, 2002, 69 (3), 533–63.

Engel, Charles, “Real Exchange Rate Convergence: The Roles of Price Stickiness and Monetary

Policy,” Working Paper, Septiembre 2016.

Gabaix, Xavier and Matteo Maggiori, “International Liquidity and Exchange Rate Dynamics,” The Quarterly Journal of Economics, 2015, 130 (3), 1369–1420.

Itskhoki, Oleg and Dmitry Mukhin, “Exchange Rate Disconnect in General Equilibrium,” NBER Working Papers 23401, National Bureau of Economic Research, Inc Mayo 2017.

Mussa, Michael, “Nominal exchange rate regimes and the behavior of real exchange

rates: Evidence and implications,” Carnegie-Rochester Conference Series on Public Policy,

Enero 1986, 25 (1), 117–214.