Con la colaboración de Edgar Cortés y Fernanda Porras.

El crédito de empeño, también llamado con garantía prendaria, es un financiamiento informal otorgado por empresas no reguladas por el sistema financiero. La percepción generalizada es que el crédito de empeño es para las gentes más pobres, por lo que existe cierto estigma sobre el mismo; de hecho, la Comisión Nacional para la Defensa de los Usuarios Financieros reporta que a la gente no le gusta que la vean empeñando[1], lo que resta transparencia a la prestación de los servicios.

En esta nota se presenta evidencia de que en México, no solo los pobres recurren al empeño; si bien esta observación puede estar relacionada con un bajo nivel de inclusión financiera, también se vincula con otros factores. Por un lado, el empeño es un tipo de crédito útil para ciertos fines por la rapidez en la respuesta y la facilidad en el otorgamiento; por el otro, existen limitaciones en la oferta de productos de crédito formales de bajo monto y respuesta inmediata. Una implicación de la falta de oferta de crédito formal similar al empeño es que aunque mejore el acceso al crédito formal, el crédito de empeño tiene una amplia oportunidad de mantenerse en crecimiento, a pesar de su elevado costo.

En el otorgamiento del crédito de empeño, el acreditado cede la posesión de un bien al acreditante, el cual lo usa como colateral de un préstamo típicamente pequeño (alrededor de 2,200 pesos) [2], a un plazo definido usualmente corto (entre 3 y 5 meses); si el deudor no paga el préstamo, el otorgante obtiene la posesión del bien que se ha dejado como colateral. El otorgante puede vender ese bien y la deuda queda saldada.

El crédito de empeño, al ser informal, no genera un historial crediticio del cliente; además, los otorgantes siguen parámetros de identificación del cliente menos exigentes que en el crédito formal. En México la ley pide que se muestre una identificación para el otorgamiento. Esto da al empeño una flexibilidad para alcanzar a clientes excluidos del crédito formal. Como contraparte, la tasa de interés suele ser elevada.[3]

En lo que se refiere a la regulación, las empresas de empeño tienen que estar en el Registro Nacional de Casas de Empeño y deben registrar sus contratos de adhesión; además deben proporcionar información adecuada en los contratos de adhesión y deben cumplir con la Ley para la Transparencia y Ordenamiento de los Servicios Financieros de 2014 en lo que se refiere a reportar el Costo Anual Total (CAT).

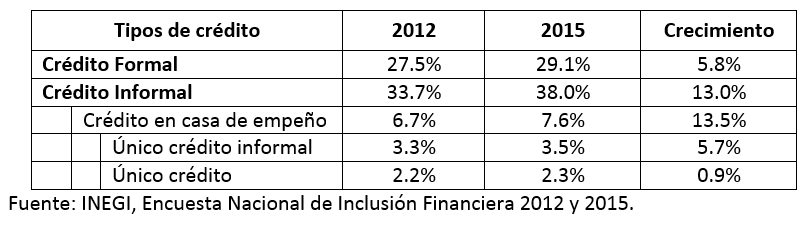

El acceso a servicios financieros formales en México es limitado. En 2012, el 27.5% de los adultos tenía crédito formal; en 2015 la proporción se elevó a 29.05% (22.1 millones de adultos)[4]. El incremento en el crédito formal no se ha traducido en un desplazamiento del informal. El informal creció 13% en el mismo lapso; por su parte, el empeño aumentó en 13.5%. Así, en 2015 5.8 millones de personas recurrieron al empeño.

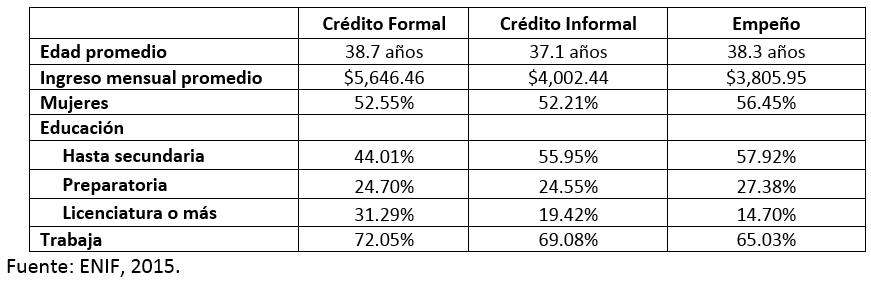

Es interesante caracterizar a los usuarios por tipo de crédito. Los que tienen crédito formal tienen mayor ingreso promedio, mayor educación y tienen trabajo en mayor proporción que los que recurren al empeño. Esto es lo que se esperaría, pero las diferencias no son dramáticas.

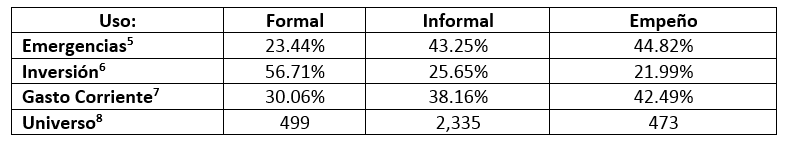

Un elemento central de este análisis es el uso de los diferentes tipos de crédito. El crédito formal se utiliza más como una inversión (empezar un negocio, comprar casas, pagar deudas), mientras que el empeño se usa más para enfrentar una emergencia o para cubrir gastos corrientes. De hecho, a la pregunta de a qué tipo de crédito recurriría para enfrentar una emergencia, el 62.7% de la población declaró que a amigos y el 42.8% al empeño (ENIF, 2015).

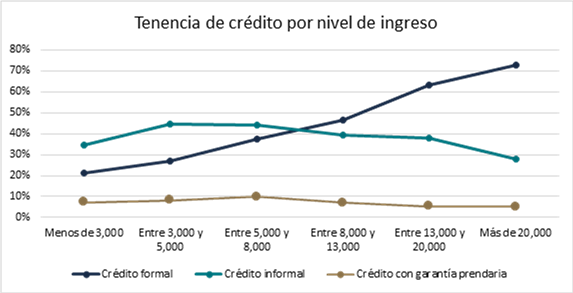

Si bien es cierto que los que tienen acceso al crédito formal tienen un ingreso promedio mayor, como se observa en la gráfica, el porcentaje de adultos con acceso al crédito formal aumenta conforme se eleva el nivel de ingreso y, consistente con ello, el porcentaje de adultos que recurre al crédito informal cae. Sin embargo, si bien el porcentaje de adultos que empeña cae con el ingreso, esto ocurre de manera moderada.

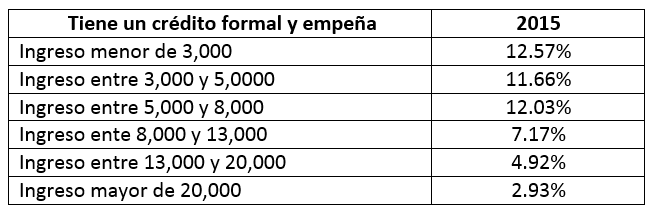

Así, el 10.5% de los adultos (2.3 millones) que tienen un crédito formal, recurre al empeño. Como se ve en la tabla siguiente, a pesar de que conforme se eleva el ingreso de los adultos que cuentan con acceso al crédito formal, se reduce la proporción que recurre al empeño, aún en los niveles de ingreso altos, una proporción empeña bienes. Esto parece implicar que estos clientes no reciben de fuentes formales las cantidades de crédito que requieren; alternativamente, es posible que el empeño cubra necesidades que no pueden ser cubiertas por el crédito formal, por la propia naturaleza del crédito de empeño y por las restricciones regulatorias al crédito formal. Lo anterior es consistente con el hecho de que en México se han abierto oficinas para crédito prendario, aún en zonas de altos ingresos.

El negocio de empeño es complejo porque se requieren varios elementos para que funcione. La empresa debe contar con valuadores especializados, con bodegas para el almacenaje de los bienes empeñados y con un mercado secundario para vender los bienes que no se recuperan. Es difícil que haya instituciones reguladas que puedan ofrecer un producto parecido. Sin embargo, es factible que exista un servicio que en alguna medida pueda sustituir al empeño. En ciertos países el sustituto del empeño es el llamado payday loan[9]; estos son créditos de corto plazo y monto pequeño, cuyo colateral es el sueldo del trabajador. En México se ha desarrollado recientemente el crédito de nómina; sin embargo, tiene en promedio plazos y montos mucho mayores que los correspondientes al empeño[10]. Por este funcionamiento, no es un buen sustituto del empeño. Otra alternativa formal son las tarjetas de crédito bancarias, las cuales, una vez obtenidas, pueden servir para enfrentar emergencias; un problema con ellas es que el proceso de obtención puede ser largo. De este modo, no hay en el mercado un buen sustituto formal para el crédito de empeño.

La pregunta de política es si es factible que las instituciones reguladas ofrezcan productos similares al empeño, es decir, de montos pequeños y de corto plazo. En el caso de las cuentas de depósito, se siguió el principio de proporcionalidad para facilitar la apertura, según el cual, los requerimientos de identificación para apertura deben ser proporcionales al riesgo. De este modo, se limitan los montos que se pueden depositar en las cuentas que tienen requerimientos de identificación más bajos. Sin embargo, en el caso de productos de crédito esto podría elevaría el riesgo de crédito para las instituciones, lo cual no sería deseable. Por lo anterior, es de esperarse que el empeño se mantenga como una alternativa de crédito para atender emergencias, aún para un subconjunto de personas de ingresos medios y altos, funcionando más como un complemento que como un sustituto del crédito formal.C

Referencias

Bos M., Payne Carter S. and Skiba P, 2012. “The Pawn Industry and Its Costumers: The United States and Europe” Vanderbilt University Law School, WP Numbe

Sadka, J y Seira, E, sin fecha, presentación “Proyecto de pagos frecuentes”.

[1] El Universal, 11 de enero de 2012, “Tenga cuidado si recurre a casas de empeño2

http://www.alconsumidor.org/noticias.phtml?id=2384.

[2] Seira and Sadka, sin fecha. En Estados Unidos el crédito de empeño promedio de 80 dólares y en Suecia es de 354 dólares (Bos, et al, 2012).

[3] En México los oferentes de crédito de empeño pueden ser Instituciones de Asistencia Privada (IAP) sin fines de lucro, y casas comerciales. Según Condusef, as IAP cobran tasas de entre 3 y 7% mensual (más de 7% en los resultados preliminares de Sadka y Seira); las comerciales entre 6 y 15%.

[4] Algunas de las que explican la falta de acceso son las siguientes, según la Encuesta Nacional de Inclusión Financiera 2015: problemas con el buró de crédito (34.51%), falta de documentación de identificación (13.24%), carencia de historial crediticio (13.25%) y falta de garantías (4.91%).

[5] Los usos del crédito que incluye son: “Para atender emergencias o imprevistos”, “Gastos de educación” y “Gastos de salud”.

[6] Los usos del crédito que incluye son: “Comenzar, ampliar u operar un negocio (materia prima, maquinaria, equipo)”, “Comprar, remodelar o ampliar una casa; comprar terrenos, vehículos, joyas, animales, etc.” y “Pagar una deuda”.

[7] Los usos del crédito que incluye son: “Pagar vacaciones o fiestas” y “Gastos de comida, personales o pago de servicios”.

[8] El universo no está ponderado con los factores de expansión de la encuesta.

* Los errores estándar están entre paréntesis.

[9] En Inglaterra la la Financial Conduct Authority (FCA) recientemente reguló estos créditos. La FCA limitó el costo del capital a 0.8% diario, las comisiones por no pago las fijó en 15 libras y estableció un costo total del crédito no mayor a 100% del monto prestado-

[10] Ver Banco de México, Reporte de Indicadores Básicos del Crédito de Nómina, varios números.