- La necesidad de un ajuste fiscal

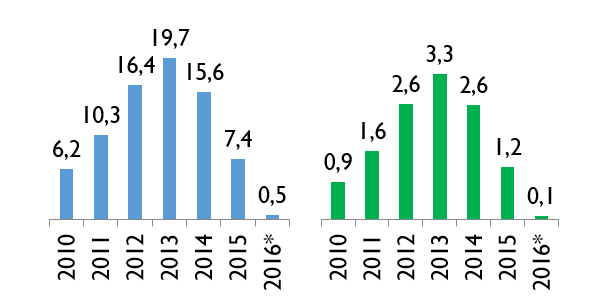

Los ingresos fiscales petroleros llegaron a representar 3.3% PIB y 19.7 % del recaudo en el 2013 y han caído 0.1% y 0.5%, respectivamente, en el 2016 (estimado). Ver Gráfico 1. Y, como fuimos muy pro-ciclicos durante el boom (los gastos crecieron casi tanto como los ingresos y no hubo superávit fiscales en ningún año, a diferencia de lo que ocurrió en Chile y Perú con los ingresos fiscales excepcionales de ese periodo), no podríamos ser contra-cíclicos ahora, asi lo quisiéramos. Más aún, aún si pudiéramos, no deberíamos intentar una política ´anti-ciclica´ ahora, pues el precio del petróleo difícilmente volverá a pasar de 50 o 60 dólares por barril en la próxima década (a no ser que haya una guerra en Medio Oriente). Vale decir, no estamos frente a un cambio cíclico de corto plazo y, por tanto, deberíamos tratar el shock como un cambio estructural o permanente. En el Grafico 1 se observa cómo, si se hubieran ahorrado los excedentes por encima del ingreso del 2010 (ni para qué decir del de 2003 cuando se inició el boom de precios), no sería necesario hacer un ajuste importante ahora.

Gráfico 1. Ingresos fiscales petroleros (Fuente: Minhacienda)

Como porcentaje de los totales (panel izquierdo) y del PIB (panel derecho)

2. Ajuste fiscal y regla fiscal

Aunque Colombia tiene hoy una regla fiscal inspirada en la chilena, esta comenzó a operar solo a partir del 2014 (la ley se aprobó con un período de transición). Vale decir, llego muy tarde en el ciclo de precios. Aun así, la regla cumple un papel útil en permitir un ajuste gradual y creíble. En efecto, el Comité de Regla fiscal aprobó un ajuste gradual a la nueva realidad del mercado petrolero (el subcomité de precios del petróleo lo había fijado en 90 dólares, basado en las proyecciones internacionales vigentes antes de la caída del 2014 y hoy día pocos analistas piensan que superará los 60 dólares por mucho tiempo). El ajuste se basa en usar como precio de largo plazo del petróleo el que resulte de aplicar el promedio móvil de 9 años: el presente año, los cuatro anteriores y los cuatro siguientes (según un promedio de las proyecciones internacionales vigentes). Esa regla se había adoptado desde el 2013

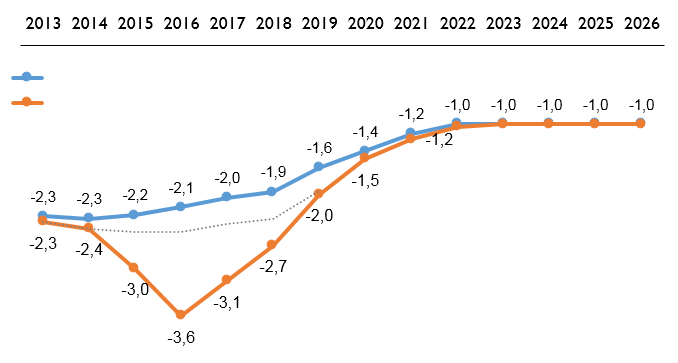

Con ello, el ajuste fiscal exigido por la aplicación de la regla seguiría el patrón del Gráfico 2.

Gráfico 2. Fuente: Minhacienda

Senda exigida por la regla fiscal para el déficit estructural (azul) y déficit actual máximo permitido por la regla aplicando los parámetros aprobados por el Comité en el año 2015

El Ministro de Hacienda se ha comprometido con el país y con los mercados a observar ésta senda. Con base en ese compromiso las agencias calificadoras han mantenido el grado de inversión para los bonos soberanos. (aunque ya Standard & Poors nos puso en «outlook negativo» y observó que es esencial cumplir con los compromisos para mantener el grado de inversión- ver abajo-)

Cumplir con ésta senda ha exigido ya una reforma tributaria (finales del 2014) y dos ajustes de gasto en los presupuestos del 2015 y el 2016. La reforma tributaria resultó necesaria no solo por la caída de los ingresos fiscales petroleros, sino porque había dos impuestos temporales [1] y reconocidamente ‘anti-técnicos’ (al Patrimonio de las empresas –y de algunas personas naturales de muy altos ingresos- y a las transacciones financieras) que vencían o comenzaban a reducirse en el 2015. El proyecto inicial del Gobierno (que lucía muy improvisado) contemplaba mantenerlos ambos y aumentar el impuesto al patrimonio de las empresas y las personas. Ante la crítica unánime de los académicos y los gremios, el Congreso aprobó una reforma con vigencia solo de 4 años, con un ‘phasing out’ gradual del impuesto al patrimonio, pero con un aumento gradual de la tasa del impuesto a la renta y sus sobretasas hasta un 43% para las empresas grandes. Y ordenó al Gobierno convocar una Comisión de Asesores para presentar una reforma tributaria estructural, que tenga no solo objetivos de recaudo, sino también de eficiencia y equidad.

- La situación presente y proyecciones actualizadas

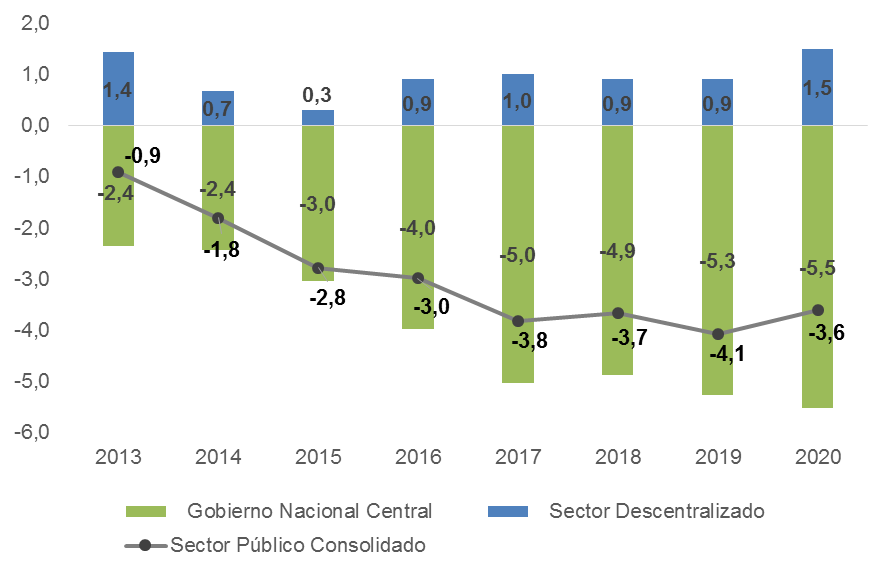

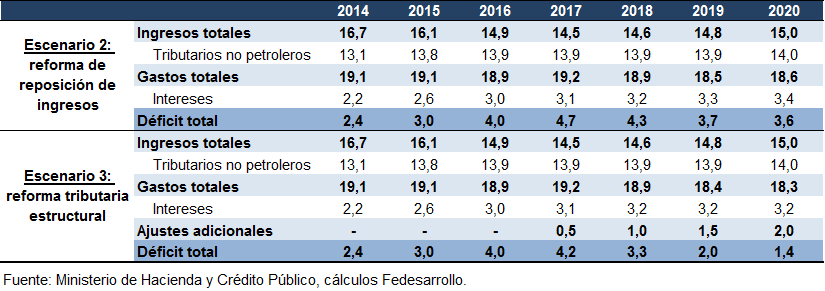

Los Gráficos 3 y 4 y el Cuadro 1 presentan las proyecciones recientes de Fedesarrollo

Gráfico 3. Proyección del déficit fiscal sin ajustes adicionales

Cuadro 1: Proyección de Ingresos y Gastos (Fuente: Fedesarrollo)

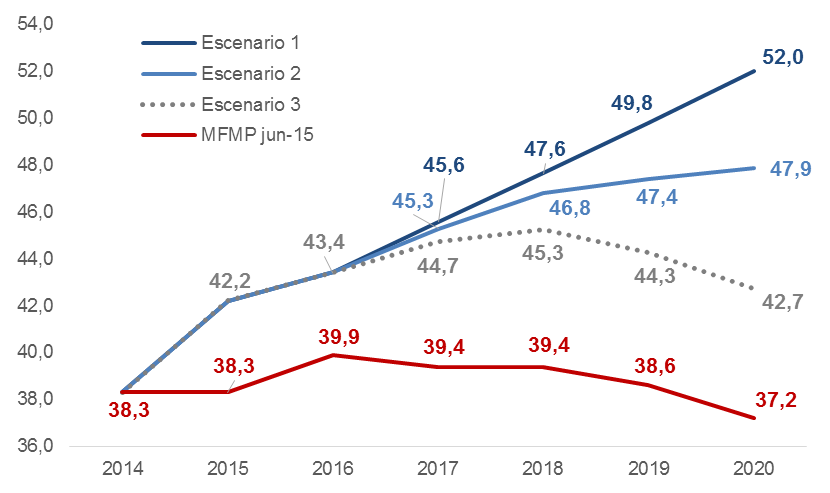

Grafico 4: Proyecciones de Deuda Pública. Fuente: Fedesarrollo

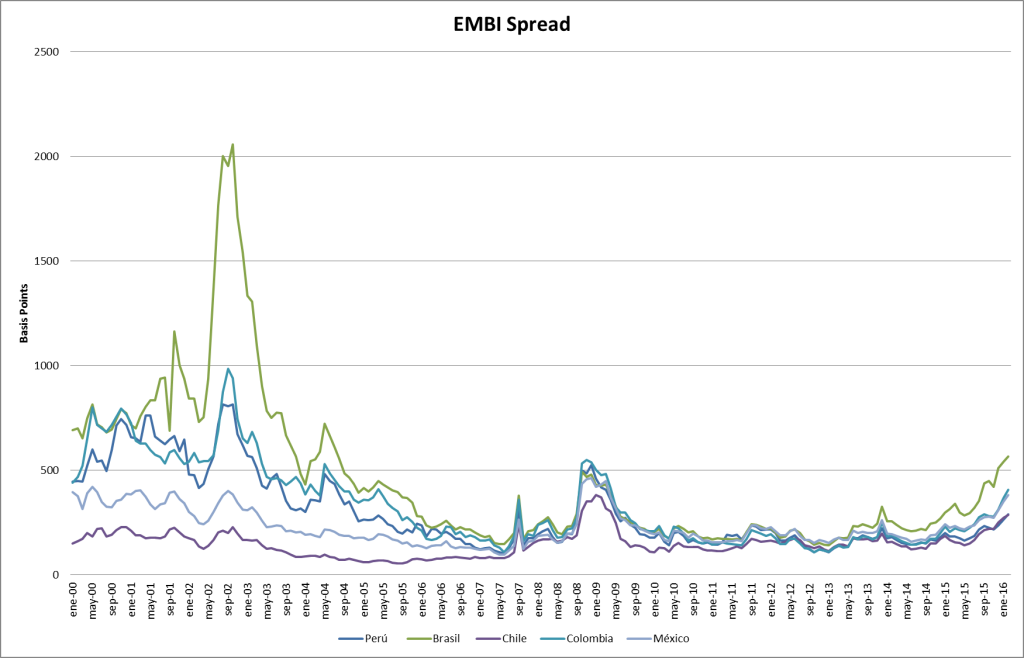

Como se observa, sin recortes adicionales y/o una reforma tributaria no sería posible cumplir con la regla fiscal y la razón deuda/PIB continuaría en el rumbo ascendente que hoy trae y que llevaría al país a perder el grado de inversión. El spread de los bonos soberanos de Colombia se separó desde mediados del año pasado de los de Chile y Perú, como se observa en el Gráfico 5.

Gráfico 5 Spreads de Bonos Soberanos. Fuente: Bloomberg

- Las propuestas de la Comisión de Reforma Tributaria

La Comisión presentó su Informe Final en Diciembre del año pasado a consideración del Gobierno. Sus recomendaciones principales se resumen a continuación

a. Impuestos directos a las empresas

La Comisión propuso sustituir los 3 impuestos directos que hoy recaen sobre las empresas, y la multiplicidad de regímenes (Zonas Francas, exenciones sectoriales, etc) por un impuesto único a las utilidades empresariales (basado en las utilidades contables, con unos pocos ajustes- ver luego) y con una tasa única (entre 30% y 35%). Esto permitiría:

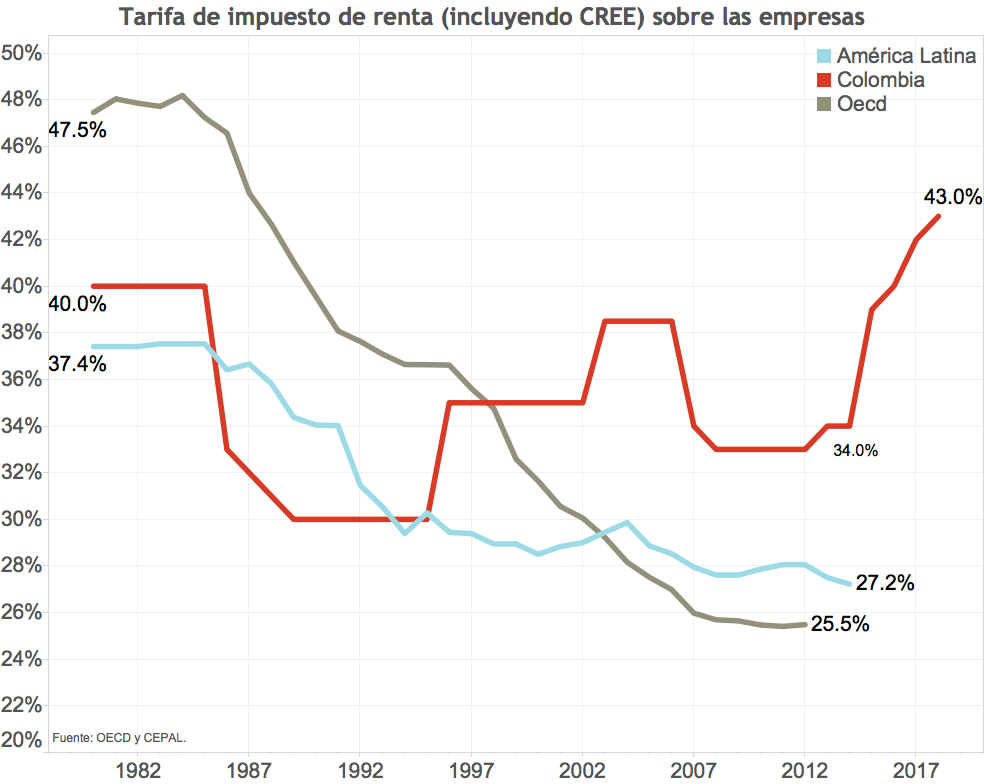

(1) Reducir la diferencia creciente entre la tasa cobrada a las empresas grandes que no tienen regímenes o privilegios tributarios especiales, con las que se cobran en países con los cuales competimos por flujos de inversión. El Gráfico 6 ilustra como Colombia ha ido en abierta contravía de las tendencias internacionales y latinoamericanas en esta materia.

(2) Eliminar las enormes inequidades que hoy existen entre sectores y aun entre empresas que compiten entre sí y que no tienen justificación alguna. Solamente se permitirían exenciones parciales para entidades sin ánimo de lucro (ESAL) que realizan actividades meritorias, bajo normas controles estrictos (el régimen actual ha permitido una enorme evasión) y descuentos tributarios limitados por inversiones en investigación y desarrollo, protección ambiental y donaciones a las ESAL que cumplan con las nuevas reglas. Los dividendos recibidos de otras sociedades nacionales serían exentos para sociedades abiertas y gravados para las cerradas (las cuales, sin embargo, podrían trasladar el gravamen a sus accionistas cuando distribuyan dividendos –ver luego-)

(3) Simplificar el régimen y reducir las enormes diferencias que hoy existen entre la contabilidad empresarial (Colombia adoptó recién las normas contables internacionales) y la ´contabilidad´ tributaria, que se presta para toda suerte de abusos, arbitrariedades y pleitos. Habría solo dos tipos de diferencias. Unas que buscarían limitar la discrecionalidad que las normas contables permiten en algunas materias: (a) no se tributaria sobre ingresos causados y no realizados (y no se aceptaría deducción de gastos causados y no realizados); (b) el costo fiscal de los activos seguiría basándose en costo histórico ajustado por inflación para propósitos de determinar ganancias de capital y deducciones por depreciación y amortización; (c) habría normas generales para estas últimas y para las deducciones permitidas por deterioro de activos. Y otras que limitan costos y deducciones de difícil control: pagos al exterior y a entidades vinculadas, los cuales se regirían por las mejores prácticas recomendadas por la OECD. Las reformas recientes en España y Portugal siguieron un derrotero similar a éste.

Grafico 6: Tasa Nominal empresas grandes.

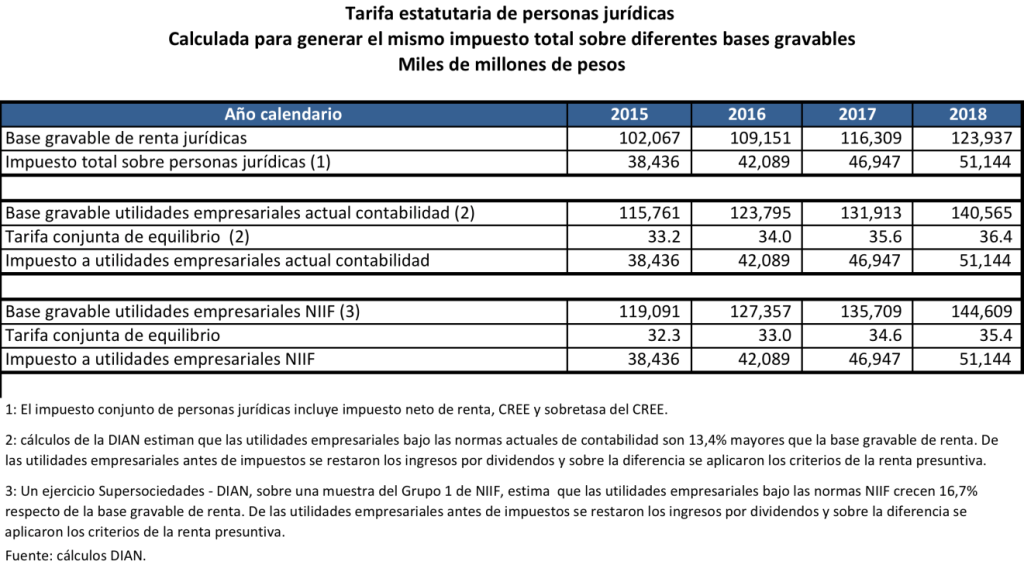

La tasa estatutaria recomendada (entre 30 y 35%) permitiría mantener al menos el recaudo actual total de los impuestos directos (como lo muestra la simulación presentada en el Cuadro 2), siempre y cuando se aplique a todas las empresas; vale decir, si se eliminan todas las exenciones y regímenes especiales. De lo contrario no podría bajarse tanto y se mantendrían muchas de las distorsiones y desestímulos a la inversión que caracterizan al régimen actual.

Cuadro 2. Fuente: Comisión Asesora

b. Impuestos directos a las personas.

La Comisión propuso modificar la tabla de tarifas para el impuesto a la renta de las personas naturales, gravar parcialmente los dividendos recibidos por ellas (hoy totalmente exentos) y poner límites porcentuales y absolutos a la suma de los múltiples beneficios tributarios hoy vigentes. Con ello se lograría:

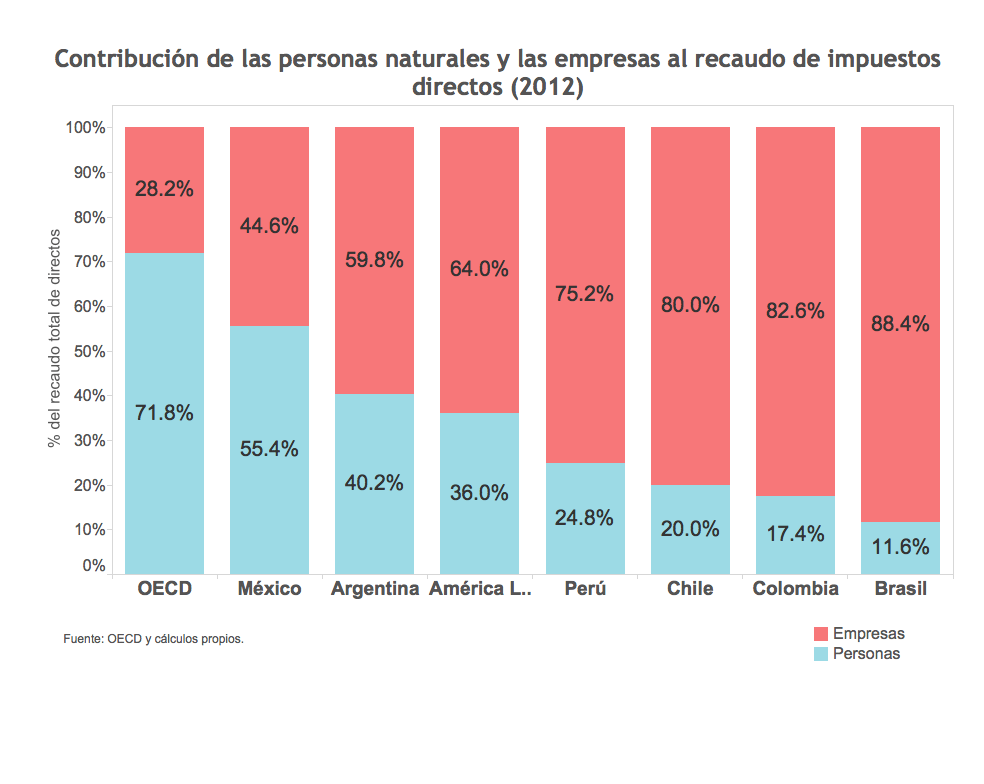

(1) Obtener un mayor recaudo, para (conjuntamente con la reforma propuesta a los impuestos directos a las empresas), reducir el agudo desbalance que hoy presenta Colombia entre los gravámenes efectivos a las personas naturales y las empresas, lo que le resta progresividad y genera un considerable desestímulo a la inversión. El Gráfico 7 muestra ese desbalance en forma comparativa.

Gráfico 7. Fuente: Comisión Asesora

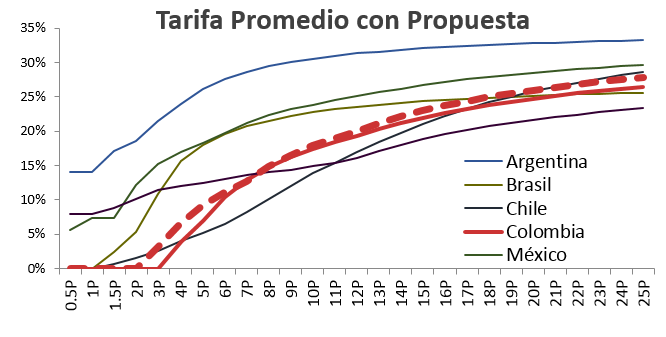

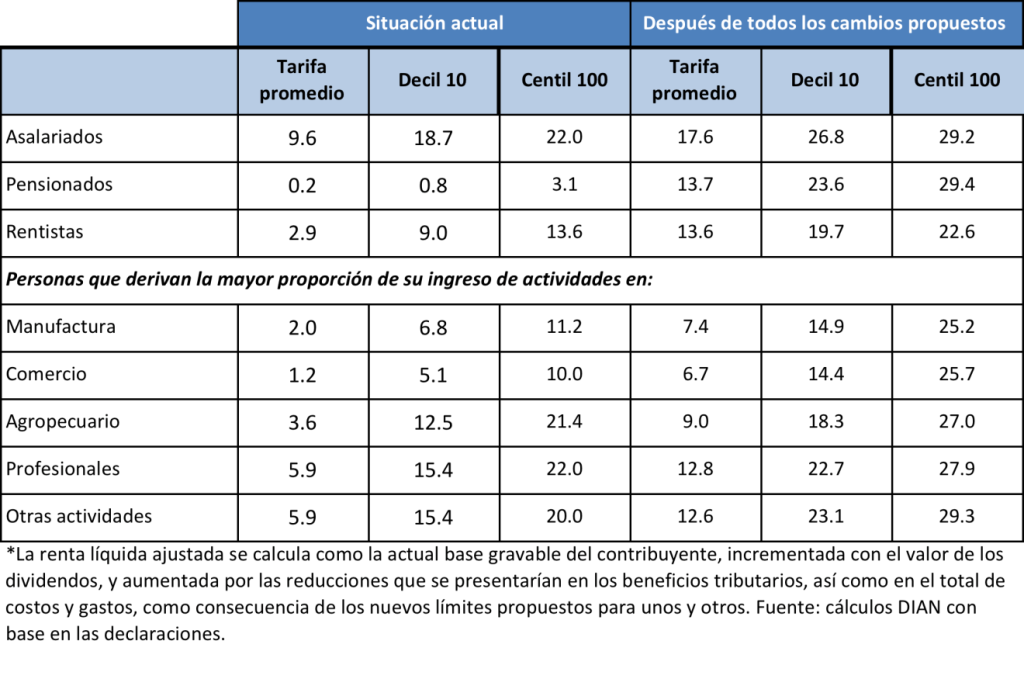

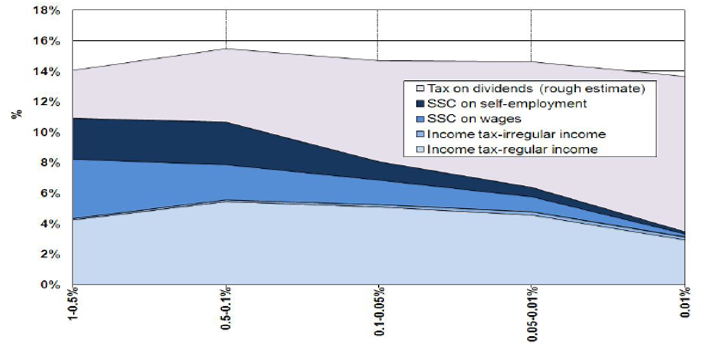

(2) Aumentar la muy baja progresividad actual que se deriva de las exenciones actuales a los dividendos y la multiplicidad de otros beneficios que favorecen desproporcionadamente a los contribuyentes de altos ingresos. El Gráfico 8 muestra que el régimen colombiano comienza a gravar en niveles muy altos de ingreso (casi 4 veces el salario promedio de la economía), lo cual es totalmente atípico, y por ello, aunque la tasa marginal es luego muy empinada, las tasas promedio son relativamente bajas. La propuesta corrige modestamente esta situación. Bajo ella, aun quedaría un 85% de la población sin contribuciones efectivas al impuesto a la renta. Asimismo, el Cuadro 3 muestra las inequidades que el régimen actual presenta para contribuyentes con distintas ocupaciones y la falta de progresividad efectiva excepto para los asalariados. Muestra asimismo que estos defectos se corregirían en buena medida con la propuesta. Por último, el gráfico 9 muestra la bajísima tarifa efectiva que hoy pagan los contribuyentes de más altos ingresos gracias a la exención a los dividendos y otros ingresos de capital. La propuesta, que introduciría un gravamen progresivo (basado en la renta total de cada contribuyente, incluyendo dividendos) de hasta 15%, corregiría en alguna medida éste problema, sin que la tributación conjunta socio-sociedad resulte excesiva en ningún caso.

Gráfico 8. Fuente: Comisión Asesora (P0 salario promedio)

Cuadro 3: Incidencia por tipo contribuyentes antes y después. Fuente: Comisión Asesora

Gráfico 9. Tasa efectiva del décil superior de ingresos sin y con gravamen a los dividendos

Fuente: Alvaredo y Londoño

c. IVA:

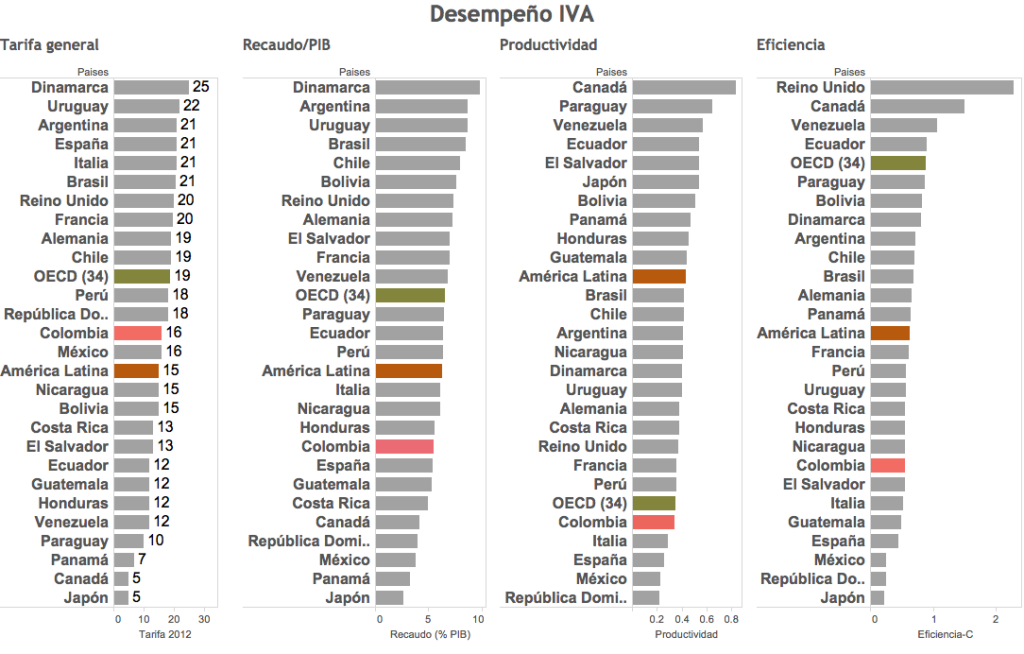

La Comisión propuso: (1) reducir drásticamente el número de servicios exceptuados (limitándolos a educación, salud, transporte y construcción –aunque propuso revisar mas adelante la conveniencia de gravar éste último-) o con tasa cero, (2) otorgar devoluciones solamente en el caso de las exportaciones; (3) gravar al 5% unos pocos productos que pesan en la canasta de consumo de familias de ingresos bajos y el consumo básico de servicios públicos y (4) los demás bienes y servicios al 10% (otros que estaban exceptuados o con tasa de cero o cinco) o a la tasa general del 19%. Asimismo, propuso (6) permitir descontar el IVA pagado en bienes de capital en un plazo entre 3 y 5 años después de su adquisición o fabricación, o a lo largo de la vida útil de cada bien, dependiendo de lo que se logre aprobar en las otras recomendaciones, dado el alto costo fiscal de ésta medida. La prohibición de descontar el IVA en la compra de maquinaria encarece hoy excesivamente los procesos de inversión y cambio técnico.

El Gráfico 8 muestra que la tasa actual base del IVA colombiano se ubica muy por debajo del promedio de la OECD y en un lugar intermedio en América Latina, por lo cual hay espacio para subirla, y, sobretodo, que tiene una bajísima productividad y eficiencia debido en gran parte a la multitud de excepciones y tasas y a que la DIAN tiene que dedicar una enorme parte de su esfuerzo a tramitar devoluciones. Aun así ha habido grandes fraudes en éste proceso. Todos estos problemas se reducirían significativamente con las propuestas de la Comisión y el recaudo podría aumentar significativamente (ver abajo). Es de anotar que los países con Estados de bienestar más desarrollados y donde el estado hace una mayor redistribución (los escandinavos) tienen IVA´s con tasas alrededor del 22% y con muy pocos productos y servicios exceptuados. La clasificación propuesta de productos y servicios en tasas de 5%, 10% y 19% busca, además, gravar con la misma tasa bienes o servicios sustitutos, excepto cuano tienen efectos ambientales muy diferentes (eg, energía hidroeléctrica, gas natural y etanol que se gravarían al 10%, mientras el petróleo y sus derivados y el carbón al 19%)

Grafico 8. Fuente: OECD

d. Otras propuestas de impuestos y gravámenes nacionales

i. Impuesto a los Combustibles: la Comisión propuso que los gravámenes a la gasolina se aumenten al 30%, en una primera etapa, y que los del Diesel se hagan equivalentes a los de la gasolina, por razones ambientales y de recuperación de parte de la cuantiosa inversión en infraestructura de transporte que se está llevando a cabo. Aun con ello, los impuestos a los combustibles quedarían muy por debajo de los aplicados en la OECD y algunos países latinoamericanos.

ii. Gravamen a las transacciones financieras: la Comisión propuso mantener éste gravamen, pues si bien tiene efectos adversos sobre la intermediación financiera (como también lo tendría gravar con IVA las operaciones de ahooro y crédito, hoy exentas), produce un alto recaudo con muy bajos costos de administración y control, captura a muchos evasores y cualquier otro impuesto que sustituyera su recaudo también tendría algunos costos de eficiencia económica. Sin embargo, la Comisión sugirió permitir su deducción plena del impuesto a las utilidades empresariales, al contrario de lo que hoy ocurre, en la medida que las consideraciones de recaudo lo permitan

iii. Gravamenes parafiscales al empleo formal: la reforma tributaria del 2012 redujo significativamente éstos absurdos gravámenes, lo cual ha traído un efecto muy favorable de reducción de tasas de informalidad (y posiblemente de desempleo). La Comisión propuso terminar de eliminar los remanentes, en la medida que las consideraciones de recaudo lo permitan

e. Regalías petroleras y mineras: la Comisión propuso modificar el sistema vigente o bien haciendo las regalías dependientes de la rentabilidad observada de las actividades mineras (como lo han hecho Chile, Perú y otros países mineros) y petroleras, o bien reduciendo y uniformizando su tasa e introduciendo un ´ímpuesto a la renta del recurso´, como lo han hecho Noruega, el reino unido y varias provincias del Canadá. Con ello se estimularía la inversión en momentos de bajos precios, como los actuales, y la búsqueda de yacimientos marginales, a tiempo que podrían aumentar los recaudos en valor presente y se eliminarían los estímulos al descreme y abandono temprano de yacimientos y minas que propicia el régimen actual.

f. Impuestos Territoriales: la Comisión presentó recomendaciones sobre los principales impuestos departamentales (cigarrillos y tabaco, bebidas alcohólicas y cervezas, vehículos) y municipales (ICA –un impuesto a los ingresos brutos- y predial) orientadas a mejorar la eficiencia económica y la equidad y a castigar mejor impactos adversos sobre el ambiente y la salud. Estas medidas, además, incrementarían significativamente su recaudo, aligerando la presión sobre las transferencias nacionales. Propuso, asimismo, considerar imponer un gravamen a las bebidas azucaradas por razones de salud pública. Asimismo, la Comisión propuso crear una institución técnica estatal (manejada conjuntamente por el Gobierno Nacional y representantes de los departamentos y Municipios) que promueva la modernización de los impuestos territoriales y de las transferencias nacionales, asi como un manejo prudente y eficiente de las finanzas territoriales, brindando apoyo técnico a los Departamentos y Municipios más pobres y con menores capacidades.

g. Administración y control de evasión: Finalmente la Comisión recomendó un fortalecimiento sustancial de la DIAN, en particular orientado a superar el monumental atraso tecnológico y de capital humano que presenta frente a otras administraciones tributarias de la región. Para ello propuso convertirla en una Agencia con mayor autonomía presupuestal y de recursos humanos, bajo la dirección y supervisión de un Consejo técnico, asi como con recursos propios (un porcentaje bajo del recaudo) que garantice un flujo continuo para la modernización tecnológica de sus procesos. Asimismo, propuso crear una jurisdicción tributaria , para que la Dian se dedique mas a la auditoría y el recaudo y deje de ser juez y parte en la solución de reposiciones presentadas por los contribuyentes. Finalmente, recomendó que una Comisión técnica de creación legal estudie y proponga una modernización de los procedimientos tributarios nacionales y territoriales, para hacerlos menos costosos para los contribuyentes y el Estado y más efectivos en cuanto al control de la evasión.

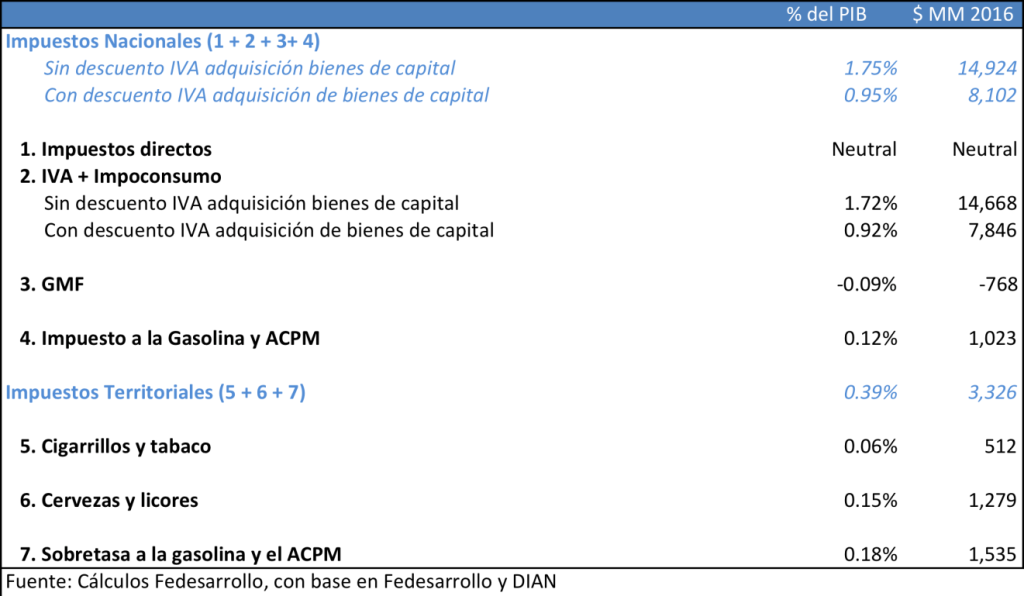

h. Efectos netos sobre recaudo: El Cuadro 4 muestra el efecto neto mínimo que tendría la reforma. El estimativo representa un mínimo, por cuanto no incorpora el efecto potencial de varias medidas que permitirán reducir la elusión y evasión de impuestos, incluyendo las propuestas de fortalecimiento de la DIAN:

Cuadro 4. Efectos netos mínimos sobre recaudo. Fuente: Comisión asesora

- La economía política del proceso de ajuste y reforma tributaria

Todo proceso de ajuste fiscal y reforma tributaria se enfrenta a enormes dificultades de economía política. En la situación actual de Colombia las negociaciones de paz lo hacen paradójicamente más difícil en el corto plazo (por la renuencia que ha demostrado el Presidente a que el proceso de ajuste y, en particular, la discusión tributaria) pueda entorpecer la refrendación popular de un eventual acuerdo y probablemente más fácil una vez esto ocurra, pues tanto el sector privado, como los ciudadanos y los partidos podrían estar más dispuestos a deponer sus intereses de corto plazo por la construcción de una paz duradera a partir del post-conflicto. De hecho, la mayoría de los gremios y reconocidos voceros del sector privado y la sociedad civil asi han venido expresándolo e, inclusive, presionando al Gobierno a que no demore la presentación de la propuesta de reforma tributaria estructural, por supuesto con las modificaciones que considere del caso. Amanecerá y veremos

[1] El primero fue creado en el 2003 por tres años para financiar aumentos en el gasto militar y ha sido prorrogado varias veces; el segundo se creó en 1999 para financiar los gastos excepcionales ocasionados por el rescate financiero de ese año y ha sido prorrogado varias veces, con otras destinaciones