Publicado el 11 de Septiembre en La Silla Vacía.

Hay preocupación por el escenario fiscal para el futuro próximo. Colombia es un país con bajo recaudo de impuestos para estándares internacionales (alrededor de 17% del PIB comparado con más de 30% en la OCDE y por encima de 20% en países latinoamericanos como Chile y Brasil). Se enfrenta además a la difícil coyuntura de que se vence el plazo programado de los impuestos a las transacciones financieras y el patrimonio, y se espera de una caída de la renta minera. Al tiempo, hay nuevos compromisos de gasto con el sector agrario, se viene el costo del esperado posconflicto, y el gobierno se ha comprometido con metas ambiciosas de educación e infraestructura (por el momento no incluidas del todo en las ya preocupantes cuentas). Se suma también la necesidad de tomar decisiones fiscales consistentes con una lucha frontal contra la desigualdad, otra bandera del actual mandato presidencial. Con todo esto, hay cuasi-consenso alrededor de la necesidad de una reforma tributaria que ayude a recoger el faltante, y ojalá también a continuar disminuyendo la inequidad.

El gobierno ha anunciado dos pilares de la propuesta que planea poner a consideración del Congreso: 1) Extender la vigencia de los impuestos a las transacciones financieras y el patrimonio; 2) Incrementar la tasa que se cobra por patrimonio, haciéndola además progresiva.

El impuesto al patrimonio tiene algunas ventajas que han llevado al gobierno a proponer esta modificación. Generaría amplios recursos, al tiempo que estaría en sintonía con el pilar de lucha contra la inequidad por su diseño progresivo y limitado a patrimonios líquidos sobre $1000 millones. Adicionalmente, se le puede echar mano con facilidad: como ya se viene cobrando, existe la infraestructura de información y administrativa que permitiría manejarlo de manera efectiva.

Pero este impuesto tiene también graves problemas, que aconsejan buscar alternativas diferentes a la de ajustar su tarifa al alza. Por un lado, gravar el patrimonio implica que los sujetos del impuesto pagan muchas veces por el mismo peso: primero cuando lo generan como ingreso, y luego otra vez cada año si decidieron ahorrarlo, convirtiéndolo en patrimonio. Otro defecto del impuesto al patrimonio es que penaliza la acumulación. Para los individuos hace más atractivo consumirse ese peso que ahorrarlo, para las empresas más atractivo repartirlo en utilidades en lugar de invertirlo. La acumulación en vivienda resulta particularmente penalizada, pues paga tanto predial en el nivel local como impuesto al patrimonio para el fisco nacional.

De aquí surgen también otras preocupantes distorsiones relacionadas con el impuesto al patrimonio. Por ejemplo, se penalizan sectores intensivos en tierras y bienes inmuebles, como el comercio y el agro. También se generan incentivos a pasarse de propiedades inmuebles a acciones, que actualmente no cuentan en el patrimonio líquido (¿puede creerlo?). Y se generan inequidades indeseables: un individuo que es cabeza única de hogar, por ejemplo porque enviudó, tiene más probabilidad de pagar este impuesto que los demás. Surgen además incentivos perversos, como aquel a pedir un préstamo simplemente para que a 31 de diciembre su patrimonio líquido quede por debajo del límite gravado.

Con todos estos problemas parece claro que, de existir una alternativa con las ventajas pero sin los defectos del impuesto al patrimonio, deberíamos ir tras ella. Lo peculiar es que la alternativa existe, muchos analistas colombianos vienen proponiéndola de tiempo atrás, y en muchos países extranjeros, sobre todo los desarrollados, ya se usa. Se trata de empezar a gravar los dividendos, que actualmente en Colombia se consideran ingresos no constitutivos de renta. Si un objetivo central de la política tributaria es gravar a los más ricos para financiar amplio gasto social, resulta muy llamativo que el impuesto de renta se cobre a los trabajadores sobre sus ingresos laborales, pero no a los dueños de las empresas por sus rentas de capital. Es por esta razón que la pasada reforma de 2012 recayó sobre los trabajadores más ricos pero no sobre los más ricos entre los ricos, que en buena medida reciben su ingreso en la forma de dividendos.

Los impuestos a los dividendos han sido criticados por el potencial de doble tributación: el mismo peso pagaría impuesto de renta corporativo como parte de la utilidad del negocio, y luego impuesto de renta a individuos cuando lo declara el accionista que recibió esa utilidad remanente después del impuesto de renta. Aun cuando esta crítica tiene sentido, lo tiene menos para el caso de los dividendos que para el impuesto al patrimonio, donde ese peso gravado vuelve y paga no una sino muchas veces. Y además existen fórmulas para minimizar o eliminar la doble tributación en dividendos. Por ejemplo, un documento de abril pasado de Fedesarrollo propone gravar sólo la parte de los dividendos que no pagó previamente impuesto de renta corporativo.

La preocupación por la doble tributación si se gravan los dividendos suele también olvidar que al gravar las utilidades se usa, en el mejor de los casos, una tarifa idéntica entre negocios –o diferencial sólo en virtud de exenciones tributarias de cuestionable justicia distributiva- que no reconocen ninguna progresividad: la empresa que recibe utilidades de 100 millones de pesos paga la misma tasa impositiva que la que recibe 10,000 millones. Esto es razonable: el impuesto corporativo de renta no tiene por qué ser progresivo (penalizaría a las empresas que más contribuyen a la actividad económica). La inconveniencia de gravar progresivamente a las empresas es, a su vez, una excelente razón para luego gravar de forma muy progresiva los dividendos que se reparten a los accionistas. Los impuestos a la renta de las personas sí deben y pueden ser progresivos. Colombia está demorada para entender que gravar los dividendos permite una progresividad necesaria para lograr un sistema de tributación que realmente incida sobre la desigualdad.

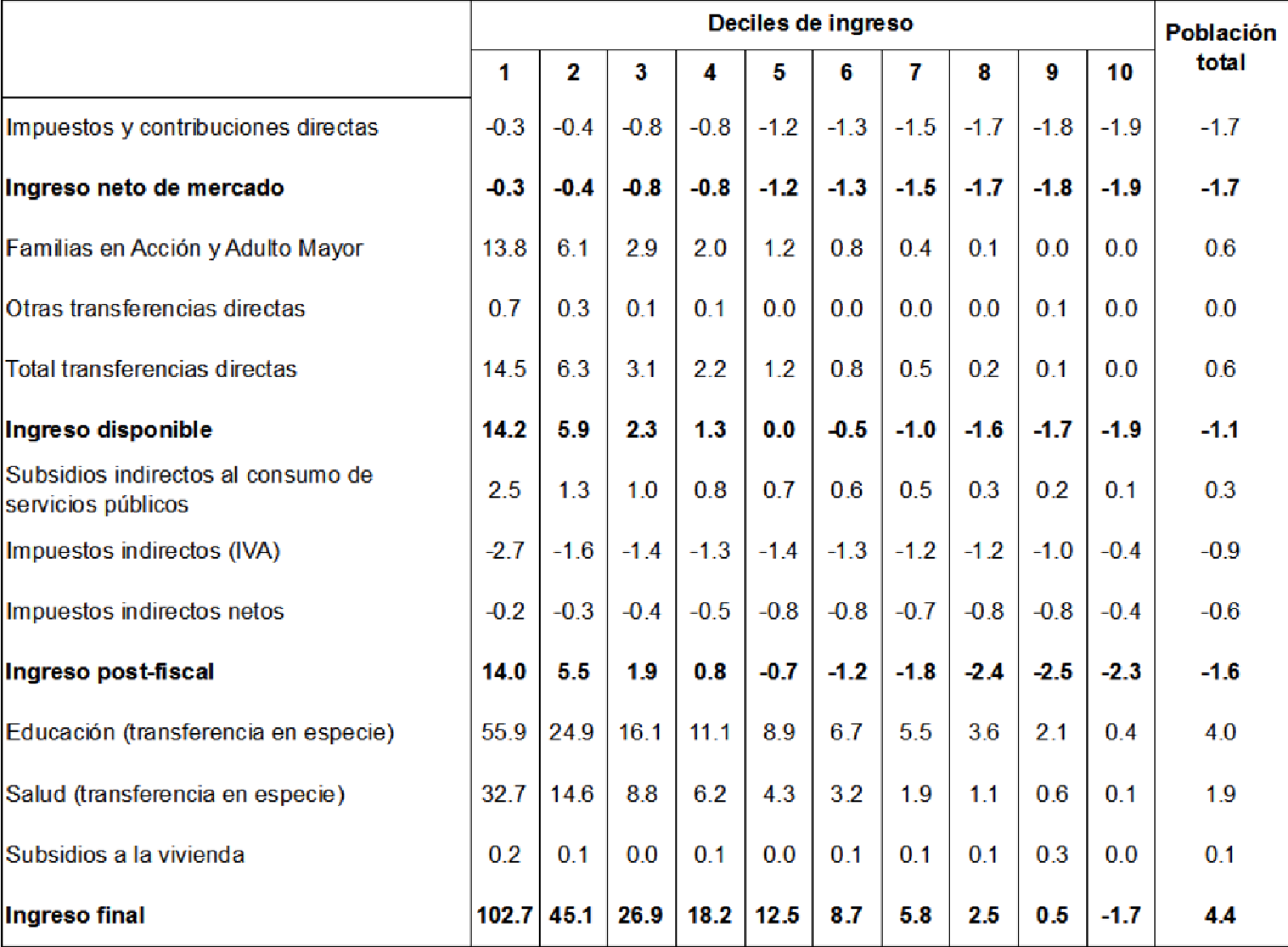

Abajo, para recordar la importancia de este pendiente, se muestran los resultados de un análisis de incidencia del sistema fiscal colombiano por decil de ingreso, realizado por Nora Lustig y Marcela Meléndez (2014) con base en datos de 2010 (los resultados no cambian de manera sustancial cuando se simula el efecto del IMAN introducido por la reforma tributaria de 2013). Este cuadro muestra que el 10% más rico de la población ve reducido su ingreso en solamente 1.9% por el pago de impuestos directos (donde se incluyen el impuesto de renta y el impuesto predial). Es decir, hay todavía buen espacio para gravar a los individuos ricos. Se debe entonces aprovechar para gravarlos de la manera menos distorsionante posible, que no es a través del impuesto al patrimonio.

¿Por qué no planteó el gobierno la posibilidad de gravar los dividendos desde el comienzo, en lugar de poner sobre el tapete un aumento del gravamen al patrimonio? Probablemente porque se pensó que un incremento de un impuesto existente era relativamente fácil de pasar en el Congreso. Aunque ese es un argumento de mucho peso, la gran oposición que ha venido generando la propuesta del gobierno deja en claro que el cálculo estaba equivocado, y que al gobierno le tocaría usar un importante capital político para sacar adelante esta propuesta. Mejor entonces invertir ese capital en sacar adelante la mejor reforma posible, que gastarlo en una reforma que tapa un hueco de emergencia pero a costa de profundizar costosas distorsiones .

Referencias

Nora Lustig y Marcela Melendez (2014) “The Impact of Taxes and Transfers on Inequality and Poverty in Colombia.” CEQ Working Paper No 24, Center for Inter-American Policy and Research and Department of Economics, Tulane University and Inter-American Dialogue, forthcoming, of the Commitment to Equity (CEQ) project.

Estimadas,

La progresividad a costa de la eficiencia no parece una buena idea.

Un impuesto al gasto (y una aproximación, que sería gravar solo los dividendos repartidos) requiere además la integración de ambos impuestos: el de la empresa y el personal, actuando como crédito fiscal el impuesto a la empresa (en lo que le corresponda al individuo). De modo que se agrega un nuevo frente a una buena reforma: la integración de todas las fuentes de ingreso del individuo y la aplicación de los créditos sobre los impuestos retenidos en la empresa o por la empresa.

Un impuesto al patrimonio, tal como se plantea en el artículo, es altamente distorsionador. Si éste se incrementa erosionará el crecimiento potencial, de modo que la progresividad se volvería un lastre al bienestar del país. Por último, una estructura impositiva que discrimina entre las formas de ahorro y de actividad es también muy perjudicial para el crecimiento de la economía.

El impuesto al patrimonio debería ser declarado inconstitucional, ya que si se pagaron los impuestos de una actividad económica legítima, pagados están. Otra cosa (distinta en su naturaleza) es que se declare o estime el patrimonio con objeto de verificar su origen, y gravarlo en caso de que no se pueda justificar su legitimidad. Es lo que en España llaman «renta presunta» . Pero siempre se grava la renta, no el patrimonio.

Entiendo que ponerle tasas progresivas al impuesto a las rentas empresariales es injunto. Sin embargo, no entiendo por qué ponerle tasas progresivas al impuesto a los dividendos empresariales es injusto o inapropiado. En todo caso, es un mecanismo para evitar la concentración de empresas.