América Latina y el Caribe (ALC) presenta una elevada desigualdad económica regional que se refleja en materia fiscal, mediante diferencias en ingresos, gasto público y financiamiento, determinando la capacidad de los gobiernos subnacionales (GSN) de proveer los bienes y servicios públicos a su cargo. En varios países de la región, dichas disparidades han sido acentuadas por las transferencias que reciben los GSN vinculadas a los ingresos fiscales por industrias extractivas, como minerales e hidrocarburos[i].

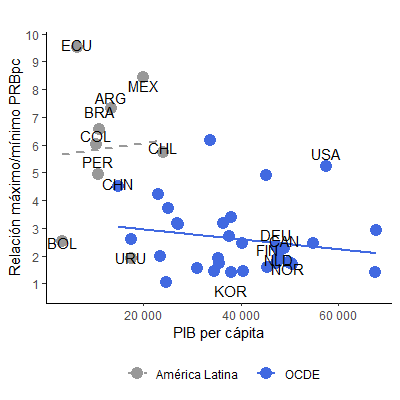

Como muestra el Grafico 1, las brechas en los países de la región, entre las regiones con mayor y menor PIB per cápita, son en promedio superiores a seis veces (con excepciones como en los casos de Uruguay y Bolivia), mientras que en países desarrollados apenas las triplican. Una fuente importante de las disparidades territoriales registradas en varios países de la región es la alta concentración geográfica de los yacimientos de los recursos naturales no renovables (RNNR) y su impacto en los productos brutos geográficos (PBG) de los territorios productores.

Gráfico 1. Disparidades regionales, ALC vs. OCDE, 2017

Relación máx/min del producto regional bruto per cápita (gobiernos intermedios)

Estas disparidades fiscales subnacionales, agravadas por la concentración de industrias extractivas en ciertas regiones, limitan la capacidad de los procesos de descentralización de fomentar similares oportunidades de desarrollo, lo que genera la necesidad de desarrollar políticas públicas para reducir dichas disparidades y mejorar la gestión subnacional de los recursos generados por las industrias extractivas.

En este blog discutimos los principales impactos de esta desigualdad en las cuentas fiscales subnacionales y recomendaciones de políticas públicas para responder a este desafío.

Disparidades fiscales subnacionales son causadas por desigualdad en la distribución de los ingresos y de la riqueza

La desigualdad en la distribución territorial de los ingresos y la riqueza se traduce en disparidades fiscales a nivel territorial. En primer lugar, esto se debe a que los instrumentos tributarios y las bases imponibles asignadas a niveles local e intermedio de gobierno gravan diversas actividades y activos que suelen estar distribuidos de forma desigual entre sus territorios.

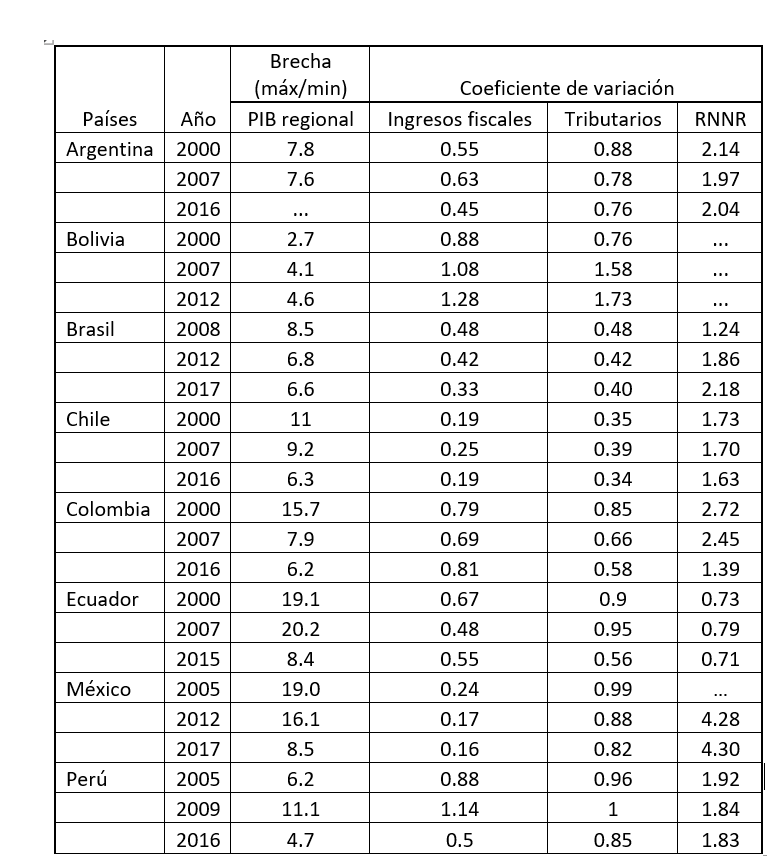

Las disparidades en ingresos percibidos por ingresos propios y transferencias vinculadas a RNNR son aún mayores, debido a que la asignación asimétrica basada en el criterio de origen, o sea a las jurisdicciones productoras de RNNR en mayor medida que a los territorios no productores, amplifica las disparidades territoriales (ver Cuadro 1).

Cuadro 1 – Evolución de la concentración del PIB regional per cápita y los ingresos subnacionales: fiscales, tributarios y provenientes de recursos naturales no renovables

Países de América Latina (países seleccionados) 2000, 2007 y 2016

Fuente: Elaboración propia en base a Jiménez (2021) a partir de datos oficiales de la CEPAL y de finanzas subnacionales del BID.

Buenas prácticas de política fiscal – Recaudación, asignación y distribución de las RNNR

En cuanto a la recaudación, hay argumentos técnicos a favor de la centralización de las potestades tributarias de las rentas extractivas, vinculados en buena medida con la volatilidad y la concentración geográfica de estos recursos. Es así que la tributación subnacional de los RNNR tiende a observarse solo en países federales, de manera compartida con el gobierno central; se trata de GSN grandes, con bases tributarias amplias que les permite compensar las fluctuaciones en los ingresos, y con rangos de tasas que mantienen los incentivos para la inversión privada. Este tipo de tributación puede mejorar la rendición de cuentas a los GSN, permaneciendo el problema de las disparidades fiscales, que en países como Canadá es abordado mediante transferencias de igualación.

En la mayoría de los países, en cambio, la tributación de los RNNR está a cargo del gobierno central, observándose distintas alternativas en la posterior asignación y distribución de los recursos entre los GSN a través de transferencias. Desde una perspectiva económica, los GSN de los que se extraen los RNNR, deben recibir transferencias que permitan compensar los impactos sociales y ambientales negativos, junto a la de proveer infraestructura y servicios necesarios para impulsar y sostener la actividad extractiva[ii].

En la práctica, en cambio, la definición de este tipo de transferencias no responde a estos argumentos económicos, sino más bien surge de negociaciones entre los distintos niveles de gobierno, en las que suelen esgrimirse argumentos de carácter político y legal, en algunos casos plasmados en la propia constitución.

Con respecto al uso de la renta fiscal por RNNR, hay argumentos para su utilización en inversión pública. La volatilidad subyacente del ingreso hace muy riesgoso utilizarlo para financiar gastos permanentes, que puedan verse desfinanciados. Adicionalmente, el carácter agotable del recurso natural induce a su utilización en gasto de capital, para transformar un activo (RNNR) en otro activo (infraestructura).

El establecimiento de fondos de estabilización puede contribuir a suavizar el consumo de estos recursos en el tiempo, dando tiempo al GSN para gestionar con mayor calidad sus proyectos de inversión, cuya ejecución se extiende a través de los años. En lo que respecta a la equidad entre jurisdicciones subnacionales, las disparidades en los ingresos regionales podrían atenuarse, ya sea a través de una asignación no asimétrica de las potestades tributarias y/o transferencias correspondientes a RNNR, o incorporando estos ingresos en el diseño de transferencias de igualación, que permitan compensar las disparidades generadas.

En definitiva, las recomendaciones de la teoría, en conjunto con buenas prácticas internacionales, sugieren, por un lado, que la región productora debe llevarse una parte de la renta vinculada con el costo de la actividad extractiva. Por otro lado, también sugieren que el gobierno central tiene los mejores instrumentos para gravar estos recursos, compensar entre jurisdicciones, y procurar el uso intertemporal de estos recursos no renovables, orientándolos a infraestructura.

No obstante, la economía política de los países ha llevado a que la asignación de recursos a los GSN no suela seguir estos lineamientos normativos, sino que resultan más bien de la negociación política entre niveles de gobierno, generando en muchos casos problemas propios de la naturaleza de los RNNR: su inherente volatilidad, concentración geográfica, costos sociales y ambientales asociados; así como problemas con la calidad del gasto de los GSN, en un contexto que suele ser de bajas capacidades y escaso control sobre el uso de los recursos.

¿Cómo funciona la recaudación de los RNNR en la práctica en la región?

En términos de recaudación, desde el año 2003 se registró un significativo incremento de los precios de los productos que América Latina exporta que, sumado a diversas reformas tributarias, permitió incrementar los recursos públicos de la región, ampliando el espacio fiscal de los países especializados en estos productos y acentuando la especialización de los sistemas tributarios.

Entre 2003 y 2012 hubo reformas legales importantes dirigidas a incrementar la propiedad y el control público de los RNNR, enfocadas en el sector de hidrocarburos, con ejemplos en Venezuela, Bolivia y Ecuador.

El hecho de que los gobiernos hayan reforzado otros mecanismos de apropiación estatal como las regalías, habitualmente basadas en la producción e impuestos específicos, ha sido especialmente importante en el sector de la minería, ampliando la participación en la renta de los gobiernos, en países donde la captación de recursos por la vía de la participación estatal en empresas ha sido de menor importancia relativa.

En Chile y Perú se introdujeron impuestos específicos para el sector minero, con tasas progresivas aplicadas a bases imponibles compuestos por rentas operativas. Sin embargo, la aplicación de estos instrumentos se ha visto obstaculizado por la existencia de cláusulas de estabilidad tributaria en ambos países.

La caída en los precios de estos productos durante la segunda mitad de la década de 2010 y hasta 2020, significó no solo menor relevancia fiscal de estos ingresos, sino también un replanteo de los objetivos a seguir y las herramientas a utilizar, de manera de priorizar no solo el resultado fiscal sino también la sostenibilidad en las inversiones y producción del sector.

Estas reformas, sumadas a la evolución de los precios, significaron un fuerte aumento de ingresos fiscales en el período 2003-2008, una posterior desaceleración y una significativa caída en los últimos años (2012-2020), con un importante repunte desde 2021. Esta volatilidad complejiza el manejo de la política fiscal en los países especializados en RNNR: los ingresos provenientes de hidrocarburos y de minería llegaron a representar más del 30% de los ingresos totales en promedio en algunos años en Bolivia y Ecuador, y 20% en Perú.

La asignación y distribución de los ingresos derivados de RNNR en la práctica en la región

Los países latinoamericanos muestran una variedad de soluciones al momento de distribuir las rentas provenientes de recursos naturales entre niveles de gobierno. A pesar de esta heterogeneidad, se pueden identificar algunas tendencias generales.

Se observa una alta asignación asimétrica. Hay un sesgo hacia las regiones o localidades productoras tanto por el lado de las potestades tributarias como por el lado de la distribución de los recursos fiscales que proceden de las rentas extractivas. Esto último es agravado por la escasez de mecanismos de compensación o transferencias de igualación para asignar también recursos a las no productoras.

La asignación asimétrica se da en varios países de la región, más allá de los instrumentos utilizados para captar las rentas extractivas. Es influenciada también por las regalías sobre estos recursos, que en el caso de Argentina son asignados en su totalidad a las provincias productoras. Y está relacionada con la distribución del IDH en hidrocarburos en Bolivia y con el “canon minero y gasífero” en Perú, a través del cual los GSN productores participan del 50% de los ingresos por concepto de impuesto a la renta que pagan las empresas productoras. Esta asignación asimétrica plantea el desafío de compensación entre GSN para paliar los efectos regresivos de las transferencias por RNNR.

Hacia una nueva institucionalidad fiscal intergubernamental: El rol de las transferencias de igualación

El alto impacto sobre la desigualdad que puede tener la forma de asignación y distribución de estos recursos entre niveles de gobierno hace que sea relevante considerar el diseño de transferencias de igualación como alternativa para mejorar la equidad interjurisdiccional, que sería significativamente menor con la implementación de estos mecanismos de igualación de acuerdo con estimaciones recientes[iii].

Por eso, es de vital importancia que la institucionalidad fiscal se fortalezca para que los gobiernos, tanto centrales como subnacionales, consideren un tratamiento y análisis diferenciado entre hidrocarburos y minería, atendiendo sus tendencias divergentes, y establezcan las bases para un adecuado manejo de los recursos, diversificando los ingresos y aportando a la sostenibilidad de las finanzas públicas.

Para esto es necesario fortalecer las capacidades de los entes rectores en descentralización fiscal para la estimación y actualización periódica de fórmulas de igualación fiscal, así como propiciar debates técnicos y políticos en cada uno de los países; incorporando en el diseño, por un lado, la capacidad fiscal subnacional, incluyendo los ingresos por RNNR; y por otro lado, estimar tanto las necesidades de prestación de servicios, como las necesidades de provisión de infraestructura y el cierre de brechas históricas en el acervo de infraestructura.

También es clave coordinar esta reforma con otros elementos del esquema de descentralización, incluyendo:

- temas de gestión de los ingresos por RNNR, como el establecimiento de fondos nacionales y subnacionales de estabilización para mitigar la volatilidad inherente al recurso;

- la reforma a los criterios de asignación de las transferencias por RNNR, en función de la estimación y compensación a los GSN por los costos de la actividad extractiva (incluyendo costos sociales y ambientales); y

- mejora de capacidades en gestión de la inversión pública, especialmente a nivel territorial, y de monitoreo de los resultados de dichas inversiones a nivel nacional.

Estas reformas deben ser consideradas como parte de un conjunto de acciones que ayuden a responder a otros desafíos subnacionales ampliamente reconocidos, incluyendo la necesidad de fortalecer la generación de ingresos propios y los marcos de responsabilidad fiscal subnacional.

Conoce más sobre el trabajo del BID con gobiernos subnacionales.

Otros blogs relacionados a este tema:

¿Cómo las transferencias fiscales pueden reducir la desigualdad regional?

[i] Este artículo resume los principales argumentos del capítulo “Desigualdad regional, recursos naturales e igualación fiscal subnacional en América Latina” que se acaba de publicar en el libro “10 años de gestión pública intergubernamental en Iberoamérica: finanzas, instituciones y nuevos retos”, publicación conjunta del Instituto de Estudios Fiscales (IEF) de España y la Asociación Iberoamericana de Financiación Local (AIFIL) en homenaje a los 10 años de las Jornadas Iberoamericanas de Financiación Local (JIFL). https://www.ief.es/Destacados/publicaciones/libros/novedadesEditoriales.vbhtml

[ii] Bahl R. y B. Tumennasan (2002). How should revenues from natural resources be shared in Indonesia? Working Paper 02-14. International Studies Program. Andrew Young School of Policy Studies. Georgia State University.

[iii] Brosio, G., Jiménez, J.P., & Ruelas, I. (2018). “Territorial inequality, equalization transfers and asymmetric sharing of non-renewable natural resources in Latin America”, CEPAL Review, N 126, pp 63-85, December 2018.

*Publicado originalmente en Recaudando Bienestar, el blog de la División de Gestión Fiscal del BID.