Con la colaboración de Luciano Cohan

(Las ideas expresadas en este post se basan en el capítulo 2 de Brookings Latin American Perspectives: Innocent Bystanders in a Brave New World.)

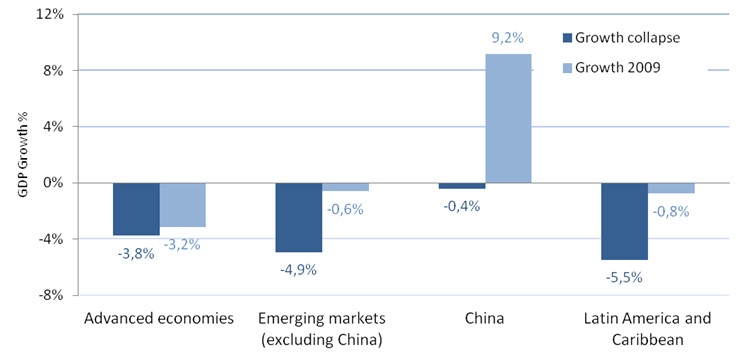

Hace cuatro años, cuando lo que luego sería la peor crisis en los últimos 80 años era tan sólo preocupación para el importante pero encapsulado mercado de hipotecas norteamericano, la academia discutía si el mundo emergente, no daba señales de debilitamiento ante los sucesos del mundo desarrollado, había entrado a una nueva etapa de “desacople”. Doce meses más tarde, el colapso sincronizado de la economía mundial daba por tierra con estas aspiraciones autonómicas.

América Latina, a pesar de la mayor solidez macroeconómica respecto a situaciones de stress en el pasado, no ha sido la excepción. A mediados de 2008 se debatía cómo contener la presión inflacionaria de economías recalentadas. En 2009, aún cuando el crecimiento en algunos casos se mantuvo positivo, la desaceleración fue tanto o más profunda que la de otras regiones en el mundo. Los crecientes lazos con el mundo emergente de Asia –en particular, con China– no fueron suficientes para desactivar la implosión sistémica.

Figura 1: El colapso sincrónico

Fuente: Levy Yeyati y Cohan (2011).

Ahora que, tras una rápida recuperación, el mundo desarrollado entra nuevamente en un “modo crisis” que promete ser más permanente, las mismas preguntas toman nueva relevancia. ¿Enfrentamos un nuevo 2009? O, más general, ¿cuál es el impacto de los ciclos globales en la región?

Eso intentamos responder en una reciente investigación que preparamos para las Perspectivas Económicas Latinoamericanas de la Brookings Institution, con el fin de identificar, de manera estilizada, el porcentaje de la variación en la tasa de crecimiento de los principales países latinoamericanos atribuible a factores exógenos.

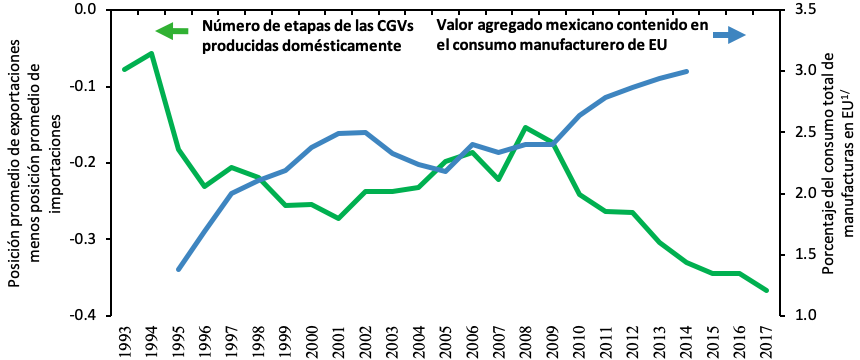

Para ello, el primer paso consistió en reducir la dimensionalidad del problema, resumiendo la complejidad del ciclo global, compuesto de un sinnúmero de variables, muchas de ellas correlacionadas, en tres indicadores sencillos: el apetito por el riesgo del inversor global, el precio de los bienes primarios (commodities) y el crecimiento mundial (distinguiendo el de los G7 y el de China).[1]

A modo de ejemplo, la Figura 1 muestra la fuerte correlación entre nuestro índice de apetito por el riesgo y dos canales de trasmisión de los shocks exógenos: el flujo de inversiones de cartera (en rigor, la línea de la balanza de pagos que mide el cambio en los pasivos externos) y el tipo de cambio real multilateral.

Figura 2. La incidencia del riesgo global en la cuenta financiera

Nota: REER = tipo de cambio real efectivo. Fuente: Levy Yeyati y Cohan (2011).

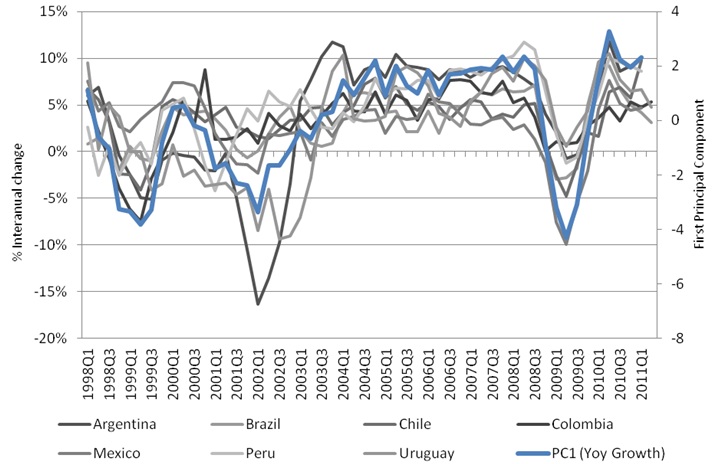

El segundo paso consistió en estimar el elemento común del crecimiento regional, nuevamente estimado como el primer componente principal. Para esto, y dada la obvia asimetría en la influencia de los commodities en los términos de intercambio de los países latinoamericanos (positivo para América del Sur, negativo para América Central, neutral para México), nos concentramos en las mayores economías de la región con dos excepciones: excluimos Venezuela (con un crecimiento a contramano del mundo, determinado más por factores idiosincráticos) e incluimos Uruguay (con un crecimiento altamente correlacionado con el de sus vecinos).[2]

Figura 3. El factor común en el crecimiento regional

Fuente: Levy Yeyati y Cohan (2011).

El tercer paso fue relacionar, mediante una sencilla regresión, este crecimiento común latinoamericano con los factores globales identificados previamente, sin incluir en el modelo ninguna referencia a variables locales (Tabla 1).

Tabla 1. La estimación del Índice de Viento Global (IVG)

| Riesgo -1 | CP (Comm)-1 | Crec G-7 | Crec China -2 | Constante | |

| Beta | –0.320 | 0.225 | 28.475 | 34.034 | –3.534 |

| p-value | (0.046) | (0.046) | (0.058) | (0.007) | (0.006) |

Nota: Estimado usando un modelo AR(1). Variable dependiente: primer componente principal del crecimiento anual del PBI real trimestral, para el período 2000:I – 2010:II (43 observaciones). R2: 0.896. Fuente: Levy Yeyati y Cohan (2011).

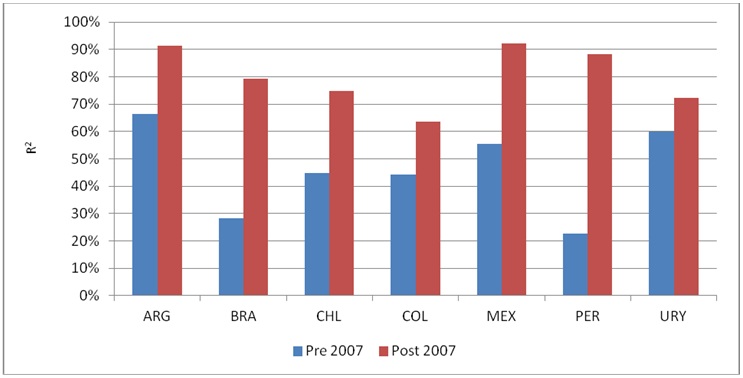

¿Cuánto explica este índice sencillo de las variaciones del crecimiento individual de nuestros países? A primera vista, bastante. Más de la mitad, en promedio, en tiempos tranquilos; más del 80% en tiempos “intranquilos”.

Figura 4. ¿Cuánto explica el IVG del crecimiento individual de los países?

Fuente: Levy Yeyati y Cohan (2011).

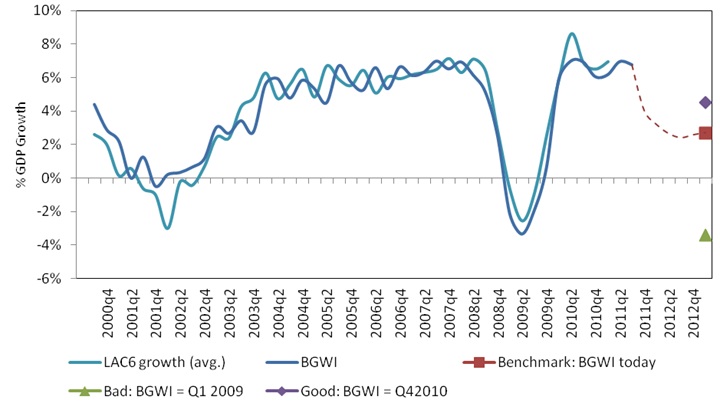

Naturalmente, el IVG no predice sino que “ilustra”: Nos dice tanto del futuro como nuestras proyecciones de las variables que lo integran, pero nos sirve para pintar escenarios en base a supuestos sobre las mismas. Por ejemplo, podemos comparar un escenario estable (usando los valores actuales a octubre de 2011), un escenario malo (retrotrayéndolas mismas al fondo de la crisis (marzo de 2009) y un escenario bueno (por ejemplo, el de fines de 2010) para proyectar tasas de crecimiento para la región. En el escenario estable, en el que el viento de cola muta en una suerte de calma chicha, los elevados niveles de riesgo, los menores precios de las commodities y el enfriamiento del G7 podrían recortar el crecimiento promedio desde el 6.5% de los primeros trimestres de este año a un más modesto 2.7%, bien por debajo del promedio pre-crisis pero aún claramente en terreno positivo. En el escenario más facilitador, el crecimiento promedio permanecería se acercaría al record de los primeros 2000s: 4.5%. Finalmente, una nueva contracción mundial lo recortaría a niveles de caída comparables a los exhibidos en 2009: -3.4%

Figura 5. Los escenarios IVG: Mirando hacia atrás para pintar el futuro

Fuente: Levy Yeyati y Cohan (2011).

Si en tiempos de crisis la mayor parte de nuestro ciclo económico se explica por elementos que escapan a nuestro control, ¿significa que las políticas propias de los países se vuelven secundarias? No necesariamente. Si bien el efecto del shock global es inmediato y masivo, el costo en términos de producto y la velocidad de recuperación dependen directamente de la respuesta de política. Por otro lado, existe una diferencia importante entre ingreso y consumo (o crecimiento y bienestar): el impacto de una recesión sobre la pobreza y la equidad dependía negativamente de la capacidad fiscal para compensarla.[3]

En este frente, un dato a tener en cuenta es el menor espacio fiscal con el que cuentan, tras el esfuerzo de 2009, la mayoría de los gobiernos de la región (Figura 6), lo que indica que el mix políticas será, por necesidad, fiscalmente más contractivo y monetariamente más expansivo que entonces. Por último, el hecho de que los factores globales entren con un rezago promedio de tres meses al IVG sugiere que la respuesta política debería anticipar la onda de choque de modo de no correr detrás de los eventos (como, en alguna medida, sucedió en 2009) –una actitud preventiva que ya se percibe en varios países de la región.

Figura 6. El menor arsenal fiscal

Fuente: Levy Yeyati y Cohan (2011).

En suma, a juzgar por la influencia de una crisis global que llegó para quedarse, difícilmente pueda repetirse la performance de los 2000s, independientemente de la calidad de las políticas locales.

Sin embargo, mirando el vaso medio lleno, cabría esperar que el fin de la abundancia generara las condiciones para replantear un modelo de desarrollo que, en varios países latinoamericanos, ya en los años de vacas gordas contenía sus propios límites: una lenta evolución de la productividad, una insuficiente integración comercial regional (la contracara de la creciente dependencia china) y un relativo fracaso en extender la cadena de valor de la producción de recursos naturales. El regreso de la escasez puede forzar una bienvenida revisión del milagro latinoamericano.

[1] El apetito por el riesgo se aproxima con el primer componente principal de dos variables financieras: el VIX (la volatilidad implícita en las opciones del índice S&P500) y el spread de bonos de empresas sin grado de inversión de los Estados Unidos. En el caso de las commodities, se usa el primer componente principal de la variación interanual de trigo, maíz, soja, petróleo y cobre. Finalmente, el crecimiento del G7 es el promedio simple de la variación interanual. La muestra utilizada para las estimaciones el trimestral y cubre el periodo 2000t1-2011t1

[2] La muestra de países incluye: Argentina, Brasil, Chile, Colombia, México, Perú y Uruguay.

[3] Ver, por ejemplo, Calderón y Levy Yeyati (2007).

Linda nota. Los resultados son consistentes con Neumeyer-Perri (2005) y con Izquierdo, Romero, Talvo (2008). Van varias preguntas:

Tienen alguna idea (modelo en mente) acerca de cual es el mecanismo de transición de estos shocks globales a nuestras economias?

Mi lectura de la evidencia es que nos tenemos que preparar para una recesion y un aumento del desempleo o caida en los salarios reales. No hay mucho que se pueda hacer para evitarla. Lo que si se puede hacer es preparar mecanismos de seguro social para ayudar a los que mas les pegue la recesion con un seguro de desempleo. Para ello es necesario profundizar el ajuste fiscal que empezó a hacer el gobierno y apuntarle a un superavit de 1% o 2% del PIB para despues poder subsidiar a los desempleados. Otra politica que podría ayudar es dejar flotar el tipo de cambio para darle mas flexibilidad al tipo de cambio real.

Andy: Lo que podes hacer es gastar mas, ya sea financiado por ahorros, o por emision de deuda que capture y recanalice los ahorros de los privados, que en estas situaciones tienden a atesorar en vez de consumir o invertir.

Para eso profundizar el ajuste fiscal no suma mucho: lo que podes ganar redistribuyendo los ingresos fiscales adicionales lo perdes por el lado de la demanda. Por ejemplo, parte de la quita de subsidios puede direccionarse a actualizar la AUH, pero el gasto adicional en servicios reduce la demanda de durables, fuente de trabajo. No ingenieria virtuosa que genere un impulso fiscal con un ajuste.

Hasta aqui, la respuesta general para toda la region. En Argentina, sin embargo, los ahorros fiscales son escasos, los privados por ahora prefieren prestarle a otros paises, y la politica monetaria ha sido expansiva por tanto tiempo que ya no tiene capacidad de estimulo (de hecho, las expectativas de apreciacion que permitieron tasas negativas hoy se han revertido, y el credito se esta encareciendo). Mas alla de alguna revision y racionalizacion del gasto (de nuevo, subsidios, aerolineas, futbol para todos) y de alguna reduccion parcial en la inversion publica (que en estos ultimos años sustituyo en parte a la privada), para fortalecer el presupuesto de proteccion social), en el corto plazo en el toolkit macro te queda la politica cambiaria, que en estos momentos esta siendo usada, inexplicablemente, de manera prociclica. Y prenderle una vela a China.

En cuanto a los papers que citas, una distincion importante es que en ellos un canal privilegiado de contagio era el celebre riesgo pais, herencia, un clasico de los 90s, pero que en los 2000s no tiene mayor incidencia. El mejor ejemplo es la escasa diferencia en el desempeño en 2009 de Argentina, donde el spread soberano volo, y de sus vecinos, donde apenas se movio. La razon, claro, es que ninguno depende de emisiones externas. Asi, una de las conclusiones de los estudios «noventistas» (el contagio financiero) se convirtio en los 2000s (gracias al desendeudamiento) en contagio real a traves de (para terminar de contestar tu pregunta) caida de demanda local (atesoramiento) y caida de demanda externa (colapso del comercio). Desgraciadamente, algo de esto ultimo, sin llegar a colapso, ya es visible en los ultimos numeros.