Por Lorenzo Menna y Martín Tobal*

La pandemia del Covid-19 fue el evento global por excelencia, ya que generó afectaciones sanitarias y económicas a nivel global. No obstante, las afectaciones no han sido del mismo tamaño en todas las regiones.

América Latina fue particularmente afectada. A pesar de representar solo el 8% de la población mundial, la región contabilizó el 16% y 29% de los casos y muertes totales en 2020 y 2021. En el ámbito económico, algunas de sus características la hicieron más vulnerable. El predominio de pequeñas y medianas empresas, así como la importancia de sectores económicos intensivos en contacto humano, amplificaron los efectos adversos del confinamiento (IMF, 2020). Además, la región contaba con menos margen de maniobra fiscal (Nieto-Parra et al., 2021; OECD, 2020), por lo que terminó otorgando menos apoyo gubernamental que otras regiones. Así, la contracción de la economía fue más grande y la recuperación mucho más lenta en América Latina (Werner et al., 2021).

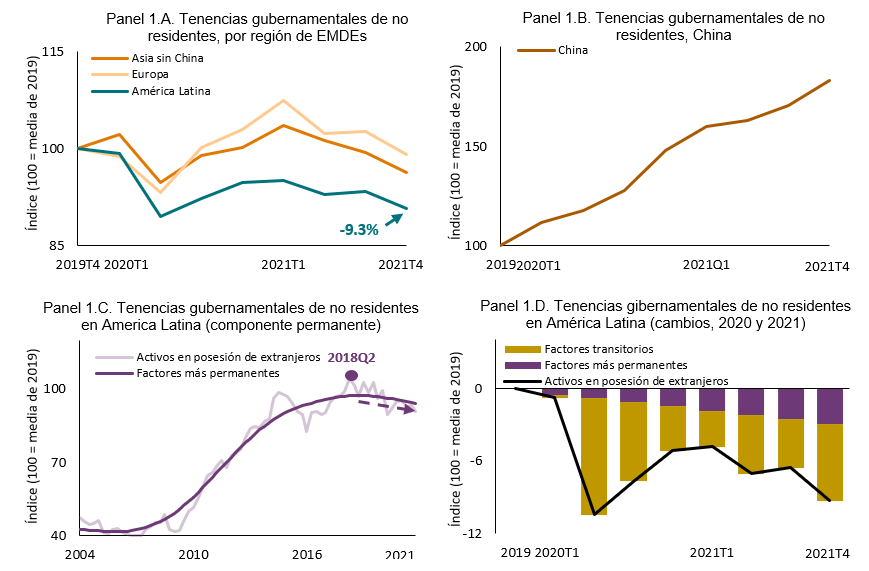

La tenencia de deuda soberana en manos de extranjeros, la cual, cómo se explica debajo, es importante para el desarrollo económico y el crecimiento a largo plazo, tampoco tuvo un buen desempeño en la región. En períodos de estrés financiero, como el de una pandemia, las tenencias de extranjeros suelen caer en las Economías Emergentes y en Vía de Desarrollo (EMDEs por su sigla en inglés), a medida que el apetito por riesgo disminuye y los inversionistas se refugian en activos más seguros. En este sentido, América Latina no fue la excepción y registró caídas en las tenencias gubernamentales en manos de extranjeros de más del 10% en el primer semestre de 2020. Lo que sorprende, no obstante, es que a finales de 2021 estas se encontraban todavía 9.3% debajo de su nivel de 2019 (Figura 1, panel A). Además, América Latina fue la región de EMDEs donde la tenencia extranjera de deuda soberana cayó más (Gráfica 1, paneles A y B).

Este comportamiento genera inquietud, toda vez que la inversión extranjera es esencial para el crecimiento a largo plazo en las EMDEs. Estos países tienen menores tasas de ahorro que las Economías Desarrolladas (AEs por su sigla en inglés) y, por ende, dependen más del ahorro externo para financiar inversión (Blanchard and Fischer, 1989; Obstfeld and Rogoff, 1994). Además, los inversionistas extranjeros son más propensos a financiar proyectos con elevada productividad (y riesgo) porque sus portafolios de inversión suelen estar más diversificados (Obstfeld, 1994; Dumas et al., 2000). En el mediano plazo, los inversionistas extranjeros también contribuyen a la estabilidad microfinanciera, al promover mercados más profundos y de mayor liquidez.

En este contexto, surgen una serie de preguntas: ¿ha sido este pobre desempeño en términos de tenencias extranjeras en América Latina solo atribuible a la pandemia?, ¿los factores que explican un peor comportamiento que en otras EMDEs son únicamente transitorios, e.g. menor margen fiscal y actividad económica? ¿o se trata, acaso, de un ajuste estructural que opera de manera más permanente?

Gráfico 1: Tenencias de no-residentes en economías emergentes y en vías de desarrollo

Fuente: IMF International Financial Statistics, FRED, Arslanalp and Tsuda (2014).

Notas: Páneles 1.A y 1.B muestran la deuda soberana de EMDEs en manos de inversionistas extranjeros. Las EMDEs se agruparon en regiones con base en la clasificación del IMF’s World Economic Outlook (Abril,2022). La posesión extranjera de deuda soberana regional se calculó mediante la suma de las tenencias en USD nominal para todas las EMDEs registradas en cada región. Las series fueron deflactadas utilizando el US CPI y normalizadas a un valor promedio de 100 en 2019. El panel 1.C muestra el componente de tendencia en Latinoamérica, cuya estimación se basó en un filtro Hodrick-Prescott con λ = 1600, así como la serie original de tenencia extranjera de deuda pública. En el Panel 1.D, la serie indexada original y los promedios de la descomposición Hodrick-Prescott en 2019 se resetearon a 0, valor desde el cual muestra cambios la gráfica.

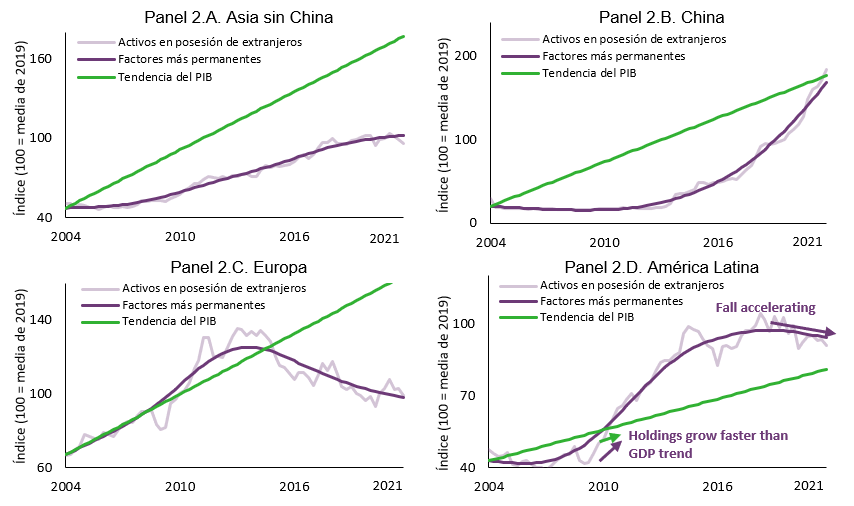

Gráfico 2: PIB y Tenencias de no-residentes en economías emergentes y en vías de desarrollo

Fuente: Banco Mundial Global Economic Monitor, IMF International Financial Statistics, FRED, Arslanalp and Tsuda (2014).

Notas: Los Páneles 2.A a 2.D muestran la deuda soberana de EMDEs en manos de inversionistas extranjeros y su tendencia del componente y del PIB. Las EMDEs se agruparon en regiones con base en la clasificación del IMF’s World Economic Outlook (Abril,2022). La posesión extranjera de deuda soberana regional se calculó mediante la suma de las tenencias en USD nominal para todas las EMDEs registradas en cada región. Los valores fueron deflactados utilizando el US CPI y normalizadas a un valor promedio de 100 en 2019. El componente de tendencia de cada serie fue estimado utilizando un filtro Hodrick-Prescott con λ = 1600. El PIB de cada región se calculó como la suma del PIB trimestral en USD nominal para todas las EMDEs disponibles en una determinada región, y posteriormente deflactados utilizando el US CPI. La tendencia del PIB regional fue obtenida entonces con el supuesto de que el PIB real creció linealmente del primer trimestre de 2001 al cuarto trimestre de 2021. Finalmente, todas las líneas de tendencia fueron normalizadas con tal de que tuvieran un valor inicial equivalente al valor inicial de la tendencia de la inversion. Las líneas punteadas indican los momentos en los que la pendiente del componente de tendencia iguala a la pendiente del PIB.

Para responder a estas preguntas, estudiamos las tenencias de no-residentes en América Latina durante un período más prolongado (Figure 1, panel C). Los datos muestran que las tenencias comenzaron a caer después de alcanzar un pico en el segundo trimestre de 2018, mucho antes de que apareciera el primer caso de COVID-19. Esto sugiere que algunos de los factores que explican el mal desempeño relativo de América Latina podrían no estar relacionados a la pandemia. Además, debido a que el COVID-19 es un fenómeno transitorio, esto sugiere que la disminución en tenencias de 2020 y 2021 podría estar explicada por factores no únicamente transitorios sino también más permanentes.

El Panel D de la Gráfica 1 es consistente con esta posibilidad. Este panel descompone las tenencias de no-residentes en un componente transitorio y uno permanente. Se observa que la caída de tenencias que empezó antes de la pandemia en América Latina se debió principalmente a factores permanentes. Concentrándose en la pandemia, el Panel C confirma que, efectivamente, la caída en tenencias de 2020 y 2021 se explica también en parte por factores permanentes.

Se observa, además, que la caída en el componente permanente de las tenencias se ha venido acelerando en América Latina (Gráfico 2, panel D). Esto contrasta con las economías emergentes de Europa, donde la caída en el componente permanente se ha venido desacelerando, y con Asia, donde dicho componente ha venido inclusive aumentando. Esto podría señalar que las tenencias gubernamentales de no-residentes podrían tardar más tiempo en recuperarse en América Latina que en otras regiones de EMDEs.

Las conclusiones son similares si se adopta una perspectiva de mayor plazo y se toma al PIB de largo plazo como referencia. El Gráfico 2 muestra que el componente permanente de las tenencias aumentó en todas las regiones de EMDEs durante mediados y finales de los años 2000-2010, cuando se profundizó la integración financiera global y las AEs adoptaron implementaron políticas monetarias no-convencionales por primera vez (Shin, 2012; Rey, 2015; Davis and Van Wincoop, 2021).[1] Durante este período, el componente permanente comenzó a crecer inclusive más rápido que el PIB de largo plazo en dos regiones: América Latina y Europa emergente.[2] No obstante, este crecimiento inusualmente elevado de las tenencias duró considerablemente más en América Latina -36 trimestres-, por lo que el período de bajo crecimiento posterior también podría tener que durar más en dicha región.

En conclusión, hay señales de que la caída en tenencias gubernamentales de no-residentes podría durar más de lo esperado en América Latina. Esta caída es parcialmente atribuible a factores permanentes y podría estar relacionada a una acumulación elevada entre mediados y finales de los años 2000-2010, cuando las AEs adoptaron políticas monetarias no convencionales. En este sentido, el actual proceso de normalización de la política monetaria en Estados Unidos podría amplificar la caída. Por otra parte, existen factores que podrían operar en dirección opuesta. El fin de algunos procesos a través de los cuales China ha entrado a índices gubernamentales de renta fija, por ejemplo, el WGBI, es crucial en este sentido. Durante estos procesos, los inversionistas globales aumentaron su tenencia de bonos gubernamentales chinos (Gráfico 2, panel B), potencialmente reduciendo su apetito por activos latinoamericanos, por lo que América Latina podría terminar beneficiándose del final de dichos procesos. En cualquier caso, la región debe estar preparada para minimizar los efectos adversos. En particular, debería mantener la confianza de los inversionistas para reducir su exposición a choques de negativos y promover una asignación del gasto público que sea lo más eficiente posible, para aminorar los efectos adversos de una potencial menor disponibilidad de financiamiento.

Referencias

Davis, J. Scott, and Eric van Wincoop. 2021. “A Theory of the Global Financial Cycle.” NBER Working Paper 29217, National Bureau of Economic Research. https://www.nber.org/papers/w29217.

Dumas, Bernard, Raman Uppal, and Tan Wang. 2000. “Efficient Intertemporal Allocations with Recursive Utility.” Journal of Economic Theory 93, no. 2 (August 2000): 240-59. https://doi.org/10.1006/jeth.2000.2656.

International Monetary Fund (IMF). 2020. Regional Economic Outlook for the Western Hemisphere, October 2020. https://www.imf.org/en/Publications/REO/WH/Issues/2020/10/13/regional-economic-outlook-western-hemisphere.

Nieto-Parra, Sebastián, René Orozco, and Sofia Mora. 2021. “Fiscal Policy to Drive the Recovery in Latin America: the ‘When’ and ‘How’ are Key.” Vox LACEA Blog, June 11, 2021. https://vox.lacea.org/?q=blog/fiscal_policy_latam.

Obstfeld, Maurice, and Kenneth Rogoff. 1995. “Exchange Rate Dynamics Redux.” Journal of Political Economy 103, no. 3 (June 1995): 624-60. https://www.jstor.org/stable/2138701

Obstfeld, Maurice. 1993. “International Capital Mobility in the 1990s.” NBER Working Paper 4534, National Bureau of Economic Research. https://www.nber.org/papers/w4534.

OECD. 2020. “Covid-19 in Latin America and the Caribbean: Regional Socio-economic Implications and Policy Responses.” OECD Policy Responses to Coronavirus, December 8, 2020. https://read.oecd-ilibrary.org/view/?ref=129_129904-k3xp17fqbl&title=COVID-19-in-Latin-America-and-the-Caribbean-Regional-socio-economic-implications-and-policy-priorities.

Blanchard, Oliver J., and Stanley Fischer. 1989. Lectures on Macroeconomics. Cambridge, MA: MIT Press.

Rey, Hélène. 2015. “Dilemma not Trilemma: The Global Financial Cycle and Monetary Policy Independence.” NBER Working Paper 21162, National Bureau of Economic Research. https://www.nber.org/papers/w21162.

Shin, Hyun Song. 2012. “Global Banking Glut and Loan Risk Premium.” IMF Economic Review 60, no. 2 (July 2012): 155-92. https://doi.org/10.1057/imfer.2012.6.

Werner, Alejandro, Takuji Komatsuzaki, and Carlo Pizzinelli. 2021. “Short-term Shot and Long-term Healing for Latin America and the Caribbean.” IMF Blog, April 15, 2021. https://blogs.imf.org/2021/04/15/short-term-shot-and-long-term-healing-for-latin-america-and-the-caribbean/.

* Las perspectivas mencionadas en este artículo son propias de los autores y no necesariamente concuerdan con las del Banco de México. Este banco se deslinda de toda responsabilidad, errores u omisiones incluidos en los datos, gráficos o cualquier información incluida en este artículo y de cualquier consecuencia derivada de éste. Agradecemos a Daniel Pérez por su grandioso apoyo en la investigación. Favor de dirigir cualquier correo a martintobal@hotmail.com.

[1] Estos autores enfatizan la importancia de los factores globales en los flujos de capital durante ese periodo y su papel para fomentar entradas de capital en las EMDEs. Shin (2012) hace hincapié en el rol del apetito por el alto riesgo, representado por un bajo índice VIX y bancos globales ligeramente regulados; Rey (2013) igualmente enfatiza en el rol del apetito al alto riesgo; y Davis y Van Wincoop (2021) identifican un repunte en el ciclo global durante ese periodo.

[2] En el largo plazo, la inversión extranjera en deuda soberana no puede crecer más que el PIB, ya que, de lo contrario, la región sería incapaz de pagar la deuda. Por ello, podemos argumentar que el componente permanente del capital extranjero está creciendo muy rápido si está creciendo más rápido que el PIB a largo plazo por un largo periodo de tiempo.