Por Juan Pablo Jiménez, José Antonio Ocampo, Andrea Podestá y María Fernanda Valdés [2]

Introducción

El mundo enfrenta un panorama de alta incertidumbre a comienzos del 2020 como resultado de la pandemia del coronavirus y sus efectos sobre la población y la economía global. La propagación del COVID-19, aparte de su impacto sobre la población y la salud pública, condujo en todo el mundo a la caída y aumento de la volatilidad de los precios de las acciones, a la disminución de las tasas de interés nominales, a la fuerte caída de los precios de algunos productos básicos y a significativas contracciones de la actividad económica y el comercio internacional.

Este conjunto de factores ha requerido y está requiriendo una decidida respuesta de los sectores públicos de la región. Dentro de este panorama de alta incertidumbre, una certeza es que las economías y las sociedades de la región requerirán una provisión creciente de bienes y servicios públicos.

También es una certeza que esta crisis tendrá un impacto significativo en las bases del financiamiento público (ingresos tributarios sobre la renta y el consumo, ingresos provenientes de actividades intensivas en recursos naturales, y financiamiento interno y externo). Es por ello que resulta sumamente relevante discutir no solo qué medidas deben tomarse sino también cómo se financiarían y cómo se distribuiría la carga de ese financiamiento.

En este marco y ante la necesidad de mejorar el nivel y la incidencia distributiva de la carga tributaria en América Latina, se plantea el objetivo de un documento recientemente publicado[3] que busca revisar los puntos de contacto y posibles sinergias entre la cooperación tributaria internacional y los desafíos de alcanzar sistemas impositivos más redistributivos en los países de América Latina, una relación que no ha sido lo suficientemente tratada en la literatura.

Los mecanismos de cooperación internacional

El avance del proceso de globalización, la mayor movilidad de capitales y de activos intangibles y el rápido desarrollo de la economía digital han ampliado las oportunidades que tienen las empresas y las personas para desviar sus ingresos hacia jurisdicciones de nula o baja imposición, lo que genera grandes dificultades y desafíos en materia de tributación internacional y de movilización interna de recursos fiscales. Estos desafíos, que se relacionan tanto con la cantidad de recursos que pierden los países a través de prácticas de elusión y evasión de impuestos, como con cuestiones de equidad y justicia tributaria, revisten una importancia fundamental en el caso de los sistemas tributarios latinoamericanos.

Si bien han existido avances gracias a diversas iniciativas de cooperación internacional, a las cuales han adherido gran parte de los países de América Latina, los problemas de desviación de los beneficios empresariales hacia localidades de baja o nula tributación y la competencia fiscal nociva que acompaña este proceso, aún siguen teniendo efectos significativos sobre los países de la región.

Para analizar estos temas, Jiménez, Ocampo, Podestá y Valdés (2020) exploran las iniciativas recientes de coordinación tributaria internacional y las principales propuestas de reforma realizadas por distintos académicos e instituciones, en pos de fortalecer los ejes de cooperación entre países[4] y preservar los principios de legitimidad del Estado[5].

En los últimos años se han observado avances en materia de cooperación y coordinación tributaria internacional, mediante iniciativas de amplio alcance como el Plan BEPS (Erosión de la Base Imponible y el Traslado de Beneficios) de la OCDE/G20, la incorporación de países en desarrollo a través del Marco Inclusivo para la implementación de este Proyecto y la adopción de la Convención Multilateral para medidas relacionadas con los tratados fiscales orientadas a prevenir BEPS (también llamado Instrumento Multilateral).Además de estas tres acciones, una serie de iniciativas, algunas de ellas dentro del proyecto BEPS e impulsadas desde la OCDE, han contribuido a fortalecer la cooperación multilateral, entre ellas el mayor intercambio de información entre autoridades tributarias.

Si bien todas estas acciones representan importantes avances en materia fiscal, las prácticas abusivas, el traslado de beneficios y la competencia tributaria dañina siguen existiendo, por lo que han surgido críticas y propuestas alternativas desde distintas organizaciones de la sociedad civil, organismos internacionales y académicos[6].

Algunas de estas propuestas alternativas incluyen la adopción de una base impositiva corporativa consolidada común (Comisión Europea, ICRIT, G24) junto con otras opciones de política, fundamentalmente relacionadas con la conveniencia de una organización de gobernanza tributaria internacional democrática y representativa, más cercana a las Naciones Unidas que a la OCDE.

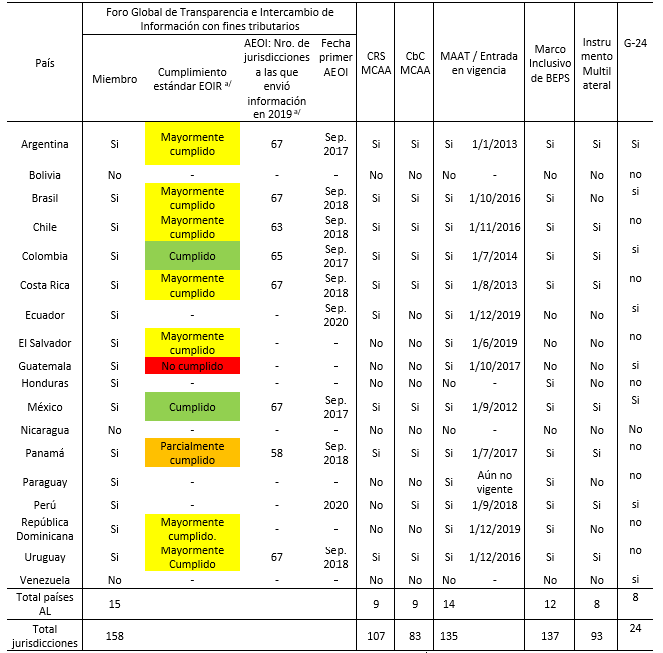

Como se enfatiza en Jiménez, Ocampo, Podestá y Valdés (2020), gran parte de los países de América Latina participan de las iniciativas internacionales de transparencia e intercambio de información en materia fiscal, aunque en diferente grado, tal como se resume en el Cuadro 1.

Cuadro 1

AMÉRICA LATINA: PARTICIPACIÓN EN INICIATIVAS DE COOPERACIÓN INTERNACIONAL EN MATERIA FISCAL

Situación a noviembre- diciembre 2019

Notas: a/ Situación a noviembre de 2019. EOIR: Intercambio de información bajo requerimiento. AEOI: Intercambio automático de información. MAAT: Convención de Asistencia Administrativa Mutua en Materia Tributaria. CRS MCAA: Acuerdo Multilateral entre Autoridades Competentes sobre Intercambio automático de información de cuentas financieras. CbC MCAA: Acuerdo Multilateral entre Autoridades Competentes para el Intercambio automático de Informes país por país.

Fuente: Elaboración propia sobre la base de OCDE.

Como se aprecia en el cuadro 1, aunque gran parte de los países de la región se ha ido adhiriendo a la agenda BEPS con diferente grado de participación, evaluado por sus resultados, estas iniciativas no han sido suficientes para detener el desvío de los beneficios empresariales y la erosión de las bases imponibles.

Implicaciones para América Latina

Con el fin de aunar esfuerzos y alinear la agenda nacional de tributación con la agenda internacional, en Jiménez, Ocampo, Podestá y Valdés (2020) se busca dar respuesta a los siguientes interrogantes: ¿De qué manera la coordinación tributaria internacional permitiría fortalecer la capacidad redistributiva de los sistemas tributarios de la región?, y ¿de qué modo las reformas nacionales en América Latina podrían contribuir a mejorar la coordinación internacional?

Los debates tributarios de los últimos años en los países latinoamericanos se han centrado en la importancia de fortalecer el nivel de la carga tributaria y mejorar su estructura para hacerla menos dependiente de la imposición indirecta y disminuir su sesgo regresivo[7]. Esto se lograría en especial mediante el fortalecimiento de la tributación sobre la renta personal, el patrimonio y la riqueza, la racionalización de los incentivos tributarios, la prevención de la competencia fiscal internacional, el control de los flujos financieros ilícitos, la evasión y la elusión tanto nacional como internacional.

Esto indica, en relación con la primera pregunta, que las distintas iniciativas de cooperación internacional que están orientadas a controlar, reducir o evitar la competencia fiscal internacional son también una importante herramienta para atenuar las desigualdades tanto dentro como entre países.

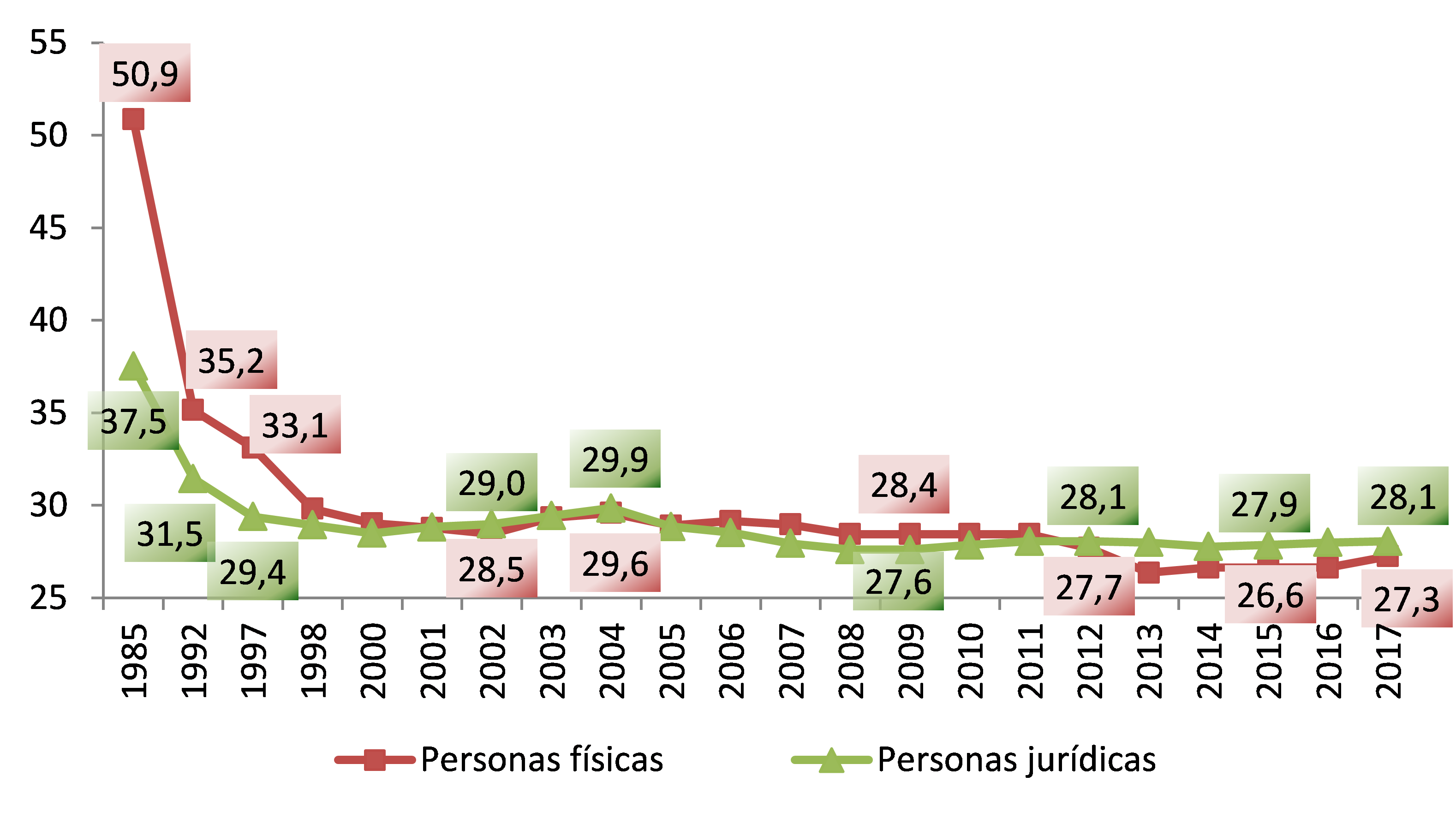

La presión a la baja de las tasas del impuesto sobre la renta de las empresas y del capital móvil suele dar lugar a sistemas fiscales más regresivos. En primer lugar, cuando los países reducen la tasa nominal del impuesto sobre la renta de sociedades, generalmente disminuyen también la tasa máxima del impuesto sobre la renta personal (Gráfico 1). De esta manera, al buscar evitar el arbitraje entre los dos regímenes, se disminuye su progresividad y su capacidad redistributiva. Esto es clave para los países de América Latina caracterizados por una débil imposición directa, particularmente sobre la renta de las personas físicas.

Gráfico 1

AMÉRICA LATINA: EVOLUCIÓN DE LAS TASAS MÁXIMAS DEL IMPUESTO A LA RENTA DE PERSONAS FÍSICAS Y JURIDICAS, 1985-2017

En porcentajes

Fuente: Elaboración propia sobre la base de Tanzi (2000), CEPAL y CIAT.

La competencia fiscal afecta la distribución de la carga tributaria entre diferentes contribuyentes. Con el fin de compensar la caída en los ingresos fiscales originada por la reducción de las tasas, algunos países recurren a aumentar la presión impositiva sobre el consumo y el trabajo, con efectos claramente regresivos. Así la carga fiscal se desplaza desde impuestos directos a indirectos, y del capital al trabajo (de factores móviles a inmóviles). Esto también es clave para los países latinoamericanos que presentan una estructura tributaria sesgada hacia impuestos indirectos de carácter regresivo y un desbalance en los impuestos que gravan las rentas. Este desbalance se manifiesta, por un lado, en una fuerte participación del impuesto sobre la renta de las empresas y un débil aporte de las personas individuales, y por el otro, con una mayor carga impositiva sobre los asalariados que sobre el factor capital. La competencia fiscal agrava los problemas pre-existentes.

Además, el fenómeno de la competencia tributaria afecta la distribución de la carga impositiva entre distintos tipos de empresas. Las grandes empresas multinacionales tienen la capacidad de trasladar sus beneficios hacia jurisdicciones de baja o nula tributación y minimizar así su carga tributaria. En contraste, las pequeñas y medianas empresas que operan en mercados internos tienen menos posibilidades de reducir su carga impositiva y, por ende, les resulta más difícil competir con las grandes multinacionales.

En tercer lugar, la competencia fiscal entre países reduce la disponibilidad de recursos, especialmente para los países en desarrollo y más pobres que tienen menos posibilidades de recurrir a otras fuentes de ingresos. Así, los países cuentan con menos ingresos para financiar sus políticas sociales, imprescindibles para atender los efectos de la pandemia, como atención de la salud y asistencia social; mejorar el acceso al agua potable y saneamiento; financiar la inversión en infraestructura y otras políticas orientadas al cumplimiento de los Objetivos de Desarrollo Sostenible, al tiempo que disminuye la capacidad de redistribución de su política fiscal.

Por otra parte, el fortalecimiento de los enfoques multilaterales para el intercambio de información con fines fiscales también puede contribuir a una tributación nacional más redistributiva. Una mayor transparencia junto con el fortalecimiento y la participación de más países en el intercambio automático de información de cuentas financieras y de activos en el exterior, no solo de multinacionales y empresas sino de personas físicas, es un instrumento que sirve para fortalecer la tributación sobre la renta, la riqueza y el patrimonio. De esta forma, podría mejorarse tanto el nivel como la estructura de la carga tributaria, haciéndola menos dependiente de impuestos regresivos y ampliando el potencial redistributivo de la fiscalidad.

Asimismo, los precios de transferencia, el convenio multilateral para el intercambio automático de Informes país por país, el Instrumento Multilateral y el Marco Inclusivo de BEPS, podrían atenuar el desvío de beneficios, si se logra un consenso amplio que incluya los intereses de los países en desarrollo. Al reducir la elusión y evasión fiscal internacional y nacional y los flujos financieros ilícitos, los países contarían con mayores recursos, podrían rebajar impuestos regresivos, financiar un mayor gasto social y disminuir la desigualdad.

La cooperación entre países desarrollados y en desarrollo constituye una herramienta útil para fortalecer las capacidades de las administraciones tributarias, combatir la elusión y la evasión fiscal y aumentar la movilización de recursos nacionales. Algunos ejemplos son la Convención de Asistencia Administrativa Mutua en Materia Tributaria, la Plataforma de Colaboración en Materia Tributaria, y las iniciativas regionales de diálogo, cooperación y fortalecimiento institucional llevadas a cabo por la CEPAL y el CIAT.

Del otro lado, las reformas en los sistemas tributarios nacionales de los países de la región también podrían contribuir a mejorar la coordinación internacional. En particular, una mayor transparencia en la política de incentivos fiscales en cada país ayudaría a su racionalización y a una mayor cooperación tributaria regional, estableciendo estándares mínimos de trasparencia y uso y evitando la competencia fiscal nociva.

Por último, un marco legal nacional que sea adecuado para la transparencia y el intercambio de información, así como unas instituciones fuertes, son importantes para el éxito de la cooperación entre países. El fortalecimiento y la modernización de las administraciones tributarias y aduaneras favorece la detección de flujos financieros ilícitos, reduce el desvío de ganancias y el traslado de riquezas a paraísos fiscales, por lo que contribuye a la lucha contra la evasión y elusión nacional e internacional, con efectos positivos sobre la equidad.

De esta forma, el aprovechamiento de sinergias entre la cooperación internacional y las medidas de política nacional podría acercar a los países hacia un contexto de mayor justicia internacional, donde los gobiernos vayan recuperando su capacidad de elegir de manera autónoma el nivel efectivo de sus ingresos y gastos fiscales, y el alcance redistributivo de su política nacional, al tiempo que respeten el derecho de los demás gobiernos para ejercer estas facultades.

Referencias bibliográficas

Dietsch, Peter (2018), “The State and Tax Competition: A Normative Perspective”, en Martin O’Neill and Shepley Orr (eds.), Taxation: Philosophical Perspectives, Oxford Scholarship Online, diciembre.

Jiménez, J.P, J.A. Ocampo, A. Podestá y M.F. Valdés (2020), “Explorando sinergias entre la cooperación tributaria internacional y los desafíos tributarios latinoamericanos”, FES.

Jiménez, J.P. y Podestá, A. (2019), “Política fiscal y Objetivos de Desarrollo Sostenible en América Latina”, Revista Política Exterior, Madrid.

Von Haldenwang, Christian (2018), “We need a new understanding of fairness in the international tax system”, The Current Column, 14 Mayo 2018, German Development Institute/DIE.

[1] Este artículo resume los principales argumentos de la reciente publicación “Explorando sinergias entre la cooperación tributaria internacional y los desafíos tributarios latinoamericanos”, Friedrich Ebert Stiftung, Febrero 2020, Bogotá, Colombia. http://library.fes.de/pdf-files/bueros/kolumbien/16021.pdf

[2] Comisión Económica para América Latina y el Caribe (CEPAL), Universidad de Columbia, consultora internacional y coordinadora del Proyecto Tributación para la Equidad de la Fundación Friedrich Ebert (FES), respectivamente. Las opiniones que se expresan aquí no representan a las respectivas instituciones y son de exclusiva responsabilidad de los autores.

[3] Jiménez, Ocampo, Podestá y Valdés (2020).

[4] Tal como sugiere Von Haldenwang (2018), estos ejes de cooperación internacional son: a) una mayor transparencia de los incentivos fiscales que compiten internacionalmente; b) un reforzamiento de los enfoques multilaterales para el intercambio de información con fines fiscales; y c) la adopción de una base impositiva corporativa consolidada común.

[5] Para mayor detalle sobre los principios de justificación del Estado, véase Dietsch (2018).

[6] Véase Jiménez, Ocampo, Podestá y Valdés (2020) para más detalles sobre las críticas y propuestas existentes.

[7] Vease Jiménez y Podestá (2019).