En post anteriores ya se discutieron los problemas de la dolarización. En este post quiero discutir dos problemas de la flotación. Con este post no quiero decir que la dolarización sea lo mejor. Evaluar costos y beneficios va más allá de lo que pretendo aquí. Simplemente quiero mencionar dos problemas de la flotación que no deberíamos subestimar.

El primero es la deuda en dólares. Cuando un país elige flotar, no debería tener deuda en dólares. Si lo hace se expone a saltos muy abruptos en la variable deuda / PIB y se expone a una mayor probabilidad de default y reestructuración, algo que los argentinos sabemos es muy costoso. Hoy, Argentina tiene casi 80% de su deuda en moneda extranjera. Discutir las ventajas de la flotación olvidándose de la deuda en moneda extranjera es al menos engañoso.

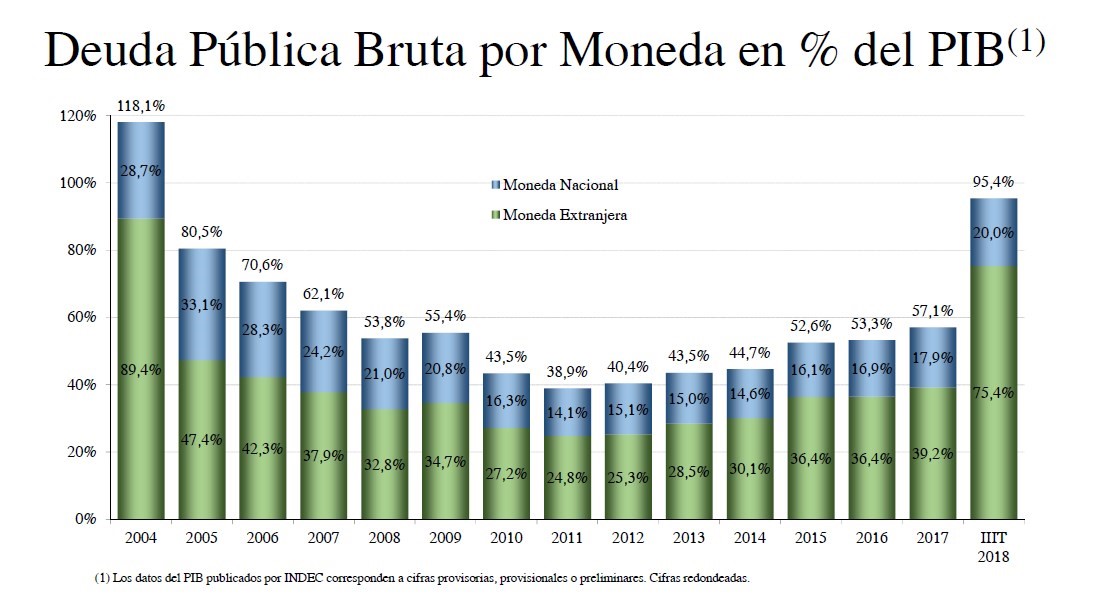

En un post de un año atrás incluí la evolución de la deuda que se esperaba en el presupuesto hasta el año 2024 dada una evolución del déficit primario (el cual se esperaba en 3.2% del PIB para 2018), intereses de la deuda y crecimiento. Ese gráfico también asumía un tipo de cambio real. La deuda aumentaba en menos de 3 puntos porcentuales del PIB entre 2017 y 2018, y después se estabilizaba. El gráfico siguiente muestra la evolución de la deuda durante los últimos años incluyendo hasta fines de 2018. Claramente, lo que se esperaba no ocurrió. La deuda pasó de 57.1% a 95.4% del PIB.

¿Fue el problema el déficit fiscal? No directamente. El principal problema fue la devaluación del tipo de cambio real. El valor del billete estadounidense en promedio era de $18.76 al comienzo del 2018, y el 28 de diciembre se vendió a $ 38.89. Semejante cambio tuvo una repercusión directa muy grande sobre deuda / PIB. Esto llevó a un aumento importante en el riesgo de default de Argentina, que a pesar del acuerdo con el FMI sufrió un fuerte aumento en el riesgo país. Según ámbito, el riesgo país, que nos ayuda a tener una medida del riesgo de default, era casi 400 puntos básicos hace un año atrás y es hoy 700 puntos básicos.

Si bien en una economía dolarizada el país emitiría deuda en dólares, me parece que se evitarían fluctuaciones tan abruptas como la que muestra la figura. Aquí me gustaría hacer una pausa y mencionar una idea como alternativa a la dolarización. ¿Qué tal si eliminamos la posibilidad del que país se endeude en moneda extranjera, por ejemplo, con un cambio en la Constitución? Ya sé que es un cambio grande y que el gobierno está acostumbrado a endeudarse en dólares, pero no podemos seguir haciendo siempre lo mismo y esperar resultados diferentes.

El segundo problema de la flotación es algo que muchos ven como una virtud. El año pasado, cuando los mercados internacionales decidieron dejar de prestarle a Argentina, el tipo de cambio flexible permitió una devaluación que llevó a inflación y a una baja del salario real de alrededor de 14% (desde noviembre de 2017 hasta noviembre de 2018). Los que hablan de los beneficios de la flotación sugieren que esto nos ayudó porque evitó una suba en el desempleo. Yo tengo dos dudas acerca de este razonamiento:

(1) ¿Fue el shock tan fuerte como para requerir un ajuste del 14% del salario real? ¿O será que la devaluación, a través de otros problemas que genera (por ejemplo, un shock de incertidumbre), magnifica el shock inicial?

(2) ¿Qué hubiera pasado si no estaba disponible la devaluación, por ejemplo, porque la economía estaba dolarizada?

No tengo una respuesta a la pregunta (1) pero mi sensación es que el shock (turbulencia en los mercados internacionales y una mala cosecha) no fue tan fuerte como para requerir semejante caída en el salario real.

Con respecto a (2), creo que, sin un ajuste del tipo de cambio, seguramente el aumento en el desempleo sería mayor. Sin embargo, con un sistema de seguro de desempleo, la caída en el ingreso de los desempleados puede ser redistribuida entre los individuos tal que el resultado puede ser una caída no tan abrupta para sólo un grupo. ¿Cuál es la ventaja, entonces? Me parece que el desempleo llevaría a una reestructuración de la economía que mueva empleo de los sectores menos productivos a los más productivos. Por ejemplo, si el problema es que no le prestan al Estado, trabajadores de ese sector deberían moverse a otros sectores. La baja del salario real a todos los trabajadores es tan dolorosa como el desempleo de un grupo, dado un seguro de desempleo, pero no ofrece una solución al problema estructural.

Ya sé, me van a decir que “devaluar” es la solución más fácil desde el punto de vista político. Les recuerdo que estamos en Foco Económico …