Twitter: @mahofste

Cuando llegan tiempos macroeconómicos difíciles a un país, el escuadrón que primero sale al rescate es invariablemente su Banco Central. Si bien este tiene a su mano un arsenal de instrumentos para lidiar con las vacas flacas, su artillería principal son las reducciones en la tasa de interés nominal de política monetaria. Esto, siempre y cuando pueda bajar la tasa de interés nominal.

El último cuarto de siglo ha sido particularmente prolijo en ejemplos en los que los bancos centrales querían bajar las tasas de interés pero no pudieron hacerlo con la fuerza que hubieran querido porque las tasas iniciales eran bajas. Al reducirlas, los bancos centrales se estrellaron con el límite inferior marcado por tasas del 0 por ciento.

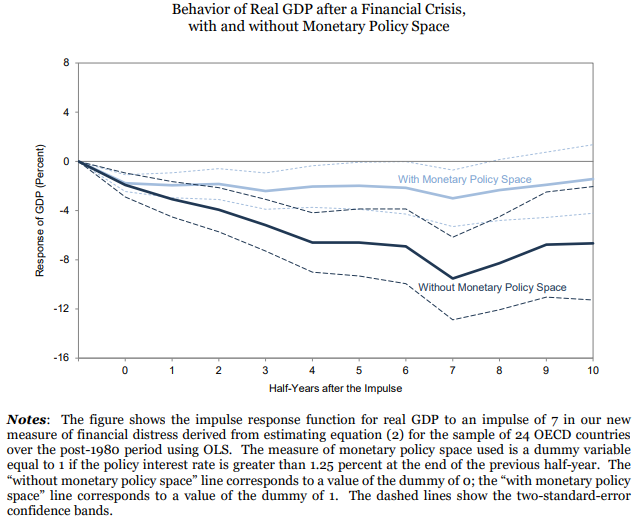

¿Son, sin ese instrumento, las recuperaciones económicas mucho más dolorosas y lentas? Esa pregunta la respondieron los profesores Romer y Romer de la Universidad de Berkeley en una reciente investigación. Allí estudian lo evolución de la actividad económica tras episodios de crisis financieras en países desarrollados, separando aquellos en que el Banco Central tenía espacio para bajar tasas de otros en que no tenía espacio para hacerlo (definidos como tasas de interés iniciales de 1.25 o menos).

La siguiente gráfica, tomada de dicha investigación, resume los resultados. El ingreso cae significativamente más luego de la crisis si el Banco no tiene espacio para bajar las tasas. De hecho, los efectos sobre el ingreso no desaparecen cinco años después del golpe. El tamaño de la recesión es menos de la mitad si el Banco sí tiene espacio de maniobra. Su duración también es menor.

La lección que emerge de este resultado es que para que un Banco Central pueda hacer su trabajo y ahorrarle a la sociedad buena parte del dolor que llega con los malos tiempos, necesita tener munición, entendida como una tasa de interés nominal inicial suficientemente alta. ¿La tiene Colombia?

No necesariamente. El promedio de esa tasa depende esencialmente de la suma de dos cosas. Una, de la tasa de interés real natural. Y dos, de la inflación promedio. La primera, al igual que en buena parte del mundo, parece haber caído. Por ejemplo, Echavarría y coautores estimaron que su promedio era superior a 5% en la última década del siglo pasado. El año pasado, el mismo Echavarría, ahora con sombrero de gerente del Banco, afirmó que los estimativos recientes de la tasa real natural rondaban el 1.4%. Y en cuanto a la inflación, en la medida en que el Banco logre acercarla a la meta, rondará el 3%. Así las cosas, la suma de ambos estará cerca a 4.5%.

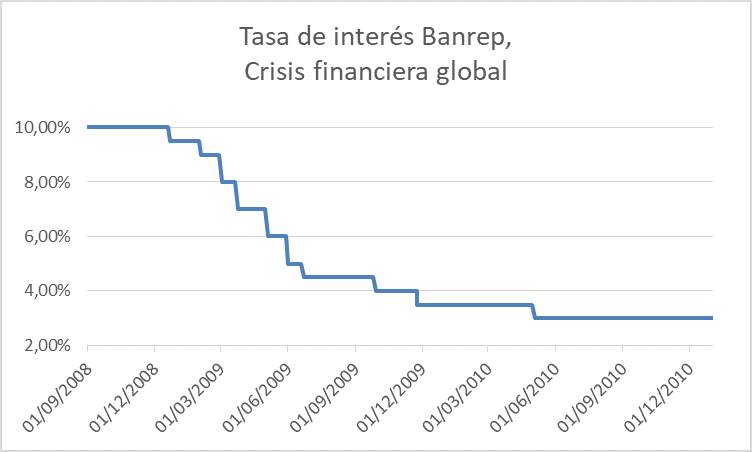

La última vez que el Banco la República sacó el escuadrón de rescate en pleno fue durante la crisis financiera global de la década pasada cuyas reverberaciones se extendieron al resto del mundo especialmente tras la quiebra de Lehman Brothers en septiembre de 2008. Al Banrep, la debacle financiera internacional lo tomó con tasas de interés de política de 10%. Tuvo por tanto un colchón amplio para bajarlas y lo hizo hasta que estas llegaron a 3% a mediados de 2010: en año y medio las bajó en 700 puntos básicos:

Si ahora, agosto de 2018, los ruidos financieros que empiezan a asustar en Turquía, Italia o Argentina, hicieran necesario desplegar toda la artillería que el Banco sacó en 2008, encontraríamos que no está disponible: la tasa de interés del Banco está en 4.25%.

La conversación que está en marcha en otros países sobre repensar el esquema monetario para evitar quedar sin munición si las cosas marchan mal, también debemos tenerla en Colombia. Y, sí, eso puede incluir la lección que Romer y Romer resaltan en su documento: “Tal vez, en contra de la intuición, si los responsables de la política monetaria quieren poder combatir las crisis futuras, es posible que deban ser un poco menos responsables en tiempos normales. Una inflación muy baja significa que las tasas de interés nominales tienden a ser bajas, por lo que el espacio de política monetaria es intrínsecamente limitado. Una tasa de inflación objetivo algo más alta podría ser, en realidad, el curso de acción más prudente si los responsables de las políticas quieren poder reducir las tasas de interés cuando sea necesario.”