En años recientes las instituciones dedicadas al tema de la inclusión financiera han recomendado que se desarrollen productos específicos para la inclusión y que dichos productos estén centrados en las necesidades del consumidor de la base de la pirámide (customer centric)[1]. Sin embargo, no existe una definición clara de lo que son los productos para la inclusión, en particular en lo que se refiere a los productos de depósito y ahorro, los cuales permiten el acceso a los servicios de pagos; en el mejor de los casos lo que se ha identificado son algunas características deseables de dichos productos.

Esta nota discute un par de experiencias mexicanas en el diseño de productos de inclusión en servicios de depósitos. La idea es derivar algunas lecciones que pudieran aplicarse en otras latitudes.

El marco regulatorio en el cual se diseñan los productos de depósito para la inclusión financiera ha venido evolucionando; en una primera etapa, la regulación obligaba a los bancos a ofrecer productos de depósito para la inclusión. En una segunda etapa, la regulación sentó las bases para que los bancos ofrecieran estos productos sin que esto representara una obligación de oferta.

Respecto a la primera etapa, tanto en países con altos niveles de inclusión, como Francia y el Reino Unido, como con bajos niveles de inclusión como Sudáfrica y México, la regulación introdujo cuentas básicas para atender el problema de inclusión de grupos vulnerables. Las cuentas básicas son productos sencillos, con funcionalidad limitada que se ofrecen a bajo precio. La obligación para las instituciones a ofrecer estos productos proviene de que son poco rentables: los clientes de la base de la pirámide son de bajos ingresos, mantienen saldos promedio bajos y realizan pocas transacciones. Adicionalmente, al menos en el pasado, llevar estos productos a zonas poco pobladas implicaba un elevado costo fijo; adicionalmente, cada vez en mayor medida, los servicios financieros han adquirido características de red, pero los beneficios no necesariamente son internalizados por el banco que provee el acceso; esto reduce los incentivos para la oferta. A pesar de estas fallas de mercado, cambios tecnológicos recientes han permitido que las instituciones bancarias aprovechen la infraestructura que proveen otras instituciones (a través de agentes bancarios o corresponsales) así como medios más eficientes para llevar a cabo transacciones (los teléfonos móviles).

En 2007 la Ley para la Transparencia y Ordenamiento de los Servicios Financieros ordenó al Banco de México que diseñara (en acuerdo con los bancos) cuentas básicas dirigidas a la gente de bajos recursos. En esa época no se hablaba de inclusión financiera, sino de bancarización y la preocupación central era de precio y de entendimiento del costo de los servicios. Los productos básicos tenían dos características: serían baratos (sin comisiones) y tendrían funcionalidad limitada; además, todos los bancos que toman depósitos estaban obligados a ofrecerlos, lo que les daba un amplio alcance. El Banco de México diseñó dos productos de depósito, las cuentas básicas de nómina (CBN) y las cuentas básicas para el público en general (CBPG). La única diferencia entre estos dos productos es que las primeras no piden que el cliente mantenga un saldo promedio mensual mientras que las segundas sí (este último lo determina libremente cada institución). La canasta de servicios por la que no se pueden cobrar comisiones es generosa porque no restringe el número de operaciones: apertura o mantenimiento de cuenta, depósitos, retiros y consultas en cajeros o sucursales del propio banco y servicios de domiciliación; las cuentas podían tener otros servicios asociados. En 2010 está ley se reformó prohibiendo el cobro de comisiones por cualquier servicio; de este modo, los bancos limitaron algunos servicios y las cuentas se volvieron productos plain vanilla.

Luego de casi una década de su introducción, podría decirse que las cuentas básicas han tenido éxito parcial. A pesar de que las instituciones no les hacen publicidad, existen 17.7 millones de cuentas básicas que representan el 17.6% del total de cuentas de depósitos a la vista. Sin embargo, son las cuentas básicas de nómina las que han tenido cierto éxito (más de 15 millones de cuentas); esto obedece a que si bien los bancos no cobran comisiones, pueden ofrecer a los cuentahabientes una gama de servicios rentables, como el crédito de nómina. Las CBPG solo representan el 2.5% de las cuentas de depósitos a la vista debido sobre todo a su baja rentabilidad.

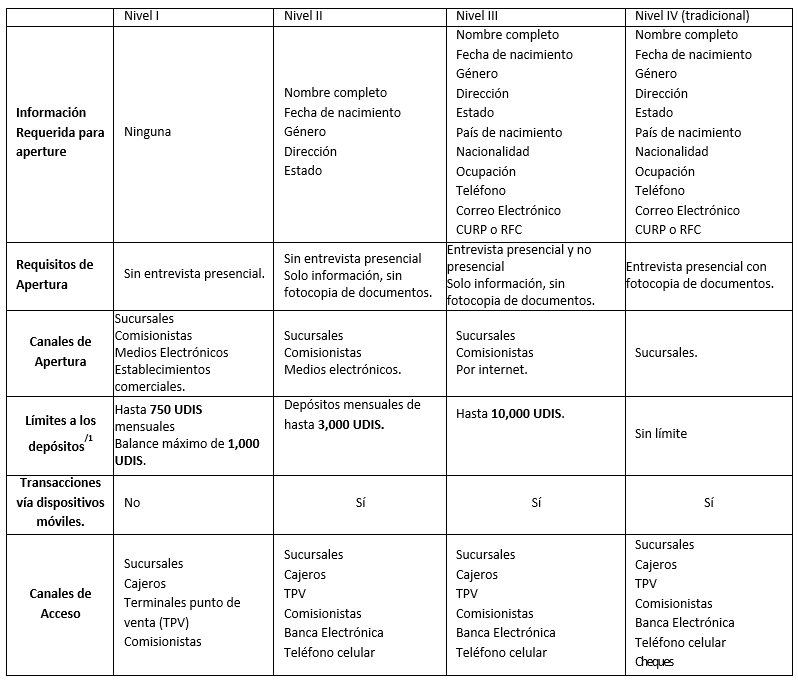

La segunda experiencia regulatoria en productos de inclusión de depósitos es el ofrecimiento de cuentas de expediente simplificado cuyos requisitos de apertura están relacionados con el riesgo (conocido como principio de proporcionalidad); en este caso, la barrera a remover no era el precio sino los requisitos para la apertura. Las personas en la base de la pirámide carecen de identificación propia, de domicilio y comprobante de ingreso. Desde 2011 la regulación permite que las instituciones ofrezcan 4 niveles de cuentas, en las cuales el requerimiento de apertura y las restricciones para la realización de operaciones guardan una relación inversa (ver cuadro); las cuentas para la base de la pirámide son nivel II mientras que las cuentas tradicionales son nivel IV. Nótese que las instituciones no están obligadas a ofrecer estas cuentas, hacerlo es decisión de cada banco.

Cuentas de expediente simplificado: características

En 2016 existen más de 7 millones de cuentas nivel II, con características deseables para la inclusión: además de los pocos requisitos para la apertura, pueden asociarse a un teléfono móvil y pueden abrirse en corresponsales. Estas cuentas no tienen un requisito regulatorio de comisiones bajas. Aunque el número de cuentas es considerable, no está claro en qué medida se están usando para la inclusión. Para identificar los productos para la inclusión tipo II, es necesario que sean productos baratos respecto a las comisiones por apertura o mantenimiento de cuenta; además, deben ser ofrecidos por instituciones que cuenten con infraestructura amplia, en particular en comisionistas. Aplicando estos criterios solamente existen en el mercado dos productos para la inclusión. Esto implica que el éxito de esta regulación ha sido limitado, si bien solo han transcurrido 5 años desde su introducción.

Una de las razones que podrían afectar el éxito de los productos para la inclusión es la existencia de una regulación emitida en 2010, la cual buscando mejorar la transparencia, prohibió el cobro de comisiones por retiros en cajeros y sucursales del propio banco. El problema es que en algunos productos dirigidos a la base de la pirámide, como los teléfonos móviles, los clientes parecen preferir pagar una comisión por transacción realizada en lugar de una comisión por un paquete de servicios.

Las lecciones que se derivan de esta discusión son las siguientes:

- En el diseño de los productos para la inclusión, la oferta por obligación no garantiza el éxito; tiene que existir un sólido caso de negocio;

- Las condiciones regulatorias generales no siempre son compatibles con la oferta de productos para la inclusión;

- Que la oferta sea atractiva para muchas instituciones se vuelve central para aprovechar las economías de red;

- Es necesario investigar los esquemas de cobro más adecuado, por paquete de servicio o por transacción.

[1] Ver por ejemplo CGAP, 16 de junio de 2014, Tanaya Kilara y Elisabeth Rhyne, Customer-Centricity for

Financial Inclusion.