Estos días se discute en el Congreso la propuesta de reforma tributaria “simplificada” anunciada por el Ministerio de Hacienda la semana pasada, la que fue nuevamente “re-simplificada” anoche.

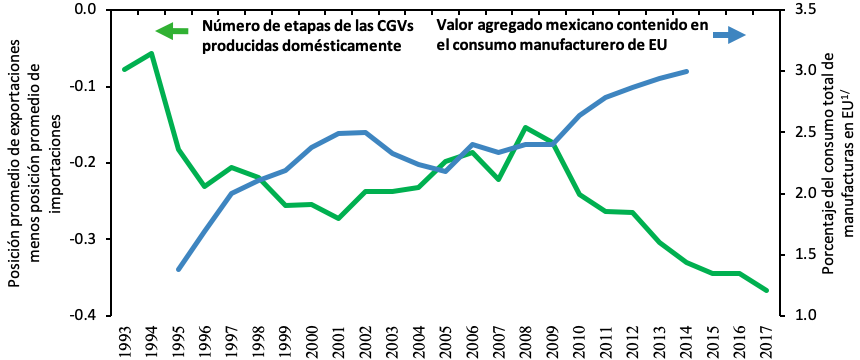

Mi objetivo acá es simplemente mostrarle qué significa la propuesta del Gobierno para su pago de impuestos en Abril, siempre que usted sea es un chileno común y corriente, que recibe sueldos y no tiene sociedades para rebajar sus impuestos. El cuento corto es que los impuestos bajan mucho más para los que somos más ricos, como se ve en el grafico de abajo.

En cuanto a los impuestos a las personas, las propuestas tributarias casi siempre se presentan el público en tablas que casi nadie entiende porque hablan de las famosas “tasas marginales”. Estos números tienen un enorme interés para los contadores y para gente como yo, que trabaja en entender los incentivos a producir y emprender; pero la verdad es que son confusas cuando llega el mes de Abril y hay que pagar impuestos. Por eso acá les muestro cálculos de un concepto más simple y práctico: el porcentaje del total de tus ingresos que se paga como impuestos, o la llamada “tasa de impuesto promedio”.

El grafico nos muestra claramente que con la última propuesta anunciada por el Ministro Larraín, los ricos pagaremos proporcionalmente mucho menos impuestos a la renta que la clase media, por lo menos en comparación con los tributos de hoy. Gracias Ministro.

Como se ve claramente, la línea azul está muy pegada a la línea roja cerca del millón de pesos, mientras que muy separada a medida que aumenta el nivel de ingresos de la persona hasta los 6 millones, pero de ahí en adelante también hay bastantes beneficios.

Así por ejemplo, pensemos en un jefe de hogar trabajador mediano de la comuna de Las Condes – que ya es alguien bastante acomodado en nuestra patria, y que gana algo más de un millón de pesos según CASEN 2009–. Ellos o ellas se ahorrarían en promedio sólo 4 pesos por cada luca que gana (0.4 puntos, de 2.7% vs. 2.3%). En cambio, una persona que gana seis millones y que está sobre el 10% más rico de la comuna, se ahorraría más de dos puntos; o 21 pesos por cada luca promedio que gana. Eso sería 5 veces más ahorro porcentual que nuestro jefe de hogar mediano de Las Condes. Más aún, el que gana $10 millones se va a ahorrar el doble de tasa (1.2 puntos) que nuestro jefe de hogar de Las Condes.

No hay que ser un gurú de la economía para entender que esta propuesta para el impuesto global complementario sería “regresiva”. Con decirle que sería regresiva incluso dentro de la comuna de Las Condes, al menos entre ellos que imponen todo su ingreso. Si se fijan en el gráfico, la curva roja es más plana que la curva azul que hoy tenemos, por lo tanto la reforma es menos sensible al ingreso que la situación actual.

Que una reforma a este impuesto sea regresiva no necesariamente significa que sea mala para el país, porque por ejemplo uno podría teóricamente pensar que con menos impuestos los potenciales ricos podrían partir más negocios o invertir más, lo que podría – al menos en teoría – dar más empleo.

Pero para saber si esta posibilidad teórica tendría una magnitud relevante en la práctica, uno tiene que hacerse al menos tres preguntas.

La primera es si los proyectos de negocio que comiencen gracias a la reforma serán buenos o limítrofes, pues de eso depende la ganancia de productividad. Yo creo que los negocios que se creen gracias a esta reforma probablemente no sean muy buenos proyectos, porque por algo no están siendo ejecutados ahora. ¿Y si Usted fuera empresario, dejaría de hacer un muy buen proyecto, que entregue 1800 pesos por cada luca invertida, sólo porque le suben o bajan los impuestos en 2 puntos? Especulo que probablemente Usted no cambiaría su comportamiento, tal como predice la lógica del Profesor Robert Lucas (1978) – premio Nobel y profesor de la Universidad de Chicago -.

La segunda pregunta es cual tasa de impuestos resulta central para los emprendedores. Es evidente que no solo empresas de papel, sino que también varios emprendedores reales evitan pagar más impuesto Global Complementario usando sus empresas; por lo que su tasa relevante para invertir sería más cercana al impuesto a las empresas – que sube – y no al impuesto global complementario – que baja -. Por este lado se ve muy difícil que haya efectos deseables en emprendimiento, pues estaríamos atornillando para el otro lado.

Lo tercero que complica el impacto de esta reforma en el emprendimiento y la inversión es la incertidumbre. Hay bastante teoría y evidencia económica que nos muestra cómo los empresarios invierten mirando los impuestos y rentabilidades futuras, no sólo los de hoy. Y es que si la reforma no logra “cerrar” el tema tributario – como parece el caso -, entonces los empresarios prefieren quedarse “al aguaite”, demorando decisiones a la espera de evitar escenarios más riesgosos o de saber las reglas del juego finales.

En resumen la “nueva nueva” propuesta del Gobierno es regresiva, pues el porcentaje de impuestos que pagan las personas es menos sensible al ingreso imponible que la situación actual; haciendo que en la práctica alguien que gana $6 millones pague $1,5 menos de impuesto al año, lo mismo el que gana $10 millones mensuales.

Finalmente, mi sugerencia es que disciplinemos mucho más la retorica sobre cómo esta reforma al impuesto global complementario podría afectar a los emprendedores; pues tenemos tres poderosas fuerzas que sugieren que no habría beneficios importantes en ese margen: primero por la incertidumbre residual sobre futuros impuestos, segundo por la tasa a las empresas; y tercero porque bajar impuestos tiende a favorecer proyectos de menor calidad. Para los que estudiamos este fenómeno, el emprendimiento no es sólo poesía sino es algo que también depende de los incentivos, y en este caso no se ven.

Apéndice: comparando los últimos cambios. Como ejemplo, si usted quiere comparar el efecto de lo que propuso el Ministro Larraín la semana pasada y lo que propuso esta semana, le recomiendo comparar las líneas rojas y negras en el grafico de abajo.