La Constitución, en su Artículo 363, señala que el sistema tributario se debe fundamentar en tres principios básicos: eficiencia, equidad y progresividad. Diversos análisis[1] han señalado que el código tributario vigente no cumple satisfactoriamente los dos primeros criterios y el tercero sólo de manera parcial. Teniendo en cuenta lo anterior, el gobierno ha anunciado que este año presentará a consideración del Congreso una reforma tributaria estructural. Si bien desde el punto de vista técnico la tarea parece relativamente clara – a saber, procurar más eficiencia, equidad y progresividad– cualquier discusión de política tributaria obviamente debe incorporar importantes restricciones políticas e institucionales. En tal sentido, toda propuesta de reforma debe tener en cuenta, como mínimo, el compromiso político adquirido por el Presidente Santos de no aumentar las tarifas impositivas y la oposición de la Corte Constitucional a la universalización del IVA.[2]

La economía política de la tributación, que no es más que el reflejo de las actitudes de distintos grupos de interés frente a la equidad y la eficiencia, luce bastante compleja. Por tal motivo, las compensaciones serán claves en el diseño de la reforma. Por ejemplo, si se simplifica el IVA para volverlo más eficiente, probablemente lo hará más regresivo. Ello sugeriría la necesidad de (i) propender por mayor progresividad en el impuesto de renta, seguramente conllevando cambios para que la carga de este último tributo recaiga más en las personas que en las empresas, y (ii) establecer transferencias bien focalizadas en favor de los más pobres.

Este escrito, que se presenta como una contribución al debate que se avecina, se divide en tres secciones. En la primera se describe brevemente la actual estructura tributaria de Colombia. En la segunda sección se hace hincapié en los principales problemas que, en nuestra opinión, posee el actual estatuto tributario. Finalmente, en la tercera sección presentamos algunos criterios que deberían tenerse en cuenta en el contexto de la anunciada reforma.

I. Estructura tributaria en Colombia

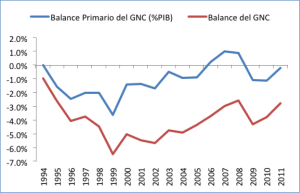

A pesar de que a partir de 1990 el recaudo tributario aumentó de manera importante, éste ha resultado insuficiente para cubrir los gastos del gobierno nacional central (GNC). Ello como consecuencia de los compromisos de gasto social adquiridos a partir de la Constitución Política de 1991, la descentralización y los aumentos del gasto en pensiones, seguridad y justicia. Esto ha llevado a que el balance primario, valga decir el balance que excluye el pago de intereses, sea mayoritariamente deficitario (Gráfico 1). Evidentemente, las ocho reformas tributarias de las últimas dos décadas [3] no han logrado equilibrar las finanzas públicas.

Gráfico 1. Balance Primario del GNC (%PIB)

Fuente: Ministerio de Hacienda y Crédito Público de Colombia- CONFIS.

Fuente: Ministerio de Hacienda y Crédito Público de Colombia- CONFIS.

Para 2011 los ingresos totales del GNC ascendieron a 15,5% del PIB. De ellos, 13,8% son tributarios, 1,4% recursos de capital y 0,3% fondos especiales e ingresos no tributarios. De acuerdo a las cifras más recientes, en 2011 el déficit del GNC se ubicó en 2,8% del PIB, 1,2 puntos porcentuales inferior al proyectado en el Marco Fiscal de Mediano Plazo de junio de 2011. A su turno, el balance primario se habría ubicado en -0,2% del PIB. Si bien se trata de un resultado favorable, no se debe olvidar la tarea que se ha impuesto el gobierno Santos a través de la Regla Fiscal aprobada en julio pasado. Según ésta, el GNC debe seguir una senda decreciente del balance fiscal estructural[4] tal que en 2014 éste sea de 2,3% del PIB o menos, en 2018 de 1,9% o menos y en 2022 de 1% o menos. Dado lo que el GNC gasta anualmente en pago de intereses sobre la deuda pública una cifra cercana al 3% del PIB, para alcanzar en 2014 la meta de un déficit de 2,3% se necesita un superávit primario del orden de 1% del PIB. Este último dato es más exigente que el excepcional resultado de 2011, lo cual sugiere que la anunciada reforma tributaria estructural quizás debería contemplar un aumento en el recaudo tributario, de entre 1 y 1,5% del PIB.

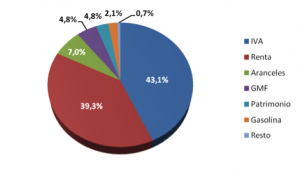

La estructura tributaria colombiana cuenta con tributos del orden nacional y del orden territorial (departamentos y municipios). Suponiendo que la proporción de tributos nacionales y departamentales observada en 2010 se haya mantenido en 2011, se esperaría que el 80% de los tributos lo hayan aportado los impuestos nacionales (11% del PIB) y el restante 20% las entidades territoriales (2,8% del PIB). Los principales tributos del orden nacional son el Impuesto a la Renta, el Impuesto al Valor Agregado (IVA), el Gravamen a los Movimientos Financieros (GMF), el Impuesto al Patrimonio, los Aranceles y el impuesto a la gasolina (Gráfico 2). A nivel territorial los departamentos son los encargados de los impuestos a las bebidas alcohólicas y el tabaco, el impuesto al deporte y una proporción de la sobretasa a la gasolina. A cargo de los municipios quedan el impuesto predial, el impuesto al degüello de ganado mayor y el ICA.

Gráfico 2. Distribución de los impuestos nacionales (2010)

Fuente: MHCP

Fuente: MHCP

II. Problemas con el actual sistema tributario

a) Baja productividad

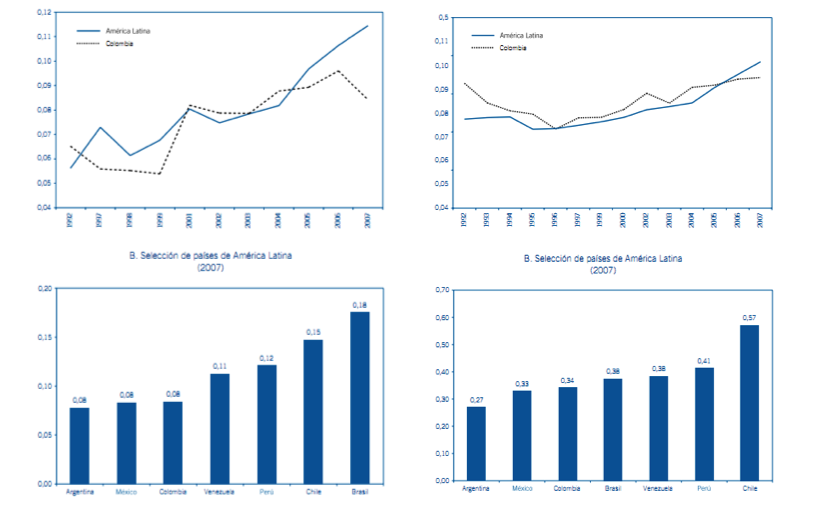

Si bien durante las dos últimas décadas la productividad[5] del impuesto a la renta y del IVA ha aumentado, ésta continúa siendo baja en comparación con el promedio de América Latina (Gráfico 3). Lo anterior se debe a la gran cantidad de exenciones y beneficios tributarios, a la multiplicidad de tarifas y a la elevada elusión y evasión. Todos estos factores reducen la base gravable de los diferentes tributos. En el caso particular del IVA, podemos observar que existen nueve tarifas diferenciales las cuales reducen la tasa promedio efectiva, dificultan su recaudo, facilitan la elusión y, en conjunto, reducen la productividad. Situación similar se ha presentado con el GMF, caso en el cual los aumentos de la tarifa han venido acompañados de la aparición de prácticas transaccionales que han reducido la base gravable a través de la elusión.

Grafico 3. Productividad impuesto de renta e IVA

Impuesto de Renta IVA

b) Complejidad

El Estatuto Tributario lo componen alrededor de 1.100 artículos y 2.000 normas complementarias. Esta gran cantidad de artículos y normas dificulta el pago de los impuestos, facilita la evasión y la elusión y dificulta la función de vigilancia por parte de la DIAN. Quizás el caso más llamativo es la gran cantidad de tarifas diferenciales del IVA, aspecto en el que Colombia es un caso verdaderamente atípico en el contexto internacional (Cuadro 1).

Cuadro 1. Tarifas de IVA en América Latina (2010)

Fuente: Tabla elaborada con base a información de las respectivas entidades tributarias.

Fuente: Tabla elaborada con base a información de las respectivas entidades tributarias.

c) Inequidad

El problema más preocupante del sistema tributario colombiano probablemente hace referencia a la inequidad en varios de sus componentes, resultado de la gran cantidad de privilegios tributarios que reciben determinados sectores de la economía. En razón a ello, Colombia es quizás el país de América Latina en el cual estas exenciones tienen mayor costo fiscal. A continuación nos referiremos a las inequidades que caracterizan a los impuestos más importantes.

(i) Impuesto a la Renta

El impuesto a la renta lo pagan tanto las empresas como las personas naturales. Con respecto a las empresas, existe gran cantidad de exenciones y tarifas diferenciales. Actualmente las empresas deben pagar 33% como impuesto a la renta, 15% si operan dentro de una Zona Franca. Esto representa un claro ejemplo de inequidad horizontal, principio que sugiere que dos actores económicos similares deben enfrentar una tarifa tributaria similar. Lo anterior resulta particularmente inequitativo ya que no todas las empresas pueden acceder a este beneficio, el cual solo está disponible para aquellas que logren cumplir con lo establecido en el articulo 392 del Estatuto Aduanero (e.g entre otras, acreditar un patrimonio líquido de al menos 23.000 S.M.M.L.V.). Por otro lado, las personas naturales deben pagar un impuesto que va del 0 al 33% de su renta gravable. Disfrutan de una serie de privilegios por medio de los cuales logran reducir la base gravable –descontando gastos en educación y salud, entre otros– y existe un nivel de exención que determina que el tributo cobija a menos del 2% de los colombianos. El costo fiscal de las rentas exentas y las deducciones a personas naturales se ubica ligeramente por debajo de 1% del PIB[6].

En Colombia el impuesto a la renta carece de la progresividad que establece la CP, principalmente debido a que está dirigido en gran medida a las empresas, no a las personas naturales. Para 2010 el 87% del recaudo del impuesto de renta provenía de personas jurídicas, el 13% de personas naturales. Esta situación afecta la competitividad de la economía, en cuanto las empresas colombianas pagan una tarifa en renta relativamente alta en comparación con la prevaleciente en otros países. Además, le resta capacidad de progresividad al instrumento en tanto algunas empresas, particularmente en los sectores menos competidos, le pueden trasladar al consumidor una parte de su carga tributaria. Si algo ha demostrado la teoría económica y la evidencia empírica es que, para que el impuesto a la renta maximice su potencial de ser progresivo y de contribuir a mejorar la distribución del ingreso, dicho tributo debe recaer mayoritariamente sobre las personas más pudientes, no sobre las empresas.

(ii) Impuesto al Patrimonio

Este impuesto se cobra directamente sobre la posesión de bienes o demás derechos apreciables en dinero, tanto de empresas como de personas naturales. Sin embargo, en la actualidad sólo 51.000 personas naturales son objeto de este tributo en Colombia en virtud a la posibilidad de excluir del patrimonio las acciones de sociedades colombianas y los primeros $319,2 millones del valor de la casa de habitación, por no mencionar la facilidad para sub-reportar otros componentes de su patrimonio. Esto ha llevado que en Colombia este impuesto recaiga, como en el caso del impuesto de renta, principalmente sobre las empresas. Así, se estima que en 2010 el 90% del recaudo por concepto del impuesto al patrimonio provenía de grandes contribuyentes, el 7% de otro tipo de personas jurídicas y tan sólo el 3% de personas naturales. Esta concentración del gravamen hace que las empresas busquen formas de eludirlo, con efectos perversos sobre la capitalización e inversión empresarial.

d) Distorsionante

I. Gravamen a las transacciones financieras (GMF)

La profundización financiera colombiana resulta baja en el contexto internacional. Según el reporte de competitividad del World Economic Forum 2011-2012, Colombia ocupa el puesto 47 entre 57 países en nivel de profundización financiera. Este fenómeno de bajo acceso al sistema financiero afecta principalmente a la población más pobre. Si bien se trata de un fenómeno con diversos determinantes –incluido el crecimiento económico y la distribución del ingreso– es evidente que las comisiones que cobran los intermediarios financieros y el GMF contribuyen a exacerbar el problema. En razón a ello, en diciembre de 2011 el gobierno anunció la imposición de límites a las comisiones que cobran los bancos por prestar sus servicios, medida que va acompañada del desmonte gradual del GMF a partir de 2014 y su desaparición plena en 2018.

II. Parafiscales

En Colombia el empleo formal está gravado de manera importante. Se estima que los cargos a la nómina han aumentado de 44,3% en 1992 a 58,1% hoy en día[7] — salud 12,5%; pensiones 16%; cesantías 8,1%; prima de vacaciones 4,2%; prima legal 8,3%; SENA 2%; ICBF 3% y aportes a las cajas de compensación familiar 4%. De estos cargos, el 13%[8] pueden considerarse gravámenes puros ya que su pago no representa un beneficio directo para el contribuyente, sea este último el trabajador o la empresa. No es de sorprender que cargos tan gravosos al trabajo formal se traduzcan en elevadas tasas de desempleo y, particularmente, en altos porcentajes de informalidad laboral. Durante la última década el desempleo promedio fue de 13%, el cual no varió mucho incluso cuando se lograron tasas de crecimiento superiores al 6%, resaltando el carácter estructural del problema. De la misma manera, durante este periodo la informalidad laboral se mantuvo en niveles cercanos al 55%, siendo el empleo por cuenta propia la única fuente de empleo que avanza de manera persistente desde 1994.[9]

Criterios para la reforma tributaria

Una reforma tributaria estructural debería remover (si no de forma inmediata, por lo menos gradualmente) los impuestos más distorsionantes, en particular las cargas parafiscales que pesan sobre el trabajo formal y el gravamen a los movimientos financieros. Naturalmente, se hace necesario reemplazar dichos gravámenes con otros tributos, para de esa manera poder financiar las actividades hoy día con cargo a aquellos. Ello necesariamente conlleva a ser ambiciosos en cuanto a aumentar el recaudo del impuesto de renta y del IVA. Esta no es una tarea fácil, entre otras en virtud a realidades políticas que atentan contra aumentar la tarifa general del IVA y por consideraciones económicas que limitan el campo de acción para aumentar la tarifa general del impuesto de renta que hoy en día aplica a las empresas.

Quizás la forma más razonable de proceder para atender los enormes retos en el diseño de una reforma tributaria estructural sería la siguiente. En primera medida, estimar cuánto podría aumentar el recaudo al (i) incrementar al máximo posible el número de bienes gravados con IVA al 10 y al 16%; (ii) unificar la tarifa de renta de las empresas en un nivel que si bien debe ser inferior a la actual tarifa general de 33%, con seguridad debe ser muy superior a la privilegiada tarifa de 15% hoy en día aplicable a empresas en Zona Franca uni-empresariales; (iii) disminuir lo máximo posible el nivel de renta exenta de forma de aumentar el número de personas naturales que pagan impuesto de renta; (iv) remover al máximo posible las dudosas prácticas de planificación tributaria que han permitido a empresas y, sobretodo, a personas naturales que perciben las mayores rentas, a reducir sus obligaciones para con el fisco.

Los mejores cálculos del anterior ejercicio permitirán determinar el monto de recursos con que cuenta el gobierno para reducir al máximo posible los gravámenes más distorsionantes, a saber los cargos parafiscales (en adición al desmonte del GMF ya previsto). En lo que hace referencia al impuesto al patrimonio, la propuesta es que, en tanto no exista espacio fiscal para eliminarlo en su totalidad, se debería contemplar concentrar su recaudo en personas naturales, no en personas jurídicas. Esto haría que el tributo fuese menos distorsionante y, evidentemente, mucho más progresivo.

[1] Ver, por ejemplo, S. Clavijo (2006) “Tributación, equidad y eficiencia en Colombia: Guía para salir de un sistema tributario amalgamado”, Borrador de Economía No.325 y G. Perry (2010) “Hacia una Reforma Tributaria Estructural” en Steiner, R. y Traverso, L. (eds.) Propuestas de Política Pública 2010-2014, CAF-Fedesarrollo.

[2] Por medio del artículo 116 de la Ley 788 de 2002 se dispuso ampliar la base gravable del IVA tal que gran parte de los bienes excluidos (que en su mayoría pertenecían a la canasta familiar) se gravarían al 2%. La Corte lo declaró inexequible, arguyendo que vulneraba principios de equidad, progresividad y mínimo vital.

[3] En 1990, 1992, 1995, 1998, 2000, 2003, 2006 y 2010.

[4] Tal y como lo define la Ley, “El Balance fiscal estructural corresponde al Balance Fiscal Total ajustado por el efecto del ciclo económico, por los efectos extraordinarios y transitorios de la actividad minero-energética y por otros efectos de naturaleza similar. Equivale a la diferencia entre ingreso estructural y gasto estructural del Gobierno Nacional Central”.

[5] La productividad de un impuesto se define como la razón entre el recaudo (como porcentaje del PIB) y la tasa impositiva. La productividad aumenta con aumentos en la cobertura del impuesto, con la reducción de privilegios tributarios y con disminuciones en la evasión y elusión.

[6] Perry (2010).

[7] Este porcentaje se compara, por ejemplo, con 7,5% en Chile y 13,5% en el Perú.

[8] En particular, SENA, ICBF, aportes a las CFC y el componente de solidaridad en salud y pensiones.

[9] Como se discute en Santa María, M. García, F. y Mujica, A. (2008). “Los costos no salariales y el mercado laboral: impacto de la reforma a la salud en Colombia”, en M. Santa María (ed.) Efectos de la ley 100 en salud propuestas de reforma, Fedesarrollo.

Sigo insistiendo que este blog es cada vez más difícil de leer si quienes contribuyen no identifican claramente a qué país se refieren. No se puede hablar del artículo 12345 de la constitución sin decir cuál de nuestras constituciones. O bien ponen un banner por encima del título señalando el país, o bien los bloggers mencionan el país en sus primeras líneas…

Gracias!

En varios apartes se menciona que el escrito es en referencia a Colombia, pero no así en el título ni en la primera frase. Disculpas.

R