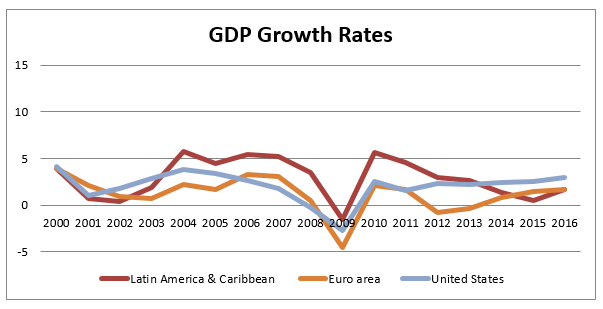

Durante el boom reciente de precios de los commodities (2003-2012), muchos políticos, inversionistas y analistas de la región se dejaron dominar por la euforia. Pero terminado el boom, el hecho de que a América Latina no le fue mejor durante ese período que a otras regiones emergentes, que se ha desacelerado más que cualquier otra desde entonces y que está creciendo de nuevo en promedio menos que los EEUU y apenas como Europa (Gráficas 1ª y 1B), nos ha obligado a confrontar de nuevo la dura realidad. La duda hoy es si regresaremos sin sobresaltos al mediocre crecimiento promedio histórico (de cerca de 3% al año -2% Brasil y México y 4% el resto-) o si otros riesgos no descartables nos pueden sumir en una recesión prolongada. Naturalmente, hay países de la región más vulnerables que otros ante estos riesgos potenciales y es útil discutir las diferencias.

Gráfica 1 A

Gráfica 1B

Para comenzar, hay que preguntarnos porqué el crecimiento de la región tuvo un bajonazo tan pronunciado. Es cierto que el choque negativo en términos de intercambio a partir del 2013 fue enorme en algunos casos (cerca del 14% del PIB en el caso de Venezuela) y muy considerable en otros (entre 4% y 5% del PIB en otros casos como los de Colombia, Chile y Perú). Sin embargo, Venezuela había entrado en recesión y en crisis cambiaria y fiscal aún antes de la caída del precio del petróleo, y esta lo que hizo fue magnificar esos problemas. Y en Argentina y Brasil la caída en términos de intercambio fue mucho menor que la de los países mencionados atrás y difícilmente explica su recesión actual y sus tensiones cambiarias.

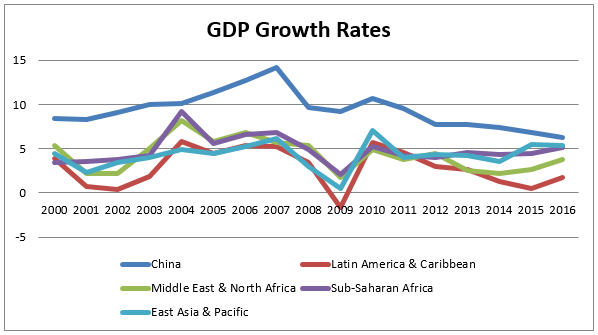

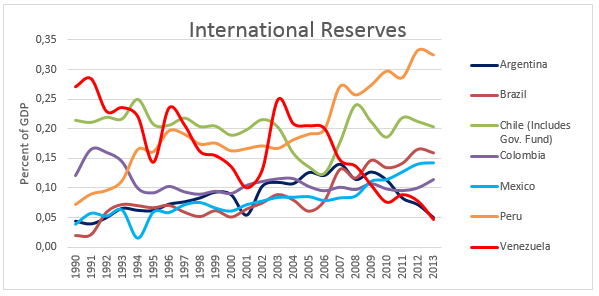

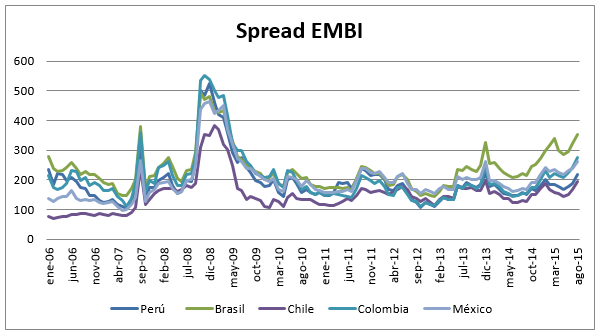

De hecho, Venezuela sufrió una fuerte pérdida de reservas desde el 2003 y Argentina desde el 2008, como consecuencia de un flujo neto negativo de capitales, y la percepción de riesgo de los inversionistas con respecto a estas economías separó sus spreads soberanos de los de Brasil, Chile, Colombia, Perú y México desde el 2007 (gráficas 2 y 3). Como consecuencia han impuesto controles de capitales.

Gráfica 2

Gráfica 3

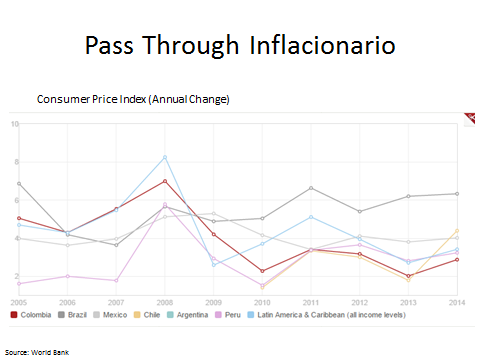

Brasil también comenzó a sufrir una reducción importante de flujos externos desde comienzos del 2013 y, a diferencia de Chile, Colombia, Perú y México, ha tenido que subir sus tasas de interés ante el significativo pass-through inflacionario de la rápida devaluación del real. Ha sufrido dos bajas en la calificación de riesgo de sus bonos soberanos y en las últimas semanas sus spreads también han comenzado a separarse de los de los de este grupo de países.

Estos hechos sugieren la presencia de importantes vulnerabilidades macroeconómicas y otros factores idiosincráticos (políticos y de políticas micro) en Venezuela, Argentina y Brasil que contribuyen a explicar sus tasas de crecimiento negativo en la actualidad. No me detendré a discutirlas, pues los compañeros venezolanos, argentinos y brasileros del foro las conocen mucho mejor que el suscrito.

Pero aún en casos como los de Colombia, Chile y Perú –quienes no han sufrido reversas tan significativas en flujos de capital, ni han tenido que subir sus tasas de interés o imponer controles cambiarios- la magnitud de la desaceleración ha sorprendido. Parece ser que subestimamos el círculo vicioso que desató la caída del precio del petróleo en Colombia y de los metales en Chile y Perú. A los choques adversos en términos de intercambio se sumaron: (1) una caída drástica en los niveles de inversión en los sectores minero-energéticos (en especial en la inversión en exploración), principalmente en Colombia y Chile, ante la altísima probabilidad de que hayamos entrado en un período largo de precios deprimidos; (2) una reducción brusca en la demanda por actividades complementarias, pues, a diferencia del pasado, éstos sectores hoy no son enclaves, sino que tienen encadenamientos considerables con otros sectores domésticos; (3) una caída generalizada en los niveles de inversión (especialmente en Chile y Perú) ante las menores perspectivas de crecimiento y aumentos modestos en el riesgo país; (4) una reducción importante en los flujos financieros netos; (5) una fuerte disminución en ingresos fiscales (especialmente en Colombia y Chile) que, en el caso de Colombia (al igual de lo que sucede en Brasil y México), exige un ajuste fiscal pro cíclico; (6) una caída fuerte de actividades no transables –como la construcción-, mientras que las actividades transables distintas al sector minero-energético han tardado en reaccionar ante la devaluación reciente del tipo de cambio.

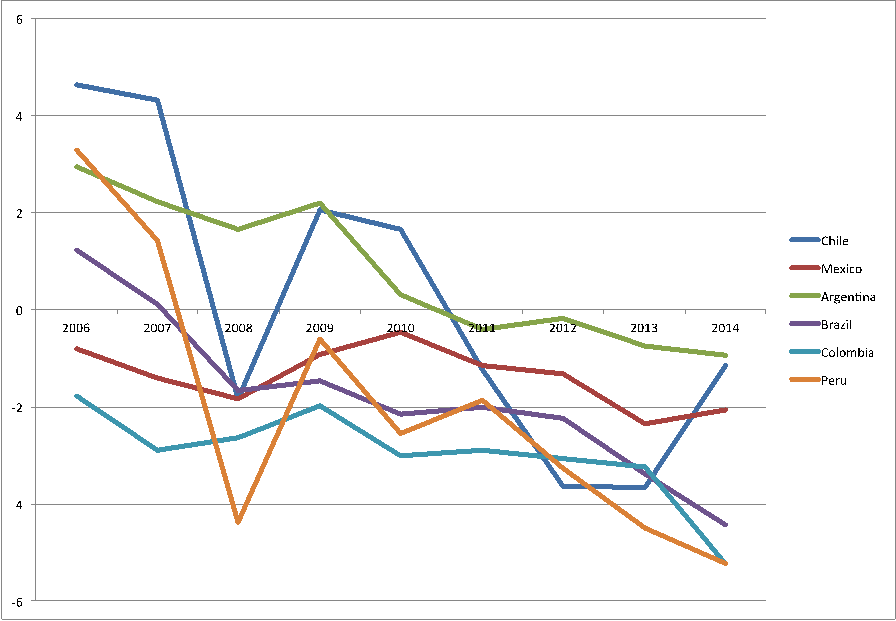

La devaluación del tipo de cambio y la desaceleración han contribuido a comenzar a cerrar algunos de los abultados déficits en cuenta corriente (en Chile desde el 2014; en otros países apenas en el 2015) que aparecieron o aumentaron en toda Suramérica con la caída en los precios de los commodities (Gráfica 4). Pero esa reducción se ha debido fundamentalmente a una disminución de las importaciones y no a un aumento de exportaciones industriales o de servicios, como se esperaba.

Gráfica 4. Balances en Cuenta Corriente % PIB

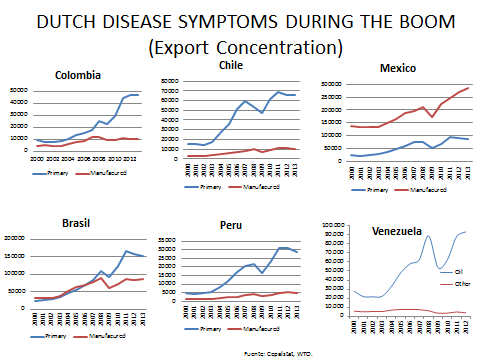

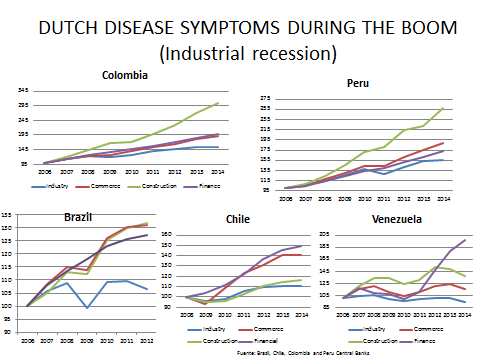

Al parecer, la reacción esperada de las exportaciones no minero-energéticas (y de la producción manufacturera) tardará porque los otros sectores transables se debilitaron mucho con la apreciación acumulada durante el período de boom. Este efecto de ´enfermedad holandesa´ fue más notorio en Brasil y Colombia que en Chile o Perú, por cuanto en los primeros dos países se dio una mayor revaluación (a pesar de que el choque positivo en términos de intercambio fue menor que en Chile o Perú) y un estancamiento en la producción industrial y las exportaciones manufactureras durante el boom de commodities (Gráfica 5 y 6). Venezuela es, por supuesto, un caso extremo de ´enfermedad holandesa´ desde hace mucho más tiempo: los sectores exportables diferentes al petróleo desaparecieron hace mucho tiempo y la industria y la agricultura han estado deprimidas por más de una década.

Gráfica 5

Gráfica 6

En adición, hay temor de que los Bancos Centrales tengan que subir eventualmente las tasas de interés, en forma pro cíclica, ante el pass-through de la devaluación cambiaria (como ya sucedió en Brasil) y/o la eventual elevación de tasas de interés del FED. (Gráfica 7) El eventual ajuste fiscal pro cíclico en Argentina, Brasil, Colombia y México y la incertidumbre monetaria en todos los países de la región están deprimiendo aún más los niveles de inversión y han comenzado a afectar negativamente las expectativas de los consumidores.

Gráfica 7

Un país del que se habla poco, pero que está al borde de una crisis mayúscula es Ecuador. La dolarización hace muy lento y doloroso el ajuste ante el shock adverso de términos de intercambio que ha sufrido el país. No es descartable que el país acabe abandonando la dolarización, pero este proceso puede ser aún más traumático, pues puede llevar a una crisis financiera.

A estas realidades se suman otros riesgos eventuales en el entorno internacional. Para América del Sur en su conjunto el más preocupante es el de un aterrizaje fuerte en China, que cada vez luce más probable, por cuanto con ello se deprimirían aún más los precios de las commodities. Las autoridades chinas lograron que la desaceleración inducida por la recesión de los países industriales en el 2009 se frenara en un 7% anual mediante un incremento notable y excesivo de la inversión en vivienda e infraestructura (que llevó la tasa de inversión –de los niveles históricos altos de 35%- a cerca del 50% del PIB, con lo que eso implica en caída del rendimiento marginal de la inversión) y lo financió en gran parte con un boom de crédito no regulado. Esta política generó una burbuja de precios de activos que ya ha comenzado a reventarse (precios de vivienda a la baja, caídas de precios en la bolsa de Shanghái) y, aunque China puede evitar una crisis financiera (por cuanto la mayoría de los bancos son públicos y la cuenta de capitales sigue cerrada, a pesar de los anuncios de las autoridades) difícilmente evitará una mayor desaceleración.

En este punto es importante anotar que la caída reciente, y las eventuales mayores reducciones de precios de los commodities, que son una maldición para América del Sur, resultan una bendición para Centroamérica y el Caribe y para México (aunque por la dependencia fiscal de México en el petróleo, tendrá que hacer un ajuste fiscal). Esos países además son los más beneficiados con la consolidación del crecimiento en los EEUU. Por eso las perspectivas de crecimiento en el norte de Latino América son al alza.

El otro riesgo, que afecta a toda la región, está asociado con el proceso de normalización monetaria en los EEUU. Aunque las nuevas autoridades del FED están comprometidas con un ajuste muy gradual y están haciendo lo imposible por no volver a causar traumatismos en los mercados internacionales, como el que ocurrió en mayo del 2013, no se puede descartar que haya perturbaciones financieras en el proceso. A fin de cuentas no existe ninguna experiencia sobre cómo deshacer los efectos expansionistas de una política monetaria no convencional sin afectar expectativas. Este riesgo es más preocupante para México, Centroamérica y el Caribe, que para la mayor parte de Suramérica. Aunque podría acentuar los problemas financieros de Brasil y, en tal caso, no se puede descartar un episodio de contagio financiero sobre el resto de la región.

A lo anterior hay que sumar los riesgos del entorno político. La situación política en Brasil (que es susceptible de agravarse) hace difícil que el Gobierno lleve a cabo los ajustes macro y las reformas necesarias para recuperar la confianza de los inversionistas. Las consecuencias políticas de la crisis venezolana son impredecibles. Ya por el momento han generado tensiones en las fronteras y los spillovers de la crisis económica y política sobre Colombia pueden acentuarse. En otros países la incertidumbre electoral tiene los efectos habituales, aunque hay algunos riesgos positivos (upward risks) como es el caso de Argentina.

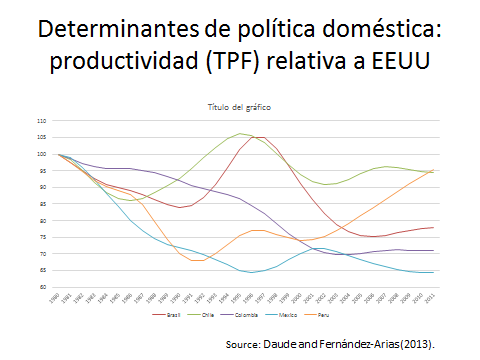

En breve, hemos pasado de los gozosos a los dolorosos. Las autoridades tendrán que reaccionar con una mezcla adecuada de decisión y prudencia en el frente macro-financiero. Y, más importante aún, resulta fundamental acelerar el proceso de reformas microeconómicas que en la mayor parte de los países se estancó en medio de la complacencia generalizada durante el boom, por lo cual la región muestra una performance muy mediocre en términos de aumento de la productividad total de factores (Gráfica 8). Sin mejoras importantes en el clima de inversión y en la productividad a lo sumo regresaremos a la vieja mediocridad.

Gráfica 8