Por Carlos Montoro[1]

En Junio de 2019 la Reserva Federal de Chicago organizó una conferencia como parte del Programa de Revisión de la estrategia de política monetaria, herramientas y prácticas de comunicación de la Reserva Federal (Fed)[2]. La conferencia incluyó temas fundamentales para esta revisión, como son: la política monetaria de la Fed desde la crisis financiera, estrategias alternativas e instrumentos para lograr sus objetivos, mejoras en la comunicación, y consideraciones globales y de estabilidad financiera a tomar en cuenta en el diseño de su política monetaria.

Desde la implementación del acuerdo de Humphrey–Hawkins en 1978, la Reserva Federal de Estados Unidos (Fed) opera bajo el doble mandato de promover el máximo empleo y defender la estabilidad de precios. Sin embargo, las estrategias utilizadas para lograr estos fines han evolucionado notablemente en las últimas décadas. Por ejemplo, desde el 2012 la política monetaria de la Fed sigue un esquema que consta de una meta de inflación de 2% y un compromiso explícito de fomentar el máximo empleo y un conjunto de instrumentos de política que son implementados para alcanzar dichos objetivos.

Tradicionalmente los instrumentos de política monetaria empleados por la Fed se enfocaron en influenciar los niveles (actuales y esperados) de las tasas de interés, motivo por lo cual se denominan políticas de nivel (level policies). Sin embargo, en respuesta a la crisis financiera global, la Fed incorporó un nuevo conjunto de instrumentos utilizados para afectar además la pendiente de la curva de rendimientos. Estas herramientas, denominadas como políticas de pendiente (slope policies), han sido particularmente relevantes en el contexto de que las tasas de interés se encuentran cerca de su límite inferior efectivo de cero. Entre las más relevantes se encuentran las políticas de orientación hacia adelante (forward guidance), compras directas de activos de largo plazo y extensiones de madurez de los instrumentos de inyección de liquidez.

Estrategias alternativas de política monetaria para la Fed

En los últimos años se han observado para varios países dos hechos estilizados que son particularmente relevantes para el diseño de política monetaria: (1) una reducción de la tasa de interés natural, la tasa de interés consistente con la estabilidad de precios; y (2) una menor sensibilidad de la inflación a la actividad económica, es decir un aplanamiento de la curva de Phillips. Estos dos factores hacen que sea más probable que la tasa de interés de política monetaria alcance su límite inferior efectivo y reducen a su vez la efectividad de este instrumento. Por ejemplo, en un escenario de recesión con inflación por debajo de la meta en el que la tasa de interés nominal se encuentra cercana a cero, al no poder reducirse más la tasa de interés esta pierde su efectividad. Una solución a este dilema de política es el manejo de expectativas de inflación. Así, en este escenario, un incremento de las expectativas de inflación reduciría la tasa real de política impulsando la actividad económica e incrementando a su vez de forma directa la inflación.

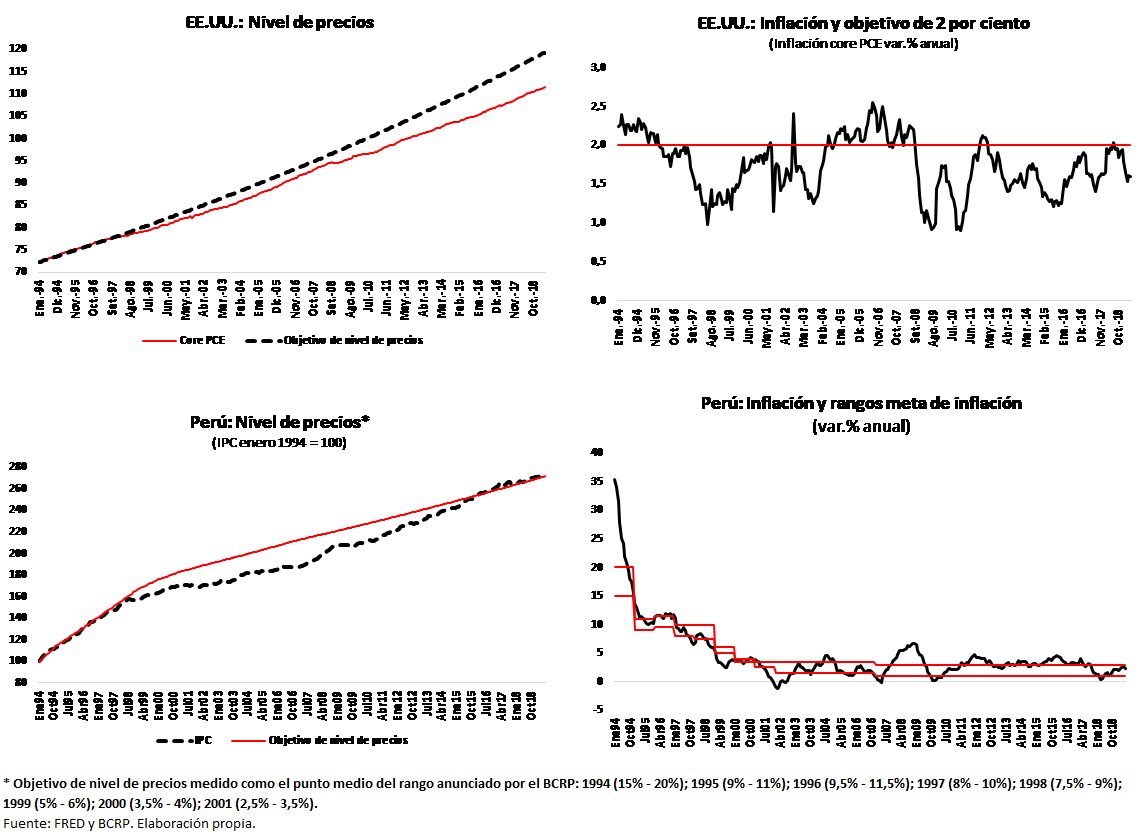

Al respecto, Lars Svensson plantea que un esquema de política monetaria que podría resolver este dilema es el de metas de nivel de precios (Price-Level targeting), bajo el cual la autoridad monetaria se compromete a una meta anual en el nivel de precios. En este régimen, a diferencia del esquema de metas de inflación, las desviaciones pasadas de la inflación respecto a su meta deben ser compensadas: por ejemplo, si en un periodo el nivel de precios crece menos que su meta, posteriormente este debe crecer más que su meta para poder así compensar los desvíos en el nivel de precios. Así, si un esquema de metas de nivel de precios es creíble, cuando la inflación se encuentra por debajo de su nivel meta las expectativas de inflación se incrementarían, reduciendo la tasa real de política monetaria e impulsando la economía e incrementando el nivel de precios hacia su meta. Generando así un mecanismo de estabilización automático del ciclo económico y del nivel de precios.

Meta de inflación vs meta de nivel de precios: Estados Unidos y Perú

Alternativamente hay otras estrategias alternativas que podrían tener resultados similares en el manejo de expectativas. Por ejemplo, una meta temporal del nivel de precios (Temporary Price-Level targeting), bajo la cual se permite que la meta de inflación aumente o disminuya por un periodo razonable de tiempo hasta que se alcance la meta del nivel de precios, y cuando se logra el objetivo se vuelve a la meta de inflación previa. Por otro lado, una meta de inflación promedio (Average-inflation targeting) en un periodo de tiempo (por ejemplo un período de cinco años), puede generar resultados similares a una meta temporal de nivel de precios, con la diferencia que puede ser aplicado indefinidamente.

Como se discutió en la conferencia, estos esquemas de política alternativos presentan el problema de inconsistencia dinámica: por ejemplo, en un escenario en el que la tasa de desempleo es alta y la inflación es baja, pero el nivel de precios se encuentra por encima de su meta, sería muy difícil para un banco central aplicar una política monetaria restrictiva. Asimismo, el resultado deseado depende mucho de cómo los agentes económicos forman sus expectativas. Si ellos no son totalmente racionales o no creen en el régimen del banco central, sería difícil que se consiga el manejo de expectativas. Por otro lado, la comunicación de las acciones del banco central se vuelve más compleja, pues ellas dependen tanto de las condiciones actuales de la economía como también de las históricas (por ejemplo, la inflación pasada).

Una estrategia alternativa que se discutió en la conferencia fue la de un esquema de metas de inflación que ponga más énfasis en un rango de la meta que en el centro de la misma. De esta forma el esquema le daría la suficiente flexibilidad a la Fed para reaccionar ante distintos choques, como ha sido el implementado por varios bancos centrales, como el Banco de Reserva de Australia y el Banco Central de Reserva del Perú.

Mejorando la comunicación de la política monetaria de la Fed

La comunicación es una herramienta muy importante en el diseño de política monetaria, pues la efectividad de la política monetaria se refuerza cuando es capaz de influenciar las expectativas de los agentes económicos. Así, la estrategia de comunicación de un banco central debe guiar la formación de expectativas y reducir la incertidumbre, en lugar de brindar información innecesaria o con componentes especulativos que generen ruido sobre la situación económica presente y futura.

Al respecto, Stephen Cecchetti y Kermit Schoenholtz realizan una evaluación de la estrategia de comunicación de la Fed y realizan tres sugerencias para mejorar este proceso:

- Simplificar los anuncios públicos de la Fed. Limitando por ejemplo el número de anuncios públicos y conferencias por parte de representantes de la Fed, para así evitar que se genere confusión en los mensajes. Asimismo, enfocar los anuncios en la racionalidad de las decisiones recientes de política monetaria, basándose en sus principales determinantes, como la inflación y el crecimiento.

- Exponer cómo la posición de política monetaria se ajustaría antes cambios del escenario económico. Explicando por ejemplo como se afectarían las futuras decisiones de política monetaria si la trayectoria de las principales variables económicas, como inflación empleo y PBI, se desvían de lo proyectado.

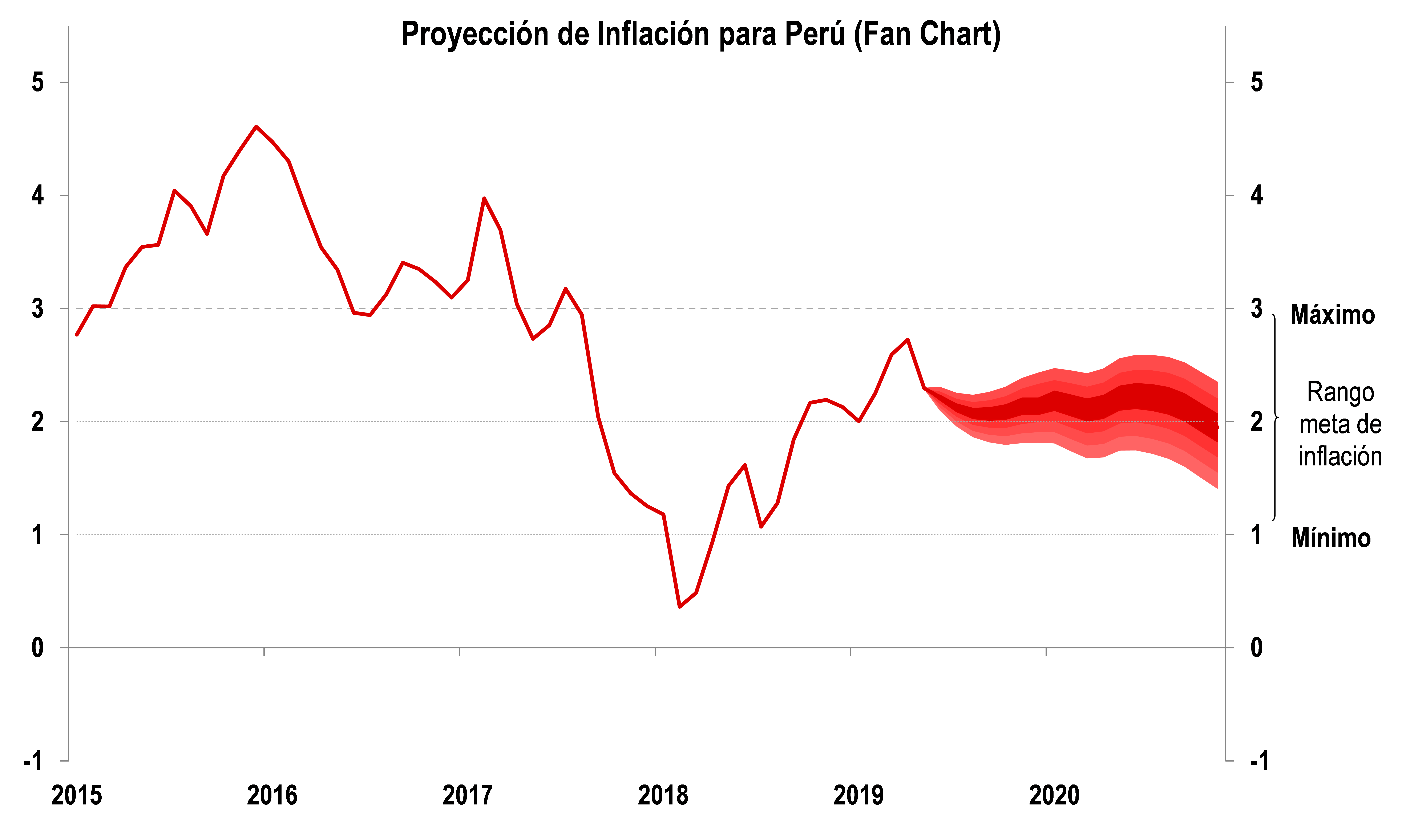

- Resaltar la incertidumbre y riesgos asociados a las proyecciones y a las decisiones de política monetaria. Una manera sencilla y clara de hacerlo involucraría el empleo de gráficos como los conocidos fan charts.

* Proyección corresponde al Reporte de Inflación de Junio 2019

En este contexto, Cecchetti y Schoenholtz recomiendan simplificar el comunicado de política monetaria de modo que pueda ser entendido por un público más amplio. Además, sugieren convertir el resumen de proyecciones económicas (SEP por sus siglas en inglés), que acompaña al comunicado de política monetaria, en un reporte de inflación bastante conciso donde se incluya los fan charts, una matriz conectando las proyecciones económicas con las decisiones de tasa para cada miembro del comité (funciones de reacción individuales) y un resumen de los riesgos a la proyección.

Por otro lado, en términos de forward guidance recomiendan emplear anuncios contingentes al estado de la naturaleza, en lugar de anuncios condicionales a un periodo de tiempo. De ese modo, los agentes se mantienen más atentos al desarrollo de los eventos económicos y, además la Fed pueda cambiar su postura de política en caso sea necesario sin perjudicar su credibilidad. En ese sentido, enfatizan la importancia de explicitar los compromisos de mediano y largo plazo de la Fed, teniendo en cuenta que un cambio de postura de política no perjudicará su credibilidad en la medida que sea la política óptima para cumplir dichos compromisos.

Consideraciones globales y de estabilidad financiera

Maurice Obstfeld resaltó la importancia que tienen los factores globales en las decisiones de política monetaria de la Fed, a través de:

- Los factores que determinan la inflación doméstica, por ejemplo mediante cambios en el mercado de trabajo asociados a mayor competencia por la globalización.

- La integración de los mercados financieros de EEUU con el resto del mundo, que hace que cambios en la tasa de interés o en la composición de la hoja de balance de la Fed tenga un impacto importante en las condiciones de los mercados financieros alrededor del mundo.

- El rol central del dólar como moneda de denominación de operaciones comerciales y financieras, el cual genera efectos importantes en la actividad económica global. Así, la política monetaria de la Fed afecta el tipo de cambio, la inflación y la competitividad de las exportaciones de otros países, así como las condiciones financieras globales.

De esta forma, la política monetaria de la Fed tiene un gran impacto en la actividad económica mundial que a su vez afecta la economía estadounidense. Por esta razón, los efectos de segunda vuelta deberían ser tomados en cuenta en el diseño de su política monetaria. Asimismo, la política macro-prudencial y la cooperación internacional entre bancos centrales son importantes para lograr sus objetivos de estabilización macroeconómica.

Por otro lado, Anil Kashyap sugirió que la Fed debería atender también los riesgos de estabilidad financiera, debido a que la política de estabilidad financiera y la política monetaria no son siempre separables, y se afectan entre sí. Por ejemplo, la inestabilidad financiera puede contribuir a mayor desempleo y generar presiones deflacionarias que demandan menores tasas de interés; y la reducción de la tasa de política monetaria a niveles mínimos por mucho tiempo puede exacerbar los mercados de activos y generar desequilibrios financieros.

Conclusiones

Entre las principales conclusiones de la conferencia se encontraron:

- Respecto a posibles cambios en la estrategia de política monetaria de la Fed, no hubo consenso sobre los beneficios de migrar hacia otros esquemas como metas de nivel de precios o metas de inflación promedio. Por un lado, los potenciales beneficios estabilizadores de dichos regímenes no son robustos a las distintas formas en que los agentes económicos formas sus expectativas, y por otro lado, estas propuestas presentan el problema de inconsistencia dinámica. Una alternativa discutida durante la conferencia fue la de incluir un rango meta de inflación, el cual daría flexibilidad de respuesta a la Fed.

- Mejorar la comunicación de la Fed es clave para lograr una mayor efectividad de la política monetaria, mediante la cual se logra influenciar las expectativas. Para ello se recomendó simplificar los anuncios públicos, exponer de forma más clara cómo la posición de política monetaria se ajustaría ante cambios en los escenarios económicos, y resaltar la incertidumbre y riesgos asociados a las proyecciones y a la postura de política monetaria, mediante la publicación de Fan Charts y consolidar esta información en un Reporte de Inflación.

- El nuevo conjunto de instrumentos (no convencionales) utilizados por la Fed a partir de la crisis financiera ayudó a restaurar la economía de los Estados Unidos en un contexto en el que la tasa de interés alcanzó su límite inferior. Estos instrumentos ya forman parte del conjunto de herramientas al alcance de la Fed y es de esperarse que se vuelvan a utilizar si las condiciones lo requieren.

- La integración de los mercados financieros de EEUU con el resto del mundo hace que cambios en la tasa de interés o en la composición de la hoja de balance de la Fed tenga un impacto importante en las condiciones financieras alrededor del mundo. Por ello, es necesario complementar la política monetaria con otras herramientas de política, como el uso de herramientas macroprudenciales y mediante la cooperación y coordinación entre bancos centrales y otros reguladores en un mundo financieramente globalizado.

- La Fed debería contar con las herramientas necesarias para mitigar los potenciales riesgos de estabilidad financiera.

Como parte de esta evaluación, la Fed continuará durante el resto de 2019 e inicios de 2020 con la discusión de estos temas a través de eventos llamados Fed Listens. Se planea que se presente un reporte al público sobre este Programa de Revisión de la Estrategia de la Fed en el primer semestre de 2020.

[1] Autor: Carlos Montoro

[2] El material de la conferencia se encuentra disponible aquí: https://www.chicagofed.org/conference. Más información sobre el programa de evaluación de la estrategia de la Fed se encuentra disponible aquí: https://www.federalreserve.gov/monetarypolicy/review-of-monetary-policy-strategy-tools-and-communications.htm