Juan J. Cruces (UTDT, juan.cruces@utdt.edu) y Christoph Trebesch (University of Munich and CESIfo, christoph.trebesch@lmu.de)

¿Cuáles son los costos financieros de un default? Esta entrada presenta nuevos datos sobre las pérdidas de los inversores (quitas o haircuts) en todas las reestructuraciones de deuda soberana entre 1970 y 2010.Los países que impusieron mayores recortes tardaron significativamente más tiempo en volver a los mercados de capitales y, posteriormente, pagaron mayores tasas de interés.

Treinta años de investigación en finanzas internacionales arrojan una conclusión sorprendente: un país que incumple sus obligaciones de deuda no parece enfrentar sanciones graves en los mercados de crédito en el mediano y largo plazo. Los efectos de los incumplimientos sobre los costos de endeudamiento son pequeños o de corta duración, y los defaulters suelen recuperar el acceso a nuevo capital tan sólo un año después de la crisis (véase, por ejemplo, Panizza et al. 2009 y Gelos et al. 2011). Estos resultados están en marcado contraste con teorías económicas difundidas que sugieren el castigo de reputación y de exclusión del mercado a menos que el default sea excusable.

Esta columna vuelve a evaluar los resultados empíricos sobre los costos de los defaults soberanos y cuestiona el consenso de que los mercados de crédito tienen memoria corta. En contraste con la literatura recibida, nos centramos en las pérdidas de los inversores en las reestructuraciones, no sólo en la ocurrencia del incumplimiento per se. Nuestra intuición es simple: una quita del 77%, como en Argentina en 2005, es probable que tenga implicancias distintas que una quita del 10%, como la de Uruguay en 2003. Esta idea básica, sin embargo, no pudo ser testeada antes, principalmente debido a la falta de datos suficientes sobre las reestructuraciones y las quitas.

Nuestro estudio hace dos contribuciones. Primero construimos un archivo comprensivo de todas las reestructuraciones de deuda soberana vis a vis bancos extranjeros y bonistas entre 1970 y 2010. Con este fin, juntamos y chequeamos data de más de 200 fuentes, incluyendo los archivos del FMI, libros, policy reports, memorandos de oferta, investigaciones del sector privado y artículos en la prensa especializada. Al igual que Sturzenegger y Zettelmeyer (2006) computamos haircuts basados en la diferencia entre el valor presente de los viejos y los nuevos instrumentos de deuda, descontados a tasas de mercado prevalecientes justo luego de la emisión de los nuevos instrumentos de deuda. En una segunda etapa, utilizamos la data de haircuts para estudiar la relación entre resultados de las reestructuraciones y las condiciones ulteriores de endeudamiento para los gobiernos deudores.

Una nueva base de datos sobre reestructuraciones: Computando haircuts 1970-2010

Esta base de datos, parte del cual puede descargarse aquí, revela una serie de hechos previamente desconocidos sobre deuda soberana y reestructuraciones.

Encontramos que las reestructuraciones son “asuntos de rutina” en los países de ingresos bajos y medios. Entre 1970 y 2010 hubo más de 180 reestructuraciones de deuda soberana en 68 países. Algunos países como Argentina, Brasil, o Nigeria realizaron más de seis reestructuraciones en las últimas décadas.

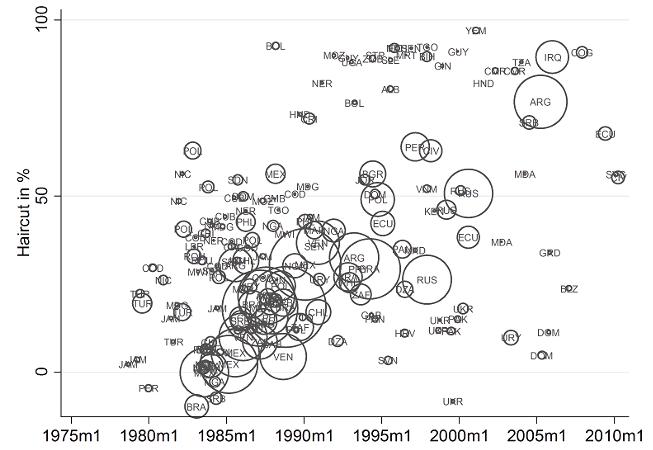

La quita media de todas las reestructuraciones de deuda es del 37%, lo que significa que los acreedores perdieron, en promedio, 37 centavos por dólar en términos de valor presente. El tamaño de las quitas ha aumentado en el tiempo, de un valor promedio de sólo el 25% en la década de 1980, a cerca de 50% en los años 1990 y 2000. La Figura 1 muestra nuestras estimaciones de las quitas en el tiempo y las respectivas cantidades reestructuradas ajustadas por inflación, representadas por el tamaño de los círculos (en dólares de 1980).

FIGURA 1: Quitas (haircuts) y montos reestructurados a lo largo del tiempo

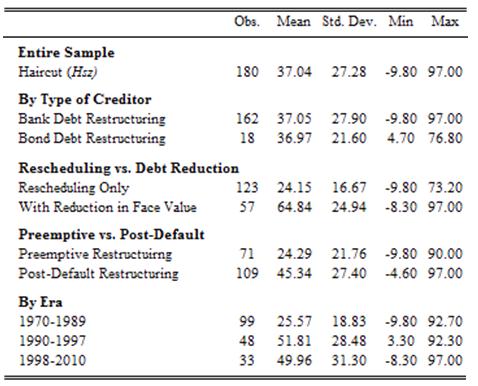

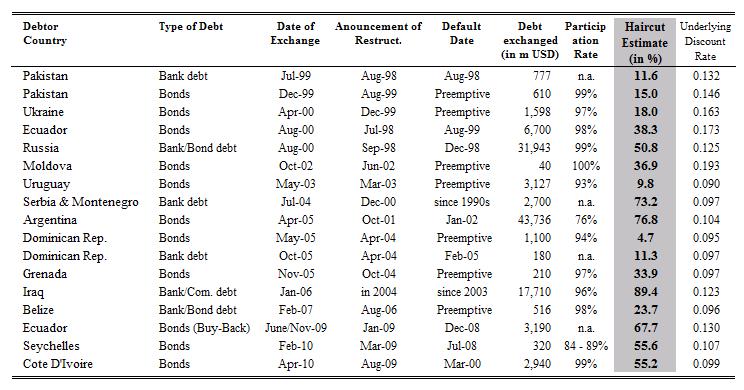

Los datos muestran una gran variación en el tamaño de las quitas –algunas reestructuraciones implican pérdidas para los inversores de sólo 10 o 20%, mientras que otros casos muestran quitas del 50%, o incluso del 90%. La Tabla 1 muestra las estadísticas de los 180 casos, mientras que la Tabla 2 muestra una síntesis de acuerdos recientes.

TABLA 1: Quitas (haircuts) según el tipo de restructuración y período

TABLA 2: Quitas en un conjunto de casos recientes (1999 – 2010)

Acceso al capital luego de la crisis: El precio de las quitas (haircuts)

El principal resultado de nuestro análisis econométrico revela un nuevo hecho estilizado: mayores quitas están fuertemente asociadas con costos de endeudamiento más altos después de la crisis de la deuda, y períodos más largos de exclusión del mercado.

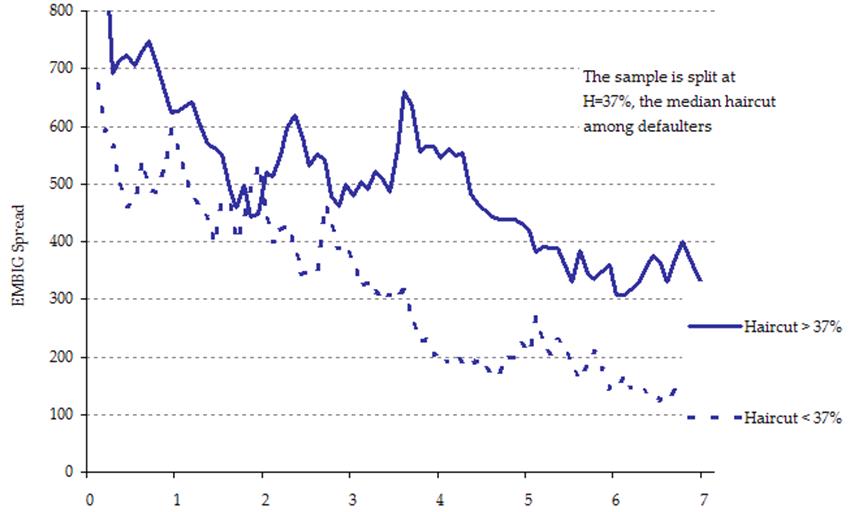

A título de ejemplo, la Figura 2 muestra que los países con mayores quitas experimentaron diferenciales de tasas de unos 200 puntos básicos (2 puntos porcentuales) por encima de los países de quita baja, especialmente entre el tercer y el séptimo año luego de la reestructuración.

FIGURA 2: Tamaño de las quitas (haircuts) y diferenciales de tasas

Aunque sugerente, este gráfico podría ser engañoso. Tal vez los países con mayores quitas sean diferentes de los países de quitas menores en un sentido relevante para afectar el rendimiento de su deuda, y sea eso lo que está causando la brecha en los spreads, no la quita en si misma. Con el fin de aislar la correlación parcial entre quitas y spreads, debemos controlar por otros posibles factores determinantes de los spreads.

El análisis econométrico confirma que el tamaño de la quita es un indicador importante de los spreads de tasas post-crisis, incluso después de controlar por efectos fijos por país y año y diferentes factores determinantes del riesgo de crédito soberano identificados en la literatura recibida. En la estimación base, un aumento de 22 puntos porcentuales en la quita o haircut (un desvío estándar) está asociada con spreads que son 150 puntos básicos mayores (1,5 puntos porcentuales) que otro país de características hipotéticamente iguales que no incrementó su quita en estos 22 puntos porcentuales. Mientras que el coeficiente disminuye a medida que pasa el tiempo, el efecto de un desvío estándar de quita sigue siendo de 70 puntos básicos en los años cuatro y cinco luego de la reestructuración. Por el contrario, cuando se utiliza una variable binaria indicativa del default (por oposición a la variable continua de haircuts recién comentada), encontramos efectos significativos sólo un año después de la crisis. Así, mientras que los defaults pueden parecer poco costosos cuando se desconocen los haircuts, mayores quitas están claramente asociadas con mayores spreads posteriores.

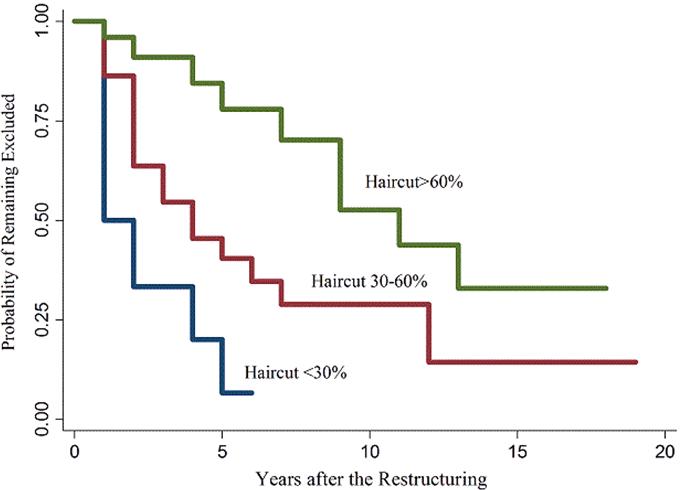

Luego, nos preguntamos si quitas mayores están asociadas con mayores tiempos de exclusión de los mercados de capital. A título de ejemplo, en la Figura 3 mostramos tres funciones de supervivencia para la duración de la exclusión correspondientes a tres rangos de haircuts. Más sencillamente, cada línea reporta la probabilidad acumulada de permanecer excluidos de los mercados de capital (eje Y) en el año después de la reestructuración indicada por el eje X para distintos niveles de quitas. La figura sugiere una fuerte correlación negativa entre el tamaño de la quita y la probabilidad de volver pronto a los mercados internacionales de capital. Los países que imponen haircuts superiores al 60% muestran una probabilidad de quedar excluidos cercana al 50% incluso 10 años luego de la reestructuración.

FIGURA 3: Probabilidad de no volver al mercado de capitales luego de la reestructuración, dependiendo del tamaño de la quita

El análisis econométrico proporciona indicios adicionales de que el tamaño de las quitas está ligado a la duración de la exclusión. Al estimar un modelo de supervivencia del tipo de Cox y después de controlar por los efectos del tiempo y de la región, un aumento de 30 puntos porcentuales en la quita (un desvío estándar en la muestra de este segundo ejercicio) está asociado con una probabilidad 50% menor de volver a los mercados internacionales de capital en cualquier año posterior la reestructuración. Aquí, definimos volver a los mercados de capitales como el primer año con un préstamo o una colocación de bonos en los mercados internacionales y/o en el que el influjo de deuda neta se vuelve positivo.

Implicancias

Esta entrada presenta nuevos datos sobre el universo de las reestructuraciones de deuda soberana frente a acreedores privados desde 1970. Los datos y hechos estilizados son relevantes desde una perspectiva de política, ya que permiten juicios más informados sobre las crisis de deuda y el costo de las mismas para los acreedores privados en las últimas décadas. Por otra parte, los datos arrojan nueva luz sobre la deuda soberana como clase de activos. En particular se ofrece, por primera vez, estimaciones representativas de las tasas de recupero de deuda soberana.

Nuestro análisis pone en duda la creencia generalizada de que «las deudas que fueron perdonadas serán olvidadas» (Bulow y Rogoff 1989). Por el contrario, nuestros resultados sugieren que los incumplimientos pueden tener importantes consecuencias negativas para los gobiernos en el mediano plazo. Una vez que se toman en cuenta las quitas y sus efectos, el default puede ser más costoso que lo que se creía anteriormente.

A pesar de esto, nuestros resultados no deben ser mal interpretados. No identificamos un canal directo que vincula a las quitas con las condiciones de los préstamos a los soberanos. Por lo tanto, no podemos estar seguros de si observamos los efectos de castigo, los efectos de reputación o de ninguno de ambos. Los resultados tampoco implican que los países en default deben tratar de minimizar sus quitas.

En pocas palabras, encontramos evidencia indicativa de la existencia de un trade-off: logran un gran alivio de la deuda ahora puede tener beneficios en el corto plazo, pero también puede implicar peores condiciones para los préstamos en el futuro.

Esta es una traducción de la entrada publicada en VoxEu el 13 de octubre de 2011.

Referencias

Bulow, Jeremy, and Kenneth S Rogoff (1989), “Sovereign Debt: Is to Forgive to Forget?”, American Economic Review, 79(1):43-50.

Cruces, Juan J and Christoph Trebesch (2011), “Sovereign Defaults: The Price of Haircuts,” CESIfo Working Paper and CIF Working Paper.

Gelos, Gaston R, Ratna Sahay, and Guido Sandleris (2011), «Sovereign Borrowing by Developing Countries: What Determines Market Access?», Journal of International Economics, 83(2):243-254.

Panizza, Ugo, Sturzenegger, Federico, and Jeromin Zettelmeyer (2009), “The Economics and Law of Sovereign Debt and Default”, Journal of Economic Literature, 47(3) 651-98.

Sturzenegger, Federico, and Jeromin Zettelmeyer (2006), Debt Defaults and Lessons from a Decade of Crises, MIT Press.

Muy interesante el post y el paper.

Dos preguntas de interpretación y una mas bien econométrica.

Primero, este trabajo muestra que las tasas de interés aumentan con las quitas. Pero si las quitas anteriores sirven de señales para quitas futuras, este aumento no necesariamente implica un mayor costo financiero neto para el prestamista (ya que no va a pagar una fracción). Sería interesante ver si se puede decir algo al respecto, i.e. buscar explicar spreads con haircuts futuros, en vez de anteriores. Segundo, la exclusión al mercado de crédito puede ser por falta de demanda o oferta. Por un lado, puede ser que haya un mayor castigo a países que hicieron una mayor quita. Pero por otro lado es posible que los países que se animan a una mayor quita se encuentran con menos necesidades para nuevos prestamos por más tiempo. Me pregunto cómo podríamos descomponer estos dos efectos.

La pregunta econométrica (relacionada a la primera pregunta anterior): los defaults no son del todo sorpresivos y los spreads se disparan justo antes de un default también, seguramente en proporción a la quita que se espera, e.g. Grecia hoy, o Argentina 2000-1. Por ende, el coeficiente estimado para quitas anteriores resulta más bajo de lo que realmente es económicamente, porque parte del efecto es absorbido por las dummy del país (fixed effect) o otras variables de control. En ese sentido, las estimaciones me sugieren una cota inferior.

Muchas gracias Iván por tus comentarios. Siguiendo tu orden:

Pregunta 1: Es verdad que el spread puede no ser un costo por el pasado, sino por lo que se espera que venga luego (default, quitas). El problema con testear esto con nuestros datos es que la muestra es aun muy pequeña. Dentro de la historia medida por los índices EMBI/EMBI+/EMBIG sólo tenemos cuatro casos de «reincidentes» entre los 27 casos utilizados en la pricing regression: Argentina, Côte d’Ivoire y Ecuador (dos instancias). Para estar seguros, en un chequeo de robustez excluimos estos cuatros casos y los resultados son muy similares.

Pregunta 2: Al no tener variación exógena, es difícil distinguir efectos de oferta vs. demanda en el ejercicio de exclusión. Pero tratamos varios refinamientos para obtener insight adicional, especialmente chequeando la robustez de los resultados a distintas definiciones de “re-acceso”. Por ejemplo, ampliamos su definición para incluir emisiones de deuda por parte de empresas públicas y privadas. La intuición es que la demanda de crédito externo por parte de empresas no dependerá directamente del haircut aplicado por el soberano ya que el alivio de la deuda al soberano sólo las afectará indirectamente. Nuestro principal resultado se mantiene aun con esta definición muy amplia de re-acceso, lo que sugiere que el haircut aún importa para el acceso al financiamiento externo por parte de firmas privadas. Esto nos da algún reaseguro de que los altos haircuts conllevan algún costo de signalling o reputación, aunque no testeamos específicamente estos canales.

Pregunta 3: Para la mayoría de los países los datos de spread comienzan luego de sus reestructuraciones, o sea que no tenemos en la muestra datos de spreads previos a la imposición de cierto haircut que hagan que el alto spread previo al default esté reflejado en el efecto fijo del país. Tu observación sí es válida para los cuatro casos de “reincidentes” mencionados en la respuesta a la pregunta 1. Los resultados excluyendo esos cuatro casos son muy similares aunque los coeficientes suben apenas, de alguna manera en línea con lo que vos sugerís. Interpretamos esto como que no hay un sesgo negativo severo en nuestros coeficientes.

Muchas gracias de nuevo, Christoph y Juan J.

[…] https://dev.focoeconomico.org/2011/12/22/las-quitas-haircuts-y-los-costos-de-los-defaults-soberanos/ […]