Por Giorgia Barboni, University of Warwick, Nicolás de Roux, Universidad de los Andes – Bogotá y Juan Camilo Cárdenas, Universidad de Massachusetts Amherst y Universidad de los Andes – Bogotá

Introducción

En años recientes, una variedad de empresas, gobiernos y grupos de interés han implementado intervenciones basadas en las ciencias del comportamiento para influir en las decisiones de las personas. Una de estas estrategias, que ha recibido una atención importante en la literatura académica, consiste en enviar mensajes de texto con alusión a motivaciones comportamentales. El atractivo principal de este tipo de intervenciones es que el costo de enviar mensajes es bajo. Además, en varios contextos estos mensajes han mostrado ser efectivos para modificar decisiones. Por ejemplo, se han encontrado efectos importantes en el contexto de la salud (Orr y King 2015; Thakkar et al. 2015; Guy et al. 2011), en el contexto financiero (Cadena y Schoar 2011; Karlan et al. 2012; Burstyn et al. 2019), y de la agricultura (Carrión-Yaguana et al. 2020; Fabregas et al. 2019)

En un trabajo reciente (Barboni, Cárdenas y de Roux, 2022), usamos un experimento aleatorio controlado para estudiar el efecto de algunos mensajes comportamentales en el pago de la deuda de prestatarios morosos. Reducir la morosidad es importante pues esta tiene consecuencias negativas como puntajes crediticios más bajos, un menor acceso al crédito en el futuro, la pérdida de beneficios sociales y un menor bienestar psicológico (Bos et al., 2018; Dobbie et al., 2020; de Roux, 2021; Gathergood, 2012). A medida que el mundo se acerca a una posible recesión económica se hace más importante abordar el problema del sobreendeudamiento. Por otro lado, y aunque hay evidencia que sugiere que los mensajes comportamentales funcionan en algunas situaciones, hay razones para creer que su efectividad depende del contexto o de las características del destinatario. En nuestro trabajo contribuimos a esta discusión estudiando cómo varía la efectividad de los mensajes según algunas de estas dimensiones.

Antecedentes del estudio

Para indagar sobre el efecto de los mensajes en el comportamiento de los clientes morosos, realizamos un experimento aleatorio controlado con 7029 prestatarios de un banco grande colombiano a los que les enviamos mensajes de texto durante tres meses. Todos los destinatarios del mensaje tenían al menos un producto en mora. Los mensajes hacían alusión a una variedad de motivaciones comportamentales – como la confianza, las normas sociales y las normas morales-, pero tenían en común que servían como un recordatorio para hacer el pago. La información sobre los prestatarios fue proporcionada por el banco e incluye datos de los clientes como el puntaje crediticio, la edad y el sexo, entre otras características demográficas básicas.

En el estudio comparamos las tasas de morosidad de lo clientes que recibieron algún mensaje con aquella de los clientes de un grupo de control – aproximadamente 1,009 prestatarios que no recibieron ninguno. En promedio, recibir un mensaje disminuyó la probabilidad de estar en mora en una semana en un 4% (en comparación con una probabilidad del 59% en el grupo de control). Los siguientes son cuatro de los resultados más importantes del estudio.

Resultado 1: los mensajes de texto comportamentales aumentan el pago de préstamos sin colateral.

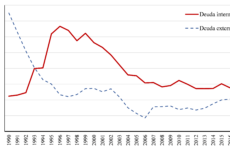

En el artículo exploramos el efecto de los mensajes en la morosidad de tres productos crediticios: tarjetas de crédito, préstamos de consumo e hipotecas. En los dos primeros grupos, recibir un mensaje redujo la morosidad en 7% y 3%, respectivamente. No encontramos tal reducción en las hipotecas. Esta distinción es importante porque los dos primeros tipos de deuda no están respaldados por colateral y tienen tasas de interés más altas que las hipotecas. Además, las deudas sin colateral tienden a ser más riesgosas para los bancos. En nuestra muestra de deudores morosos, por ejemplo, los clientes del grupo de control con tarjetas de crédito y préstamos de consumo mostraron una probabilidad de estar en mora del 70% y 67% respectivamente, mientras que entre los titulares de hipotecas esta fue solo del 48%.

Resultado 2: los mensajes de texto tienen efectos más grandes en los prestatarios que están el margen de pagar.

En nuestro trabajo estudiamos qué tipo de prestatario se ve más afectado por los mensajes de texto. Hacemos esto de dos maneras. Primero, estimamos cómo varía el impacto de los mensajes según el puntaje de crédito, comparando prestatarios con puntajes por encima y por debajo de la mediana. En segundo lugar, realizamos otro experimento en el que enviamos los mismos mensajes a una población de 8,040 clientes que estaban al día en el pago de sus deudas. El primer análisis reveló que las mejoras en los pagos se concentran en clientes con puntajes crediticios altos. El segundo análisis reveló un resultado nulo: 24% de los clientes al día entraron eventualmente en mora, pero no hubo una diferencia estadística en la probabilidad de mora entre los clientes que recibieron un mensaje y los que no. En conjunto, esto sugiere que el envío de mensajes comportamentales no parece ser la estrategia adecuada para mejorar el pago de prestatarios muy morosos o con múltiples restricciones para pagar, ni para evitar que los clientes al día entren en mora.

Resultado 3: Más allá del puntaje de crédito, otras características del prestatario no se relacionan con el impacto del mensaje

Curiosamente, además del puntaje de crédito, no encontramos otras características que predijeran la respuesta a los mensajes de recordatorio. Por ejemplo, ni el género, ni la edad, ni la confianza en los bancos predice la fuerza del efecto. Dicho esto, algunos mensajes individuales redujeron la morosidad de algunas subpoblaciones. Por ejemplo, el mensaje que hace alusión a las normas sociales tuvo un efecto particularmente importante en las personas mayores.

Resultado 4: el efecto del mensaje que hace alusión a normas sociales es el más fuerte

El experimento nos permitió estudiar si más allá del aspecto del recordatorio, otros mecanismos cognitivos y emocionales afectan la probabilidad de mora. Por ejemplo, puede haber una dimensión social relacionada con nuestra decisión de pagar si nos preocupa no pertenecer al grupo grande de personas que está al día con sus deudas. Para probar esta hipótesis, usamos un mensaje cuyo texto consistía en la siguiente frase: “En el Banco X, 8 de cada 10 colombianos pagan sus créditos a tiempo. Sé parte de este grupo y mantente al día con tus productos financieros”. Este mensaje tuvo el efecto más fuerte en la reducción de la mora. En particular, redujo la mora en mayor proporción que un mensaje con un simple recordatorio de los costos adicionales de no pagar. Este resultado indica que otras motivaciones comportamentales, diferentes a la del recordatorio puro, pueden mover a los clientes morosos a ponerse al día.

¿Qué aprendimos?

Colaborando con un banco grande colombiano pusimos a prueba varias hipótesis sobre el uso de mecanismos comportamentales para que las entidades financieras mantengan una cartera sana. El choque económico del COVID puso a prueba la capacidad de los clientes de mantenerse al día en un contexto donde recurrir a estrategias de cobro basadas en mecanismos jurídicos podía ser contraproducente. En nuestro estudio usamos una estrategia de “cobro por las buenas” basada en las ciencias del comportamiento que resultó ser exitosa. Aunque después de este trabajo quedan preguntas abiertas creemos que nuestros resultados contienen enseñanzas valiosas para el sector financiero.

Barboni, Giorgia, Juan Camilo Cárdenas and Nicolás de Roux (2022). «Behavioral Messages and Debt Repayment». Documento CEDE 2022-22.

Bos, M., E. Breza, and A. Liberman (2018). “The labor market effects of credit market information”. The Review of Financial Studies, 31(6).

Bursztyn, L., S. Fiorin, D. Gottlieb, and M. Kanz (2019). “Moral incentives in credit card debt repayment: Evidence from a field experiment”. Journal of Political Economy, 127 (4).

Cadena, Ximena and Antoinette Schoar (2011). “Remembering to Pay? Reminders vs. Financial Incentives for Loan Payments”. NBER Working Paper 12020.

Carrión-Yaguana, Vanessa D., Jeffrey Alwang and Victor H. Barrera (2020). “Promoting Behavioral Change Using Text Messages: A Case Study of Blackberry Farmers in Ecuador”. Journal of Agricultural and Applied Economics, 52 (3).

de Roux, Nicolás (2021). “Exogenous shocks, credit reports and access to credit: Evidence from colombian coffee producers”. Documento CEDE 2021-57.

Dobbie, W., P. Goldsmith-Pinkham, N. Mahoney, and J. Song (2020). “Bad credit, no problem? credit and labor market consequences of bad credit reports”. The Journal of Finance 75 (5).

Fabregas, Raissa, Michael Kremer, Matthew Lowes, Robert On, and Giulia Zane (2019). “SMS-extension and Farmer Behavior: Lessons from Six RCTs in East Africa”. Working Paper.

Gathergood, J. (2012). “Debt and depression: Causal links and social norm effects”. The Economic Journal, 122 (563).

Guy, Rebecca, Jane Hocking, Handan Wand, Sam Stott, Hammad Ali, John Kaldor (2011). “How Effective Are Short Message Service Reminders at Increasing Clinic Attendance? A Meta-Analysis and Systematic Review”. Health Services Research.

Karlan, Dean, Melanie Morten, and Jonathan Zinman (2012). “A personal touch: Text messaging for loan repayment”, Technical report, NBER Working Paper 17952.

Orr, Jayne A. and Robert J. King (2015). “Mobile phone SMS messages can enhance healthy behaviour: a meta-analysis of randomised controlled trials”. Health Psychology Review, 9(4).

Thakkar, Jay, Rahul Kurup and Tracey-Lea Laba (2016). “Mobile Telephone Text Messaging for Medication Adherence in Chronic Disease, A Meta-analysis”. JAMA Intern Med. 2016, 176(3).