El acelerado crecimiento de la economía digital hace necesario que los países modernicen sus sistemas tributarios, tanto nacionales como subnacionales, y los adapten para gravar de manera más apropiada los bienes intangibles y los servicios digitales, a fin de evitar la erosión de bases tributarias mediante mecanismos de elusión fiscal y expandir las recaudaciones necesarias para el financiamiento de los servicios públicos esenciales que deben ser provistos por todos los niveles de gobierno.

Esto es especialmente relevante en los países más descentralizados, donde los gobiernos intermedios o locales tienen asignaciones tributarias importantes, en la medida en que tanto los sistemas tributarios como los fundamentos para su asignación entre niveles de gobierno han sido diseñados para otra época y otras circunstancias.

En este contexto, recientemente hemos elaborado un estudio Jiménez y Podestá (2022) con el objeto de analizar los desafíos de la tributación indirecta sobre la actividad digital en aquellos países en que la imposición indirecta es potestad de más de un nivel de gobierno, como en el caso de Argentina, Brasil y Colombia, profundizando el análisis previo sobre la tributación sobre la economía digital a nivel de gobiernos centrales, llevado adelante en Jiménez y Podestá (2021).

Los gobiernos subnacionales pueden modificar los regímenes fiscales existentes para incluir como actividades gravadas a los distintos sectores de la economía digital o bien pueden crear nuevos impuestos que graven de manera más apropiada los servicios digitales, específicamente aquellos que extraen y monetizan los datos de los usuarios a través de la publicidad en línea.

En el caso de los países más descentralizados de América Latina, gran parte de la tributación por impuestos indirectos depende de los gobiernos subnacionales, como el ICMS en Brasil, el impuesto sobre los ingresos brutos en Argentina o el impuesto de industria y comercio (ICA) en Colombia.

Los tributos indirectos relacionados con el consumo y la actividad económica implican mayores riesgos de coordinación tributaria, en la medida en que las diferencias entre las tasas aplicadas en regiones vecinas de un mismo país pueden inducir a los contribuyentes a “exportar” decisiones de consumo, producción o comercialización hacia las áreas de menor carga tributaria relativa dentro de un mismo país. Las numerosas actividades y sectores que forman parte de la economía digital hacen que la fiscalidad adecuada sea aún más difícil de definir porque a menudo no hay una respuesta clara sobre qué jurisdicción puede imponer impuestos, sobre cuáles sectores o actividades y en qué medida.

El enfoque más utilizado en la región para gravar la actividad digital es a través de los impuestos generales al consumo ya existentes, dado que es más sencillo porque las jurisdicciones tributarias simplemente amplían sus regímenes tributarios sobre las ventas y el uso para incluir todos los servicios, en particular, los bienes digitales, los servicios de transmisión de contenidos y otros servicios prestados electrónicamente. No obstante, a los fines de una tributación adecuada sobre el sector digital, se requiere una mirada integral sobre los instrumentos tributarios aplicables a este sector, tanto de aquellos impuestos indirectos como del impuesto sobre la renta.

La implementación de los tributos indirectos subnacionales sobre la actividad digital no ha sido uniforme ni homogénea y en algunos casos ha originado conflictos intergubernamentales, como por ejemplo, entre municipios y estados de Brasil respecto del cobro del impuesto de servicios municipales (ISS) y el ICMS estadual para las descargas de software o conflictos legales como los reclamos ante la justicia por la posible inconstitucionalidad de aplicar el impuesto sobre los ingresos brutos en Argentina.

A partir de 2018, la mayoría de las provincias argentinas han ido ampliando el alcance del impuesto sobre los ingresos brutos con el fin de incluir en la base imponible a las actividades de la economía digital. Así se grava con este impuesto la comercialización de servicios digitales realizada por sujetos domiciliados, radicados o constituidos en el exterior, como las plataformas digitales que comercializan servicios de suscripción online para el acceso a entretenimientos audiovisuales, las que ofrecen servicios de intermediación en la prestación de servicios y a las actividades de juego que se desarrollan a través de cualquier medio digital. Dependiendo de la provincia, también se incluyen explícitamente otras actividades del sector digital.

La tasa general del impuesto a los ingresos brutos sobre los servicios digitales se ubica en un valor promedio de 3,5%, aunque las alícuotas varían entre las provincias argentinas y, en algunos casos, según el tipo de bien o servicio digital y la condición de contribuyente inscripto. Para determinar la tributación del impuesto sobre los ingresos brutos a los servicios digitales, las jurisdicciones argentinas han definido básicamente dos criterios: la presencia digital significativa y/o el domicilio del usuario de los servicios digitales.

El 27 de diciembre de 2021, las provincias argentinas y el Poder Ejecutivo nacional firmaron un nuevo Consenso Fiscal en el cual se incluyen disposiciones en materia de tributación subnacional a la economía digital. En el nuevo consenso se introduce el concepto de nexo jurisdiccional en reemplazo del de sustento territorial o presencia física para las actividades de comercialización de bienes y servicios digitales. Para esas transacciones, el nexo de carácter jurisdiccional está presente cuando exista presencia digital del vendedor, prestador y/o locador o cuando el domicilio del adquirente se ubique en territorio provincial. Además, se establece que se grava con el impuesto sobre los ingresos brutos al comercio electrónico de servicios digitales, incluyéndose el servicio de suscripción online para acceso a entretenimiento (música, videos, transmisiones audiovisuales en general, juegos, etc.), la intermediación en la prestación de servicios de toda índole a través de plataformas digitales (hoteleros, turísticos, financieros, etc.), y las actividades de juego que se desarrollan o explotan a través de cualquier medio digital. Asimismo, fija tasas máximas de este impuesto de acuerdo con el sector de actividad económica, que en el caso del comercio es 5% y comunicaciones 5,5%.

Por otro lado, en Brasil, a partir de abril de 2018 los estados pueden cobrar el ICMS (IVA estadual) en las transacciones con bienes y mercaderías digitales, tales como software, programas, juegos electrónicos, aplicaciones, archivos electrónicos y similares, que estén estandarizados. Sólo se gravan las operaciones destinadas al consumidor final y el impuesto se paga en el estado donde se realiza la descarga o transmisión y dónde se encuentra el consumidor comprador, es decir, donde el adquirente tiene su domicilio o establecimiento. La tasa efectiva del ICMS para las operaciones digitales no puede superar el 5% del valor de la transacción.

Sin embargo, existen conflictos interjurisdiccionales entre los estados y los municipios brasileños. En febrero de 2021, la Corte Suprema de Brasil determinó que las licencias de software solo pueden gravarse con el impuesto a los servicios municipales (ISS) que, desde fines de 2016, incluye explícitamente en su base imponible a los servicios digitales.

La ley establece una tasa mínima del 2% y una máxima del 5% para el ISS a los servicios digitales que es determinada por cada municipio y se prohíbe el otorgamiento de exenciones, incentivos o beneficios tributarios o financieros, incluidos la reducción de la base imponible, créditos fiscales u otros que deriven en una carga tributaria menor que la que surja de aplicar la tasa mínima.

Por otra parte, en el caso de Colombia, el ICA que se paga sobre los ingresos generados en un municipio por las actividades industriales, comerciales y de servicios, se ha extendido a las actividades realizadas a través de tecnologías de información y comunicación (TIC) en la ciudad de Medellín desde 2017, aplicando una tasa de tres por mil. Luego, en Bogotá se dispuso que el servicio de pedido, compra, distribución y entrega de productos a través de plataformas o aplicaciones esté gravado con el ICA a partir de 2022, con una alícuota que aumentará de manera progresiva hasta llegar a 1,104% en 2024.

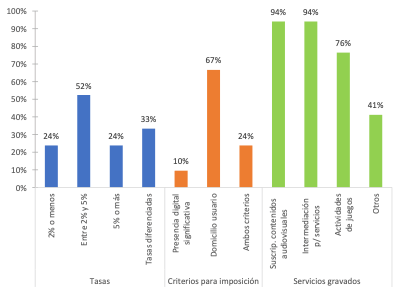

De la revisión de la tributación subnacional sobre la economía digital en estos tres países, surge que más de la mitad de los gobiernos subnacionales analizados han establecido alícuotas que se ubican en un rango entre el 2% y 5%, aunque existe cierta variabilidad en las tasas entre las distintas jurisdicciones y, en algunos casos, dentro de la misma jurisdicción, dependiendo principalmente del tipo de bien o servicio digital.

Además, con el fin de determinar la tributación indirecta a los servicios digitales en una jurisdicción dada, los gobiernos subnacionales de Brasil, Colombia y la mayoría de las provincias argentinas utilizan uno o más indicadores para identificar si el domicilio del usuario del servicio o bien digital se encuentra en su territorio, aunque algunas provincias argentinas aplican el concepto de presencia digital significativa.

Respecto del alcance de estos tributos, casi la totalidad de los gobiernos subnacionales examinados grava con los impuestos indirectos a la comercialización de los servicios de suscripción online para el acceso a contenidos audiovisuales y los servicios de intermediación. Asimismo, la mayoría de las jurisdicciones incluye en la base gravable a las actividades de juego y algunas gravan también otros servicios o bienes digitales como, por ejemplo, servicios de procesamiento y almacenamiento de datos, publicidad en línea, bases de datos, administración de sistemas remotos, soporte técnico en línea, etc. (gráfico 1).

Gráfico 1. América Latina (países seleccionados):

Resumen de las principales características de los impuestos indirectos subnacionales sobre la economía digital

En porcentajes del total de jurisdicciones

En porcentajes del total de jurisdicciones

Fuente: Elaboración propia sobre la base de legislación oficial.

En los niveles subnacionales de gobierno de los países de la región existe espacio para avanzar en la modernización de los regímenes fiscales, asignar claramente las responsabilidades tributarias entre niveles de gobierno y ampliar las bases imponibles de manera tal de gravar a todos los servicios digitales. Este rediseño permitiría abordar de una manera más adecuada la transición hacia una economía basada cada vez más en servicios digitales.

Asimismo, resulta importante que los países acompañen el debate internacional sobre cómo gravar las rentas del sector, de manera de explorar y analizar con mayor profundidad la posibilidad de crear nuevos impuestos, tanto nacionales como subnacionales. En particular, aquellos instrumentos que impongan tributos sobre la extracción y minería de los datos de los usuarios que obtienen las empresas, de forma de gravar el valor derivado de la extracción y monetización de estos datos, si bien está claro que la determinación del valor de esta información puede ser complejo. La ventaja de un impuesto a la minería de datos es que tiene una conexión más directa con el valor que las empresas obtienen de la recopilación de datos de sus usuarios, a diferencia de un impuesto que grava a la publicidad digital, como proxy del valor de los datos extraídos.

Finalmente, resulta esencial que las distintas jurisdicciones de un mismo país realicen mayores esfuerzos para tender hacia una armonización, tanto en relación con los tipos de bienes y servicios digitales alcanzados por los impuestos como con las tasas efectivas aplicadas, de manera tal de reducir la posibilidad de distorsión en la asignación de recursos y la competencia fiscal entre distintos gobiernos subnacionales.

Artículo publicado originalmente en el blog del Centro Interamericano de Administraciones Tributarias (CIAT).