Por Paulina Restrepo-Echavarría[*]

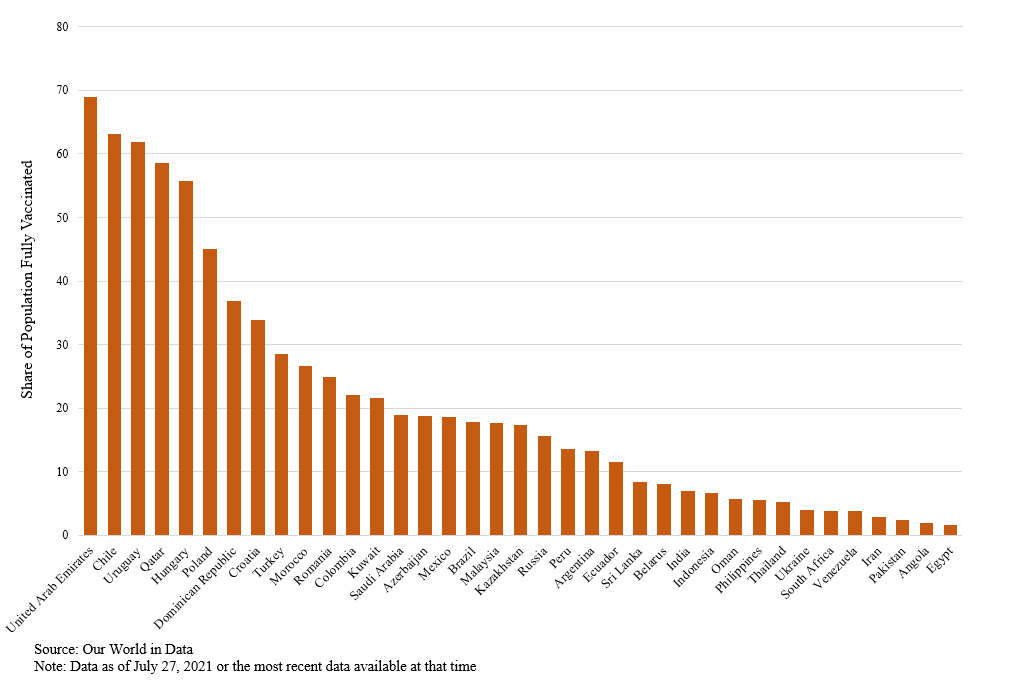

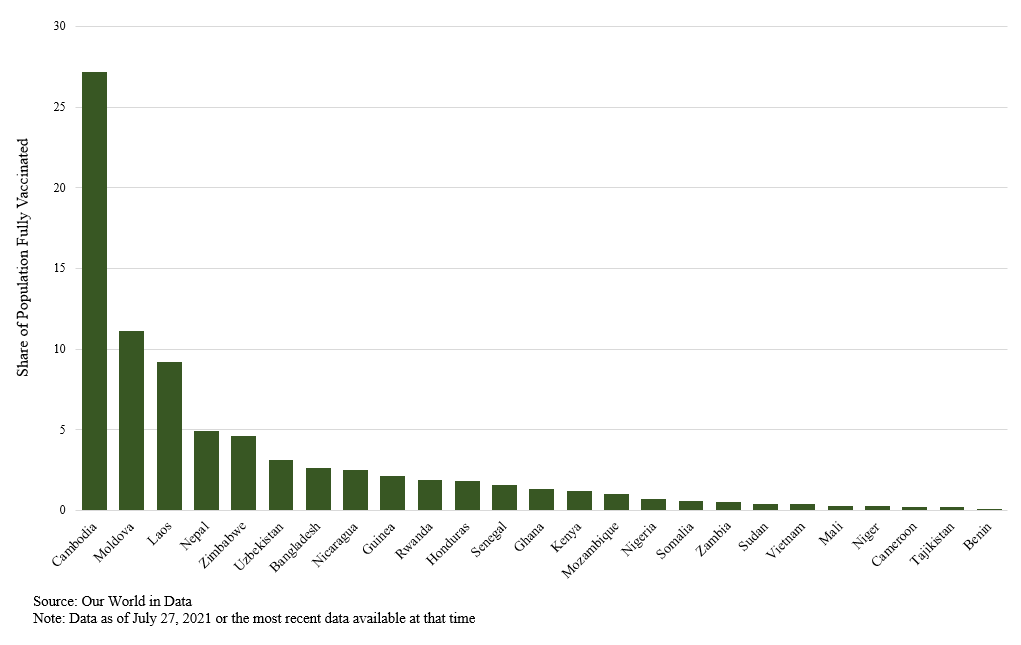

No es un misterio para nadie que la recuperación económica va de la mano del control de la pandemia. En las economías emergentes la pandemia todavía no está bajo control, debido entre otras cosas, a la baja velocidad y cobertura de la vacunación. En promedio en las economías emergentes y de bajos ingresos se ha vacunado 14% de la población, mientras en los países desarrollados se ha vacunado 45% de la población (datos al 27 de Julio, 2021). Las gráficas que aparecen a continuación muestran en detalle el porcentaje de personas vacunadas por país para las economías emergentes y de bajos recursos.

Dado esto, las economías desarrolladas tienen la pandemia mucho más controlada, y aunque el número de casos de personas infectadas ha vuelto a subir, el número de muertes no se ha incrementado debido a la eficacia de las vacunas. Esto ha hecho que la recuperación económica en estas economías parezca ser sostenida, lo cual genera una divergencia en términos de tasas de crecimiento observadas hasta el momento y esperadas en el próximo año, entre las economías desarrolladas y los países emergentes.

Estados Unidos en particular, está experimentando una recuperación económica rápida con tasas de crecimiento esperadas entre 6.5% y 7%. Con la llegada de la pandemia, y como respuesta a la desaceleración económica, la Reserva Federal había bajado su tasa de política monetaria muy cerca a cero, pero con la recuperación económica han surgido presiones inflacionarias. La inflación, año a año, en el mes de Junio fue de 5.3%.

Esto puede deberse a un ajuste en el nivel de precios, en cuyo caso la inflación es temporal y la Reserva Federal no tiene que reaccionar con su tasa de política. O puede ser una cuestión más de largo plazo, en cuyo caso la Reserva Federal debería subir su tasa de política para controlar la inflación. Pero la tasa de política efectiva de la Reserva Federal se manipula por medio de movimientos de mercado.

¿Qué pasa con los flujos de capitales cuando las economías emergentes siguen en recesión debido a la pandemia (o no se están recuperando lo suficientemente rápido) y los países desarrollados, en especial Estados Unidos, están creciendo rápido? El capital va a fluir de las economías emergentes a Estados Unidos. En especial si consideramos el fenómeno de “flight to safety”, mediante el cual los inversionistas buscan invertir en activos libres de riesgo.

El fenómeno de “flight to safety” lo hemos observado en la última década, y consiste en una alta demanda de activos seguros, en particular, de los bonos del Tesoro de Estados Unidos. Si esto ocurre, vamos a observar una gran movida de capitales de las economías emergentes y bajos ingresos hacia Estados Unidos, aumentando considerablemente la demanda de bonos del Tesoro. Esto sube sus precios y por lo tanto baja su tasa de retorno.

En principio, este efecto podría hacer que los flujos de capitales neutralicen el efecto de la política monetaria de la Reserva Federal, ya que como lo mencioné anteriormente la tasa de política efectiva de la Reserva Federal se manipula por medio de movimientos de mercado. En otras palabras, la efectividad de la política monetaria y la habilidad de la Reserva Federal para controlar la inflación se podrá ver comprometida, puesto que el incremento de la tasa de política se puede ver contrarrestado por la baja en las tasas de interés generada por el aumento de precios que se da en respuesta a un aumento en la demanda.

Por otra parte, cuando la Reserva Federal mueve su tasa, uno de los canales mediante el cual cobra efectividad la política monetaria es el canal de crédito. En este caso ante una subida de la tasa de interés, la intensión es que el acceso al crédito caiga, pero si entran muchos capitales extranjeros, esto aumentará la oferta de crédito neutralizando el canal crediticio y afectando la transmisión de la política monetaria de la tasa de la Reserva Federal a las tasas interbancarias y de acceso a crédito.

La pregunta entonces es, en una coyuntura como la que estamos viviendo, ¿qué tanta capacidad de maniobrar puede perder la Reserva Federal ante una entrada de capitales proveniente de las economías menos desarrolladas? ¿Puede esto causar que se salga de las manos la inflación en Estados Unidos, teniendo efectos considerables sobre las tasas de cambio alrededor del mundo, y generando aún más desbalances globales de capitales?

La respuesta a estas preguntas depende de una cuestión cuantitativa. Depende de qué tan grandes pueden llegar a ser los flujos de capitales agregados del resto del mundo, y en especial de las economías en desarrollo a Estados Unidos. Esta es una pregunta difícil de responder. Pero lo que sí sabemos, es que la historia nos muestra que un escenario de estos no es impensable, ya que tenemos como referencia los flujos de capitales observados en los años 30’s y los efectos que causaron sobre la economía de los Estados Unidos.

[*]Senior Economist, Federal Reserve Bank of St Louis, paulinares@me.com. Agradezco a Juan Sanchez por comentarios que mejoraron el contenido de este artículo. The views expressed here are those of the author and do not necessarily reflect the views of the Federal Reserve Bank of St. Louis or the Federal Reserve System.