In memoriam Juan Carlos “Bebe” Gómez Sabaini, maestro y amigo

La digitalización de la economía ha dado lugar a importantes cambios en los modelos de negocio y en los procesos de creación de valor de las empresas. Desde el punto de vista fiscal surgen una serie de desafíos, puesto que los sistemas tributarios, diseñados para otra época y circunstancias, presentan una serie de puntos débiles que favorecen la erosión de los ingresos fiscales provenientes de estos nuevos modelos.

Por otra parte, es conocida la necesidad de los gobiernos de la región de fortalecer sus ingresos tributarios para hacer frente a los desafíos estructurales resumidos en la Agenda 2030 de Desarrollo Sostenible y a los derivados de la crisis del COVID19. Es en este marco y teniendo en cuenta la importancia de asegurar una correcta tributación de la economía digital, tanto en lo relativo a la imposición directa como indirecta, que recientemente hemos elaborado un estudio (Tributación indirecta sobre la economía digital y su potencial recaudatorio en América Latina. Emparejando la cancha en tiempos de crisis / 2021) a efectos de analizar las opciones de imposición indirecta de la economía digital y su potencial impacto en la recaudación en los países de América Latina.

La digitalización ha permitido que algunas empresas participen activamente en determinados sectores económicos de otros países, sin tener necesariamente una presencia física significativa en ellos. Por el lado de la imposición indirecta, y del impuesto al valor agregado (IVA) en particular, surge la dificultad para gravar las operaciones en el lugar de consumo, sobre todo en el caso de servicios digitales y bienes intangibles, toda vez que el vendedor reside en otra jurisdicción.

Una de las consecuencias del confinamiento por la pandemia del 2020 ha sido el significativo crecimiento de la economía digital, a través del consumo vía plataformas digitales que en varios países de la región aún no está gravado o, al menos, no en la medida deseable.

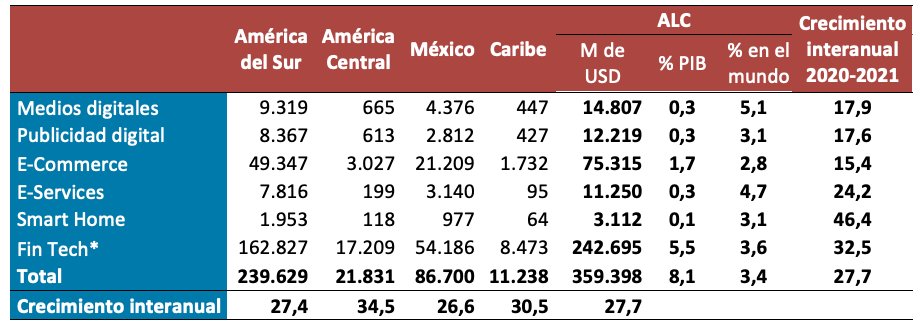

Más allá de las limitaciones y dificultades para medirla, a continuación se muestra una estimación de la economía digital y su crecimiento en el último año, por subregiones y considerando los siguientes sectores[1]: mercado de comercio electrónico de bienes físicos (eCommerce); mercado de servicios electrónicos (eServices); publicidad digital; medios digitales (contenido de video digital, música digital, juegos digitales, e-books, prensa, etc.); Smart Home y FinTech (Tecnología Financiera, aunque únicamente se incluye el segmento de pagos digitales). Se estima que los ingresos de la economía digital en la región crecerían 28% anual en 2021, llegando a USD 359,4 mil millones, equivalentes a 8,1% del PIB regional, en comparación con 11,2% del PIB para los países de la OCDE[2]. Como se ve, la economía digital ha adquirido una creciente importancia en América Latina y el Caribe, la cual representaría aproximadamente el 3,4% de los ingresos mundiales de la economía digital en 2021, en tanto que el comercio electrónico latinoamericano de bienes participaría con el 2,8% de las ventas globales.

Cuadro 1. América Latina y el Caribe. Tamaño de la economía digital por subregiones- 2021- En millones de USD y porcentajes

Se incluyen los siguientes países. América del Sur: Argentina, Bolivia, Brasil, Chile, Colombia, Ecuador, Guyana, Paraguay, Perú, Surinam y Uruguay. América Central: Belice, Costa Rica, El Salvador, Guatemala, Honduras, Nicaragua y Panamá. Caribe: Cuba, República Dominicana, Haití y Jamaica.

Fuente: Jiménez y Podestá (2021) sobre la base de Statista- https://www.statista.com/outlook/digital-markets

Por otro lado, el impacto de la pandemia sobre las cuentas fiscales, que lleva a requerir un mayor gasto público, pero con una menor generación de ingresos tributarios por la caída en el nivel de actividad, ha fortalecido la necesidad de obtener ingresos y hace urgente gravar la economía digital a través de la implementación del IVA (y también de alguna solución de consenso global respecto del impuesto sobre la renta).

La no tributación de estas transacciones no solo tiene un importante costo en términos de recaudación, sino que además está creando una fuerte competencia desleal con los sectores tradicionales, en especial en contra de las pequeñas empresas, precisamente las más castigadas por la crisis.

En vista del crecimiento acelerado de la economía digital y las operaciones transfronterizas resulta crucial que los países adapten sus legislaciones de IVA para gravar los servicios y bienes intangibles adquiridos en el exterior por empresas y consumidores residentes, al tiempo que contemplen mecanismos adecuados de recaudación y registro de contribuyentes.

Como una manera de apoyar este objetivo, la OCDE, junto con el BID, el Banco Mundial y el CIAT, se encuentran desarrollando un conjunto de guías de aplicación (“toolkit”) para países de América Latina y el Caribe que facilite la implementación de las recomendaciones propuestas sobre esta materia. Por su parte, el CIAT, con apoyo financiero de NORAD -cooperación de Noruega– está desarrollando una herramienta informática que permitirá a las administraciones de países que así deseen utilizarla, la efectiva implementación de este enfoque (La economía digital, la Cooperación Noruega y el CIAT. Una herramienta clave).

La adecuación de la imposición indirecta, de manera de alcanzar al sector digital, resulta clave tanto para la obtención de ingresos fiscales como para “emparejar la cancha” con los proveedores locales para que operen en igualdad de condiciones de competencia. De no hacerlo, las pérdidas de ingresos tributarios serán cada vez más importantes, no solo por la expansión de este sector sino porque las empresas de sectores tradicionales buscarán la forma de migrar hacia el sector digital y operar desde el exterior, con el consecuente daño al empleo, al crecimiento económico y el desarrollo de la economía local.

Ante este panorama, algunos países de América Latina (Argentina, Chile, Colombia, Costa Rica, Ecuador, México, Paraguay y Uruguay) han incorporado a los servicios digitales dentro de la base imponible del IVA y han comenzado a recaudar el tributo, aunque las alícuotas, el mecanismo de recaudación, la obligatoriedad de registro del proveedor y otras características del impuesto varía entre los países.

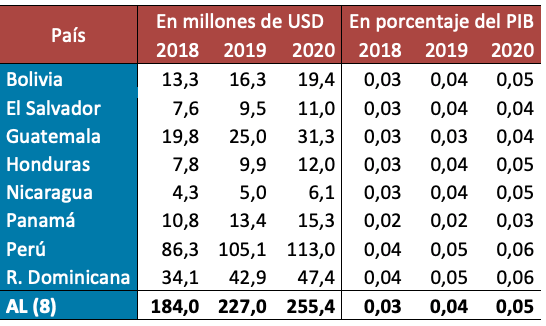

Desde el punto de vista recaudatorio, estos países han obtenido ingresos tributarios por este concepto que se ubican entre USD 20 y USD 120 millones anuales, según el tamaño de la economía digital de cada país, lo que equivale a un valor entre 0,02% y 0,04% del PIB (cuadro 2). Sin embargo, en algunos casos, como en Chile, los valores incluidos en la tabla corresponden a los primeros seis meses de aplicación del IVA, por lo que cuando se tenga la recaudación de un año completo este indicador se acercaría a 0,08% del PIB.

Cuadro 2- Recaudación de IVA a los servicios digitales en

países de América Latina

**/ Estimación del SRI.

Fuente: Jiménez y Podestá (2021) sobre la base de cifras oficiales.

Si bien la recomendación de los expertos y los organismos con respecto a las transacciones desde la empresa al consumidor (B2C) es que la empresa proveedora extranjera se registre como contribuyente del IVA, mediante un proceso simplificado, en la jurisdicción del comprador y sea la responsable de cobrar, declarar y pagar el impuesto, los países con mercados más pequeños pueden enfrentar dificultades para obligar a las empresas extranjeras a inscribirse y sancionarlas en caso de incumplimientos. Frente a esta dificultad, algunos países latinoamericanos han optado por cobrar el IVA sobre los servicios digitales adquiridos en el exterior, a través de sistemas de retención en los medios de pagos, enfoque que también tiene una serie de problemas y limitaciones.

De la revisión de la incipiente literatura especializada, las recomendaciones de los organismos internacionales y las experiencias comparadas puede concluirse que la mejor sugerencia para los países de la región que aún no han implementado medidas para gravar con IVA los servicios digitales transfronterizos, es optar por el sistema de inscripción obligatoria en IVA para proveedores no residentes, combinado con la retención del impuesto en los medios de pago solamente en las transacciones con proveedores que incumplen la obligación de inscribirse.

Para ello resulta indispensable que las administraciones tributarias realicen una identificación detallada y exhaustiva de las empresas que potencialmente deberían inscribirse, lista que debe ser actualizada periódicamente. Dicho listado será necesario para solicitar la inscripción voluntaria a los proveedores y, en caso de que ello no ocurra, informar a los emisores de medios de pago a qué empresas se debiera efectuar la retención.

Con respecto a la definición de servicios digitales en la normativa, es recomendable que se use un concepto amplio de servicios digitales, sin perjuicio de que algunos de ellos puedan quedar exentos en virtud de las exenciones generales que contemple la legislación del IVA a nivel nacional.

Adicionalmente, en caso de establecer exenciones específicas a ciertos servicios digitales, con el fin de otorgar determinados incentivos, es importante procurar que tales exenciones se hagan extensivas también a los proveedores nacionales, de manera de no incentivar una competencia desleal.

La recomendación generalizada respecto del IVA es gravar completamente en el lugar de consumo, lo que supone que las comisiones que cobra el administrador de una plataforma digital deben gravarse con IVA en un cien por ciento. Pero, además, todo servicio digital que se consuma en un país debe ser gravado con este impuesto.

Asimismo se sugiere facilitar la inscripción de los proveedores no residentes, mediante una plataforma web y un procedimiento simplificado, que no requiera la presencia física de los representantes de la empresa.

En Jiménez y Podestá (2021) se realizan estimaciones de la recaudación potencial del IVA sobre los servicios digitales en aquellos países que aún no han aplicado este impuesto al sector (Bolivia, El Salvador, Guatemala, Honduras, Nicaragua, Panamá, Perú y República Dominicana). La recaudación potencial en términos del PIB sería comparable con la que han conseguido los países de América Latina que ya gravan estas actividades: entre 0,02 y 0,06% del PIB anualmente y una vez que el impuesto esté plenamente en aplicación. Según, el grado de penetración de estas tecnologías, el tamaño de los países y la tasa del IVA, los recursos anuales que se podrían obtener en los países donde aún no se recauda el impuesto oscilan entre los 6 millones de dólares en Nicaragua hasta los USD 113 millones en Perú.

Cuadro 3 – América Latina (8 países). Estimación de la recaudación potencial del IVA por servicios digitales. 2018-2020

Fuente: Jiménez y Podestá (2021) sobre la base de los reportes de estas empresas ante US- SEC y FMI y CEPAL para los datos de población, PIB e ingresos per cápita.

Finalmente, resulta importante resaltar dos elementos que no se han tenido en cuenta en las estimaciones y que ampliarían el efecto sobre la recaudación potencial.

En primer lugar, aquí no se ha medido cuánto caería la recaudación del IVA en aquellos países que no modifiquen la legislación y continúen sin gravar los servicios digitales transfronterizos. El hecho de que estos servicios se sigan expandiendo y no tributen el impuesto impide la competencia en igualdad de condiciones e implica un daño cada vez mayor a los ingresos tributarios, la actividad económica de las empresas residentes que son contribuyentes del impuesto, además de afectar el empleo y la economía informal. El impacto negativo en los ingresos de las empresas locales claramente afectará los niveles futuros de recaudación, efecto que será aún mayor si las empresas locales o de sectores tradicionales buscan la forma de desplazarse hacia el sector digital y operar desde el exterior, lo que aumentaría aún más la pérdida de recaudación, la cual será creciente en el tiempo.

El segundo elemento que permite suponer un mayor efecto sobre las ganancias de recaudación tiene relación con las plataformas intermediarias de servicios de alojamiento y transporte (como Airbnb y Uber), ya que en las estimaciones solo se ha incluido el IVA que se generaría por el servicio que prestan estos intermediarios, es decir, por las comisiones que cobran estas empresas digitales a sus clientes o usuarios. Sin embargo, dado que en muchos países las plataformas comparten con las agencias tributarias la información del propietario o arrendador del inmueble y del conductor, como así también de las rentas que perciben, ello permitirá fortalecer también la recaudación del IVA por servicios de hospedaje y de transporte y del impuesto sobre la renta de los anfitriones y socios conductores.

[1] Para mayor detalle sobre los segmentos incluidos en cada sector, véase https://www.statista.com/outlook/digital-markets

[2] Este valor de la OCDE corresponde a una estimación para 2020 publicada por el BID (Del Carmen y otros, 2020).

*Artículo publicado originalmente en el blog del Centro Interamericano de Administración Tributaria (CIAT).