@MelendezMarcela

En el contexto de la pandemia se ha hablado recurrentemente del costo de la informalidad en los mercados laborales. Los trabajadores formales existen en los registros del Estado de manera que es más fácil canalizar hacia ellos las ayudas del gobierno en coyunturas de dificultad, mientras que los informales no existen. Este ha sido posiblemente el mayor costo de la informalidad en la coyuntura actual. En los sistemas de protección social bien concebidos, los trabajadores formales están protegidos además por seguros de desempleo de manera que no dependen de programas excepcionales de apoyo cuando quedan cesantes. La informalidad ha significado invisibilidad y desprotección.

En el marco del desarrollo de lo que será el Informe Regional de Desarrollo Humano 2021 del PNUD venimos explorando cómo están estructurados los sistemas de protección social de varios países de la región. Más allá de sobre ver el proceso de trabajo de los equipos que estudian cada país, trabajando de la mano con Santiago Levy a quien hemos invitado a liderar este ejercicio, yo he estado directamente involucrada en el estudio que mira el caso de Colombia, colaborando con Francisco Alvarado y Marcela Pantoja de la oficina del PNUD en el país. Lo que voy a mostrar a continuación, tiene origen en ese trabajo que está en proceso y con el que el PNUD también aportará a la Misión para la Reforma del Mercado Laboral que ha convocado el gobierno colombiano.

La pandemia ha evidenciado la necesidad de revisar la manera en la que están armados los sistemas de protección social de la región, y el caso de Colombia no es una excepción.

Una mirada rápida al sistema pensional colombiano a partir de los datos basta para mostrar que (1) la mayoría de los trabajadores colombianos no están protegidos para sobrellevar la vejez; (2) los trabajadores de ingresos bajos están menos protegidos que los trabajadores de altos ingresos, y (3) el diseño del sistema implica subsidios que aumentan con el nivel del ingreso del trabajador:

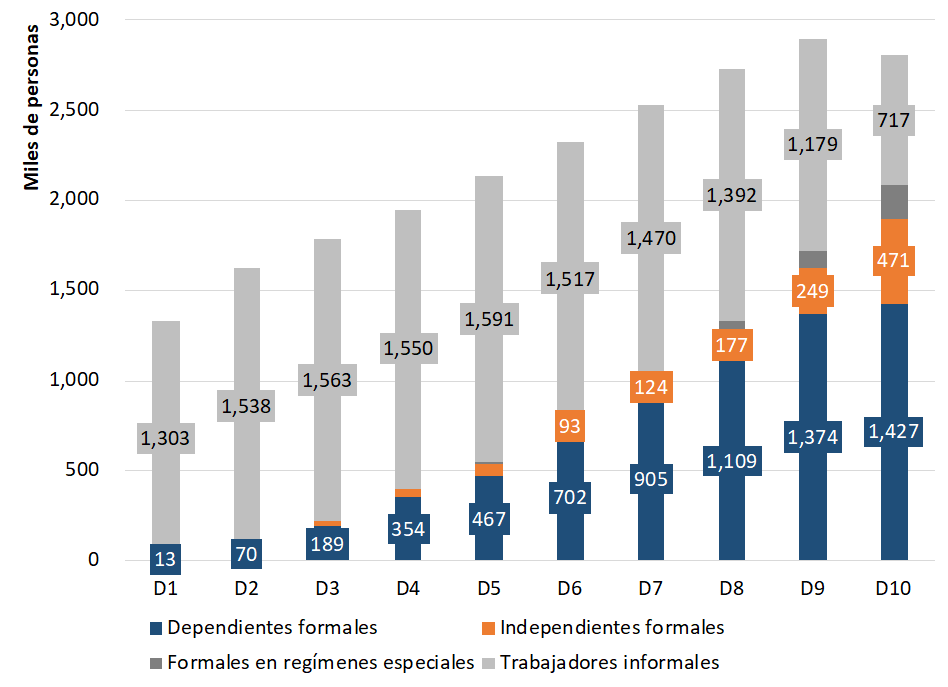

- La proporción de trabajadores que ahorran para tener una pensión en la vejez (es decir, la informalidad) cae a medida que aumenta el ingreso de los hogares. Sin embargo, la proporción de trabajadores informales es alta a lo largo de toda la distribución de ingreso. Muchos trabajadores informales son pobres, pero también muchos no lo son.

Población trabajadora por decil de ingreso, 2018

Fuente: GEIH 2018 y cálculos PNUD.

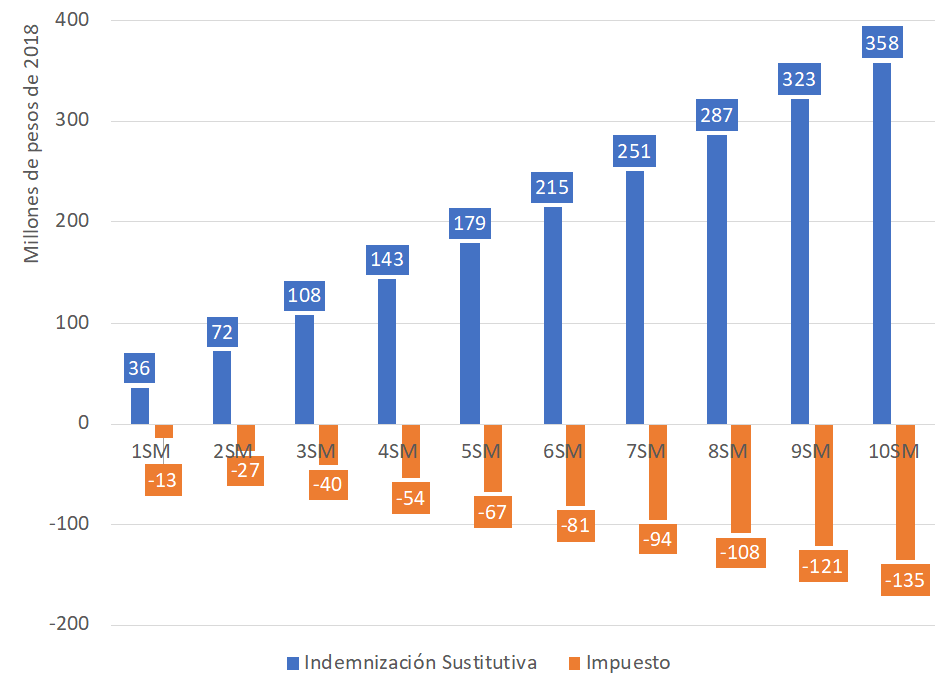

- Un cálculo básico, usando los parámetros del Régimen de Prima Media (RPM) indica que, aunque para quienes consiguen pensionarse, como proporción del Ingreso Base de Cotización (IBC) los subsidios caen a medida que aumenta el ingreso sobre el cual se cotiza, como proporción del subsidio total los pensionados de mayores ingresos se llevan la mayor parte de la torta. (¿Por qué hablar de subsidios? Porque los ahorros pensionales no son suficientes, con un retorno justo, para producir por si solos las mesadas pensionales a las que da derecho el sistema. El faltante se cubre con recursos del presupuesto nacional).

Subsidio anual a pensionados según IBC en número de SM

Fuente: Cálculos PNUD.

- Pero muchos trabajadores realizan aportes insuficientes, de acuerdo con los parámetros del sistema, a lo largo de su vida laboral y nunca llegan a pensionarse. A ellos el Régimen de Prima Media (RPM) les devuelve sus ahorros actualizados por la inflación, sin intereses. Una simulación que supone trabajadores a los que les falta 1 semana para obtener la pensión resulta en un impuesto implícito de 27.2% sobre el valor de los aportes (equivalente a lo que esos trabajadores hubieran obtenido si ponen aportes en una cuenta de ahorros a una tasa de interés anual de 4% real).

Impuesto total a aportantes que no se pensionan, según IBC

Fuente: Cálculos PNUD.

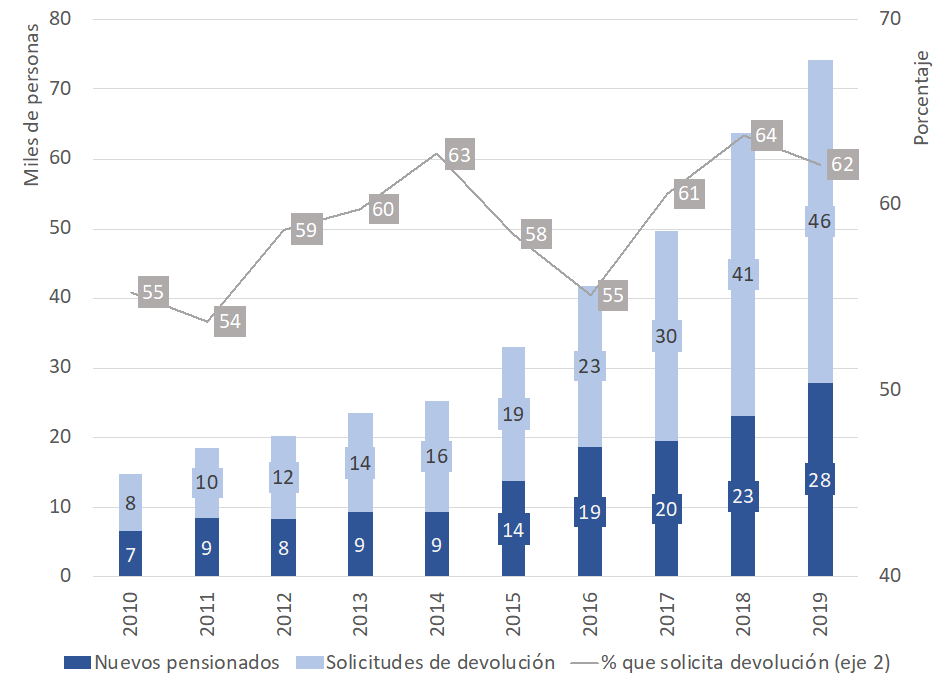

- La historia no es muy distinta para los trabajadores que aportan al Régimen de Ahorro Individual (RAIS). La mayoría de los trabajadores cotizantes no llegan a pensionarse. En cambio, recuperan lo aportado a través de una devolución de saldos. En este caso obtienen una rentabilidad real sobre lo aportado. Pero su aporte, por diseño del sistema, se ha visto reducido a lo largo del tiempo para cubrir costos de administración del sistema, seguros y obligaciones de solidaridad. Solo 11 de los 16 puntos porcentuales obligatorios de aporte se traducen en ahorro individual.

RAIS, nuevos pensionados por año y personas que solicitaron devolución de saldos, 2010-2018

Fuente: Asofondos.

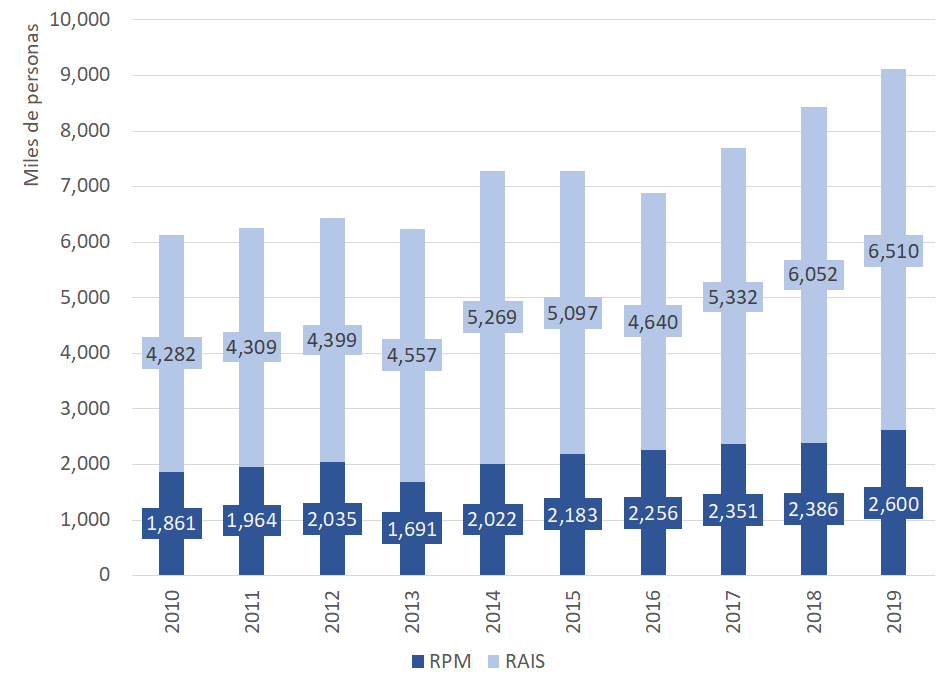

- La mayoría de los trabajadores aportantes (trabajadores formales) se encuentran en la actualidad cotizando al RAIS.

Aportantes

Fuente: GEIH 2018 y cálculos PNUD.

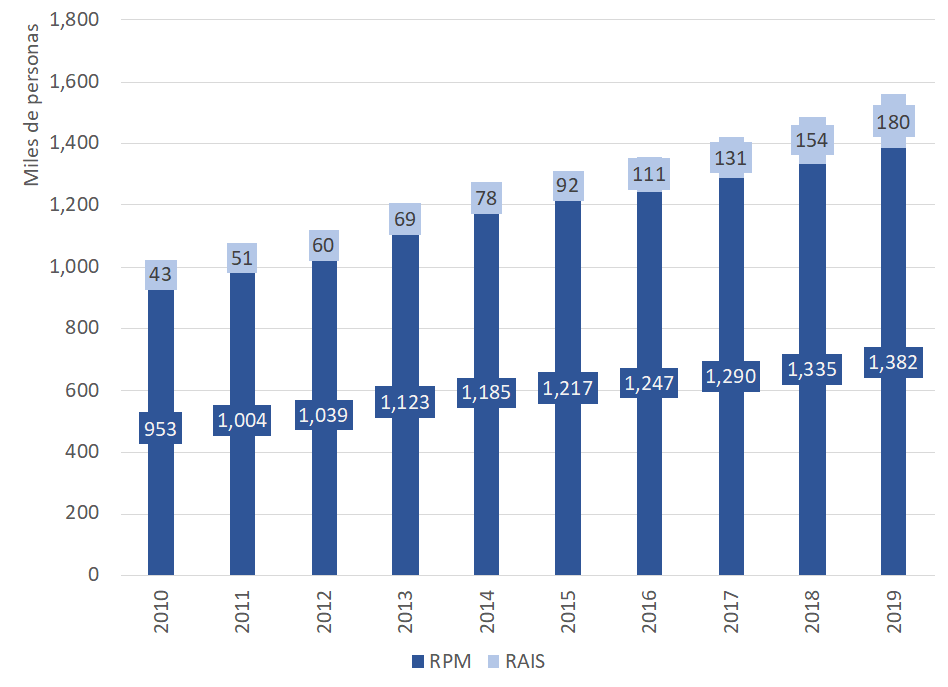

- La mayoría de los pensionados se encuentran en la actualidad en el RPM.

Pensionados

Fuente: GEIH 2018 y cálculos PNUD.

- La mayoría de los pensionados se encuentran en la cola alta de la distribución de ingreso.

Pensionados por decil de ingreso

Fuente: GEIH 2018 y cálculos PNUD.

- La mayor parte del ingreso pensional va (abrumadoramente) a los pensionados que se encuentran entre el 10% más rico de la población.

Ingreso pensional por decil de ingreso

Fuente: GEIH 2018 y cálculos PNUD.

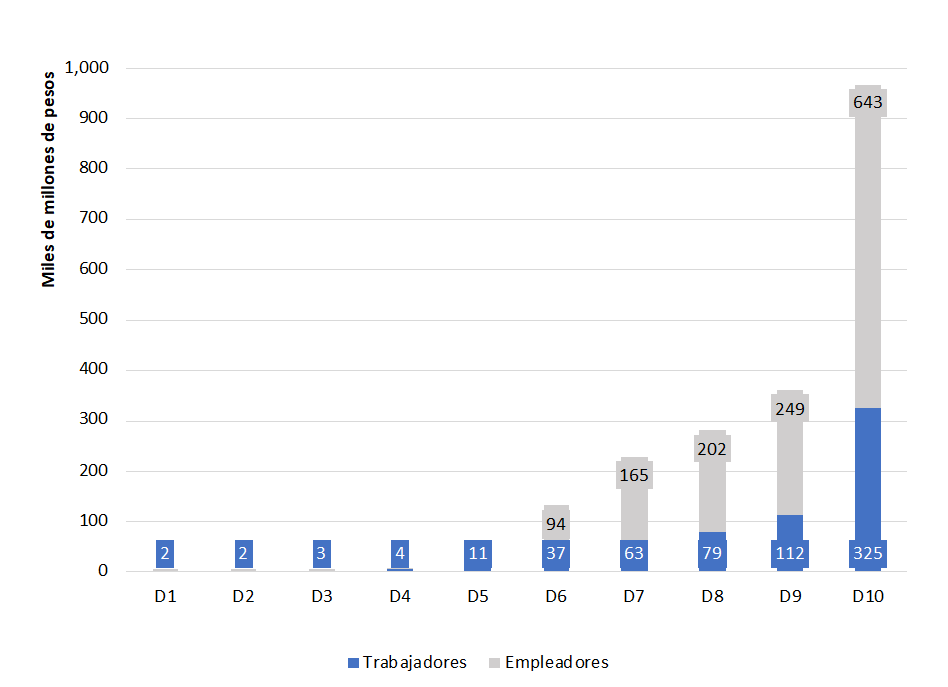

- Los aportes en cabeza del sector empresarial para contribuir a la protección de los trabajadores durante la vejez se concentran (abrumadoramente) en los trabajadores que pertenecen al 10% más rico de la población.

Contribuciones al ahorro pensional por decil de ingreso, 2018

Fuente: GEIH 2018 y cálculos PNUD.

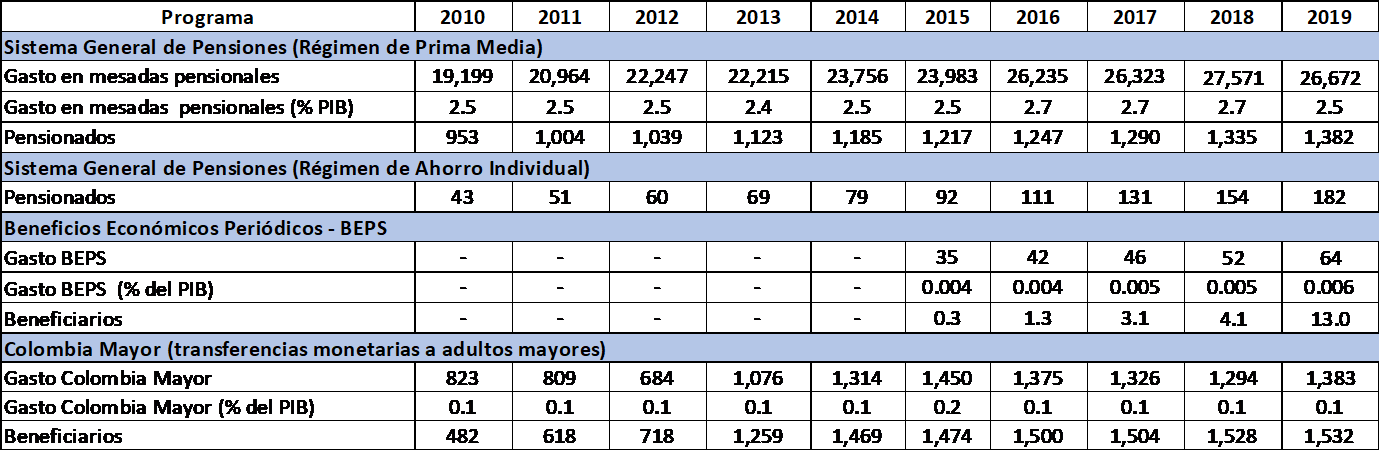

- Colombia gasta 2.5% del PIB cada año en las pensiones de 1.38 millones de personas, la mayoría de ellas concentradas en la mitad más alta de la distribución de ingreso. En contraste, Colombia gasta menos de 0.2% del PIB en pensiones no contributivas que llegan a 1.53 millones de personas.

Gasto en pensiones y protección a la vejez, 2010-2019

En miles de millones de pesos de 2020 y miles de personas

Fuente: Departamento Nacional de Planeación y cálculos PNUD.