El régimen pensional colombiano no cumple ninguna de las condiciones que debería tener un sistema de protección económica a la vejez. Sólo uno de cada tres colombianos aporta al sistema pensional y uno de cada cuatro logra pensionarse. A pesar de esa escasa cobertura, el déficit pensional representa un altísimo costo para las finanzas públicas, del orden de 3,7% del PIB por año, y para cubrir ese déficit el gobierno nacional debe destinar cerca de 27% de lo que recauda en impuestos. Además, el sistema es tremendamente inequitativo: los pensionados se concentran en los dos deciles más altos de la distribución del ingreso y los subsidios públicos son mayores para las pensiones más altas.

Los problemas del sistema pensional no sólo son el resultado de deficiencias derivadas de su diseño y su evolución, sino de condiciones estructurales de la economía colombiana. En el trasfondo hay un altísimo nivel de informalidad de la economía colombiana, que abarca alrededor de la mitad de la población trabajadora, lo que incide en el bajo nivel de aportes al sistema pensional y su baja cobertura. En este contexto, las dificultades se exacerban por la restricción constitucional de acuerdo con la cual ninguna pensión de vejez puede ser inferior a un salario mínimo legal, una norma que con seguridad se introdujo en la Constitución con buenas intenciones, pero que ha generado el paradójico efecto de hacer aún más difícil el acceso a las pensiones.

Tal como sucede en otros países, el sistema de apoyo económico a la vejez en Colombia abarca dos grandes componentes: uno contributivo, correspondiente a los colombianos que hacen aportes durante su vida laboral para obtener posteriormente una pensión, y otro no contributivo, orientado a brindar un apoyo mínimo a la población de la tercera edad más vulnerable que no pueden recibir una pensión de salario mínimo.

El componente contributivo tiene un problema estructural, en la medida en que está diseñado bajo el principio de competencia entre dos sistemas con condiciones desiguales: un sistema de beneficios definidos administrado por el sector público (Colpensiones) y uno de capitalización individual con administradores privados (las AFP). Mientras en el sistema público la pensión se define por las semanas cotizadas (mínimo 1.300) y el salario base de cotización de los últimos diez años, en el privado se determina por las semanas cotizadas (mínimo 1.150) y/o el capital aportado. Lo más preocupante de esta competencia desigual es que el sistema público está subsidiado por el Estado, con una carga presupuestal altísima que induce un arbitraje sistemático en contra de las finanzas públicas. Este arbitraje se manifiesta de manera particularmente aguda por parte de los segmentos más ricos de la población, que suelen cotizar a los fondos privados de capitalización individual durante la mayor parte de sus vidas laborales activas y se trasladan al sistema público cuando se acerca la edad de jubilación para obtener de esa forma los subsidios estatales.

El componente no contributivo otorga subsidios a los más pobres a través del programa Colombia Mayor, que hoy llega a 27% de la población mayor con un modesto beneficio de $65.000 pesos (poco más de 22 dólares) mensuales. Además, en los últimos años se implementó el programa de Beneficios Económicos Periódicos (BEPS), que fomenta el ahorro voluntario de largo plazo de los colombianos de bajos ingresos, con un subsidio del estado que asciende a 20% de lo aportado por el ahorrador. Sin embargo, muchos problemas de diseño y el hecho que el programa dependa del ahorro voluntario de una población de ingresos bajos han limitado su impacto y su desarrollo.

En un trabajo reciente que realizamos en Fedesarrollo con David Forero planteamos una propuesta de reforma integral del régimen contributivo, el fortalecimiento de los beneficios del régimen no contributivo y la expansión del programa BEPS[1].

En el régimen contributivo, la propuesta plantea acabar la competencia entre Colpensiones y los fondos privados, de modo que los regímenes correspondientes sean complementarios. Para ello se crearía un sistema con dos pilares de cotizaciones pensionales obligatorias. El Pilar Uno sería público y captaría los aportes correspondientes a un salario mínimo de todos los trabajadores formales de la economía, dando a su vez un beneficio pensional con un límite de un salario mínimo legal y decreciente de acuerdo con el nivel de ahorro del afiliado en el Pilar Dos. Esto constituiría un cambio fundamental a un sistema que actualmente otorga pensiones por valores que alcanzan hasta 25 salarios mínimos, con altos niveles de subsidio.

El segundo Pilar, de administración privada, recibiría las contribuciones de cada trabajador por encima de un salario mínimo para ahorrarlas en su cuenta individual, complementando la pensión básica del Pilar Uno con beneficios proporcionales a su ahorro. Para este régimen de capitalización privada se plantean modificaciones importantes frente a lo que hoy tenemos en Colombia. En primer lugar, al existir el primer pilar a cargo del sector público se pueden eliminar las funciones de supuesta solidaridad que se le asignaron al régimen de capitalización individual a través del Fondo de Garantía de Pensión Mínima (FGPM), para los cuales actualmente se destina un componente de las cotizaciones que termina convertido por esa vía en un impuesto parafiscal sobre la nómina, que desestimula la formalidad laboral. Nuestra propuesta lleva implícita la idea de que las cotizaciones que hacen los trabajadores a los fondos de capitalización vayan de manera íntegra y transparente a aumentar el ahorro individual. Con esa misma lógica, proponemos cambiar el sistema de cobro de comisiones que hoy existe en los fondos privados de capitalización individual. Actualmente se cobra el 3% del salario mensual de los trabajadores cotizantes para cubrir los costos de administración y los seguros correspondientes. Proponemos pasar a un modelo de comisión en función de los activos administrados cuya magnitud sea definida mediante procesos competitivos (de licitaciones o subastas) y que permita un mejor acoplamiento entre los incentivos de las Administradoras de los Fondos y los intereses de los afiliados.

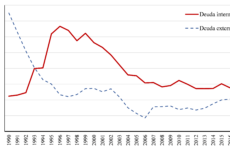

Nuestra propuesta también incluye aumentar la edad de pensión, cuyo ajuste de 2 años en el último cuarto de siglo no se compadece con la evolución de la expectativa de vida en el mismo periodo, de 6 años para mujeres y 8 para hombres. Se plantea incrementar las edades de pensión para ambos sexos y reducir la brecha entre ellos, acercándolas gradualmente hacia los 65 años para aquellos cotizantes a los que hoy les faltan más de 20 años para pensionarse. De otro lado, se propone unificar en 1.150 semanas el tiempo requerido para obtener una pensión contributiva y aumentar en dos puntos porcentuales los aportes a pensión, que se sumarían a los 1,5 puntos porcentuales que se liberarían al eliminar los aportes al Fondo de Garantía de Pensión Mínima, garantía que en esta propuesta es asumida por el Pilar Uno.

El diseño propuesto focaliza los subsidios en la población de menores ingresos y reduce los costos fiscales del sistema, tanto a largo plazo como en el futuro inmediato. Estimamos que el impacto positivo de corto plazo en el balance de Colpensiones y en las finanzas públicas sería de alrededor de 0,6% del PIB anual gracias al aumento que conllevaría en las cotizaciones a Colpensiones vis-a-vis los fondos privados. Estos últimos seguirían recibiendo flujos netos positivos de cotizaciones y los saldos acumulados en las cuentas de capitalización individual no se tocarían. La propuesta contempla un periodo de transición de 20 años para los actuales afiliados, no afecta los saldos de sus ahorros y no plantea ningún traslado de recursos entre los dos pilares.

Paralelamente, en la propuesta que hemos planteado desde Fedesarrollo contemplamos la necesidad de fortalecer los instrumentos de apoyo a la población menos favorecida que por pasar la mayor parte de sus vidas en la informalidad no cumple las condiciones requeridas para acceder a una pensión de salario mínimo. Planteamos en particular que todo trabajador debería poder aportar a BEPS montos adicionales y complementarios a aquellos que hace al esquema pensional contributivo, eliminando la restricción que hoy tienen para ello los trabajadores que no son afiliados al régimen subsidiado de salud. Proponemos también que todos los saldos acumulados correspondientes a aportes obligatorios en los fondos de capitalización individual que no den lugar a pensiones, así como las indemnizaciones sustitutivas que otorga Colpensiones a quienes han cotizado un número de semanas inferior al requerido para acceder a pensión, sean trasladados con sus correspondientes intereses a cuentas de ahorro para BEPS. Debe prohibirse además que los saldos acumulados en estas últimas sean retirados para propósitos diferentes a convertirlos en rentas vitalicias a una edad de al menos 65 años (o cuando haya lugar a eventos de invalidez permanente o sustitución por fallecimiento). Así mismo, se debe avanzar hacia la obligatoriedad de aportes a BEPS en casos como contratos de trabajos “al destajo” y contratos laborales por días o de tiempo parcial.

Por otro lado, proponemos seguir ampliando de manera gradual la cobertura del programa Colombia Mayor, de tal forma que se llegue por esa vía a una renta universal para todas las personas mayores de 65 años que no tienen un patrimonio mínimo y carecen de una pensión. La magnitud del apoyo individual que otorga Colombia Mayor, actualmente en 65.000 pesos mensuales, debe aumentarse en cerca de 50%, de tal forma que se acerque a lo que se requiere para cubrir una línea de indigencia. La magnitud de este subsidio, de acuerdo con nuestra propuesta, se reduciría gradualmente para beneficiarios que tengan una renta vitalicia de BEPS mediante un gradiente que garantice que mayores ahorros acumulados siempre generen mayores ingresos en la vejez.

[1] L. Villar y D. Forero (2018), Elementos para una propuesta de reforma del sistema de protección económica de la vejez en Colombia, Fedesarrollo, Cuadernos de Fedesarrollo No 58, disponible en http://www.repository.fedesarrollo.org.co/handle/11445/3554.