La semana pasada las discusiones durante las reuniones del FMI en Washington DC presentaron un panorama sombrío para América Latina. No solo la región ha sido afectada severamente por la fuerte disminución en los precios de las materias primas que exporta, sino que además pareciese que nuevos shocks adversos provenientes del exterior podrían continuar en un futuro cercano; agravando más las ya reducidas tasas de crecimiento de la región. Entre los riesgos que la región enfrenta, destacan dos: (i) una mayor desaceleración de China por encima de lo esperado, lo cual podría reducir aún más los precios de las materias primas y (ii) nuevas turbulencias en los mercados financieros de capitales que se reflejarían en un incremento en la aversión al riesgo de los inversionistas internacionales y, por lo tanto, en mayores salidas de capitales a las ya observadas en los años 2014-15 y subidas en el costo del financiamiento externo para empresas y gobiernos de América Latina. Estos factores tendrían un mayor efecto contractivo sobre la región y Perú no estaría inmune.

En este contexto, es altamente relevante preguntarse ¿qué tan fuerte se encuentra la economía peruana para resistir nuevos shocks internacionales? Y ¿cómo se compara su fortaleza en relación a otros países emergentes?

¿Cómo se puede comparar la fortaleza relativa de los países frente a shocks internacionales?

Para contestar esta pregunta, utilizo la metodología que desarrollé inicialmente (con Carlos Montoro) en el 2012 y luego revisé en el 2015 para construir un indicador de fortaleza macroeconómica que permitió clasificar a un grupo de países emergentes de acuerdo a su capacidad de enfrentar la crisis financiera global del 2008. En este indicador, los países más sólidos son aquellos cuyo desempeño macroeconómico, y por tanto sus perspectivas de crecimiento económico, se ve menos afectado por los shocks externos.

La premisa básica del indicador es que las condiciones económicas previas a la realización de un shock externo negativo son determinantes para explicar el desempeño macro-financiero de un país después del shock. Es así que para el análisis en el período de la crisis financiera global, se calculó el indicador para el 2007, el año previo a la crisis.

El indicador está formado por siete variables, las cuales representan dos dimensiones de fortaleza económica para enfrentar shocks externos. La primera dimensión se refiere a la capacidad de un país de resistir el impacto de un shock y la segunda a la capacidad de las autoridades monetarias y fiscales de responder rápidamente ante los efectos del shock.

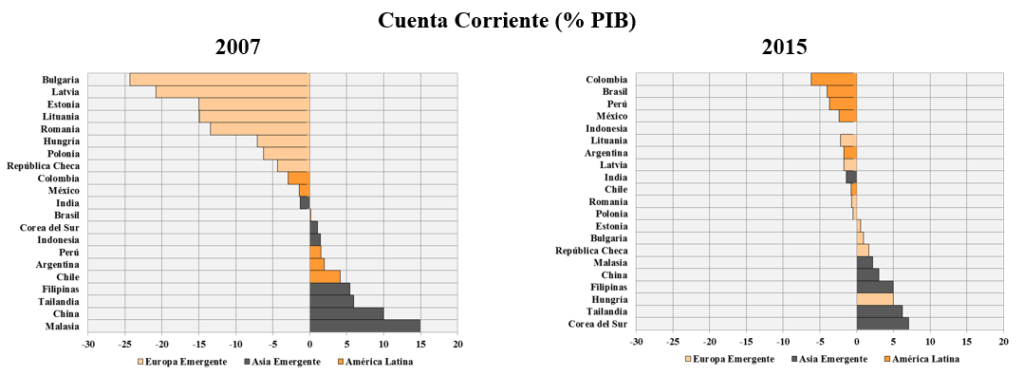

La capacidad de una economía de resistir el impacto de un shock externo adverso (la primera dimensión de fortaleza) depende de su posición externa previa al shock. Esta capacidad de resistencia es menor cuanto mayor sea su necesidad de financiamiento externo (medida por la cuenta corriente como porcentaje del PIB), mayor su nivel de endeudamiento externo (medido por ratio de deuda externa sobre PIB) y mayor su ratio de endeudamiento externo de corto plazo en relación a las reservas internacionales. Por ejemplo, un aumento significativo en la aversión al riesgo de inversionistas internacionales afectaría más a aquellos países con altas necesidades de financiamiento externo, incluyendo la refinanciación de deuda con vencimiento a corto plazo.

Por otro lado, la capacidad de las autoridades fiscales y monetarias de responder rápidamente ante los efectos del shock (la segunda dimensión de fortaleza) depende del espacio con el que cuenten para implementar políticas contra-cíclicas. El espacio fiscal se determina por el balance fiscal como porcentaje del PIB y por el ratio de deuda pública en relación al PIB. Este último ratio es particularmente importante, pues las autoridades se encontrarían con fuertes limitantes para implementar una expansión fiscal si esta expansión agrava un problema de deuda ya existente.

A su vez, la capacidad de implementar políticas monetarias contra-cíclicas está influenciada por la inflación y la fortaleza del sistema financiero. Cuanto más distante se encuentre la inflación observada con respecto a su meta y cuanto más frágil se encuentre el sistema financiero, mayores serían las limitaciones que enfrente un banco central.[1] Por ejemplo, ante un shock externo con efectos recesivos un banco central tendría dificultades para disminuir la tasa de interés de política económica si la economía presenta altos niveles de inflación o si el sistema bancario se encuentra en un boom crediticio, pues tasas de interés menores acentuarían las presiones inflacionarias y la expansión insostenible del crédito bancario.

La solidez macro-financiera de Perú: ¿Cómo ha evolucionado? ¿Cómo se compara con otros países emergentes?

El indicador de fortaleza macroeconómica descrito anteriormente puede ser útil para entender cómo se encuentra Perú en el contexto internacional. En particular, para compararlo con otros países emergentes, sujetos también a shocks adversos provenientes del exterior.

Consideremos 21 países emergentes en tres regiones del mundo en desarrollo: América Latina, Asia y Europa Emergente. Siguiendo la metodología de Rojas-Suarez (2015), para cada año para el cual se desee realizar comparaciones entre países, cada variable se estandariza sustrayendo el promedio entre países y dividiendo entre la desviación estándar. Esto con el fin de poder realizar comparaciones entre países. El indicador de fortaleza macroeconómica se define como el promedio simple de las siete variables consideradas.[2] Los valores del indicador pueden utilizarse para ordenar a los países de acuerdo a su grado de fortaleza: el país con el valor del indicador más alto (posición 1) es el más sólido, en términos relativos, entre los países emergentes para enfrentar un shock adverso internacional; asimismo, el país con el valor del indicador más bajo (posición 21) es el más débil, en términos relativos.

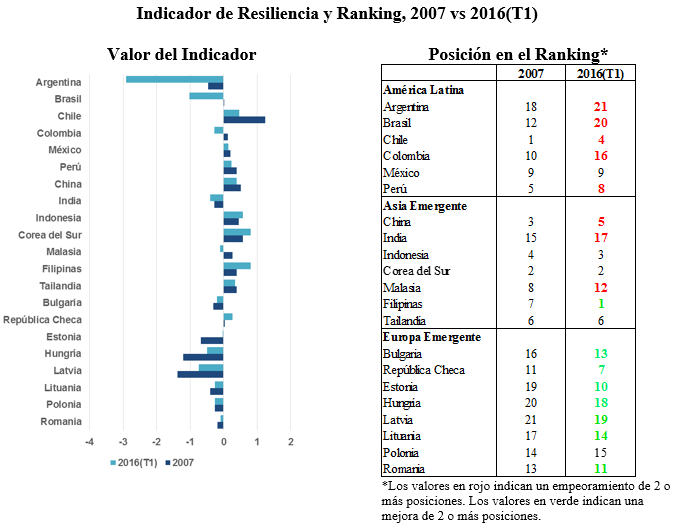

Comparemos dos momentos en el tiempo: (a) el 2007, año previo a la crisis financiera internacional; y (b) ahora (inicios del 2016), cuando los organismos internacionales otorgan una probabilidad importante a que nuevos shocks adversos se materialicen.[3] Los valores del indicador para los 21 países de la muestra en ambos períodos y sus respectivos rankings se presentan a continuación:

*Los valores en rojo indican un empeoramiento de 2 o más posiciones. Los valores en verde indican una mejora de 2 o más posiciones.

Muy destacable del gráfico y cuadro es el empeoramiento relativo de América Latina como región (la disminución en los valores del indicador) entre el 2007 y comienzos del 2016. En el 2007 los últimos lugares del ranking los ocupaban los países de Europa del Este, los países más fuertes eran los asiáticos (con excepción de India) y América Latina se encontraba en posiciones cercanas a Asia (con excepción de Argentina). Aún más, Chile ocupaba el primer lugar en fortaleza y Perú el quinto lugar. Tal como lo predijo el indicador, luego de la crisis financiera internacional del 2008, los países más afectados (tanto en términos de estabilidad como de crecimiento económico) fueron los países de Europa del Este. Durante el 2010, América Latina y Asia reportaron un crecimiento promedio de 6 y 9.5 por ciento respectivamente, en tanto que Europa del Este creció solo 2 por ciento.

La situación actual es muy distinta. Mientras que los países de Europa del Este han incrementado su fortaleza relativa para enfrentar shocks externos (los valores del indicador han incrementado y la posición relativa ha mejorado), los países de América Latina han empeorado. Es muy notorio que para el 2016, las dos peores posiciones relativas en el ranking corresponden a Argentina y Brasil.

Sin embargo, América Latina es muy diversa. Aunque Perú y Chile también se encuentran relativamente más frágiles en relación al 2007, aún ocupan posiciones relativamente altas en el ranking. En particular, Perú ha pasado de la posición 5 a la 8: se encuentra menos resiliente que en el período anterior a la crisis internacional, pero bastante más sólido que la mayoría de países emergentes de la muestra.

La relativa fortaleza de Perú se refleja en el precio de los bonos gubernamentales en los mercados internacionales. Después de Chile, los bonos peruanos se negocian a los yields más bajos de América Latina. Una prueba de la calidad del indicador de fortaleza presentado es que el ranking de los países latinoamericanos corresponde con el ranking de los yields de la deuda gubernamental externa. Es así que Brasil presenta los yields más altos, seguido por Colombia y luego México.[4]

¿Qué explica la menor posición de Perú en el ranking? El análisis de las variables que forman el indicador puede ayudar a responder esta pregunta. El deterioro relativo de la fortaleza de Perú no se debe a cambios importantes en variables monetarias, de deuda o de indicadores de fragilidad bancaria. De hecho, dichas variables no han cambiado mucho y en algunos casos (tal como el ratio de deuda externa de corto plazo como porcentaje de reservas internacionales) hasta han mejorado. El cambio más importante radica en la cuenta corriente. En tanto que Perú se encontraba en una posición superavitaria en el 2007, para fines del 2015 Perú reportó un importante déficit en la cuenta corriente, solo superado por Colombia y Brasil.[5]

Aunque no es sorprendente que el impacto de la fuerte caída del precio de los minerales de exportación de Perú se haya traducido en un deterioro de la cuenta corriente, es también cierto que este déficit refleja la brecha interna de ahorro-inversión y por lo tanto las necesidades de financiamiento externo. Esto se ve más claro comparando Perú y Chile: los dos países fueron fuertemente afectados por la caída del precio del cobre, principal producto de exportación de ambos. Como resultado del impacto del shock, en el 2012 el déficit de cuenta corriente en Chile (3.5 por ciento del PBI) fue bastante mayor que el correspondiente déficit en Perú (2.7 por ciento). Sin embargo, en tanto que el déficit en Chile ha ido disminuyendo, alcanzando un ratio de 1.9 por ciento en el 2015, este ha ido aumentando en Perú, llegando a 4.4 por ciento en el 2015. En otras palabras, frente al shock externo común, Chile ha sido capaz de corregir el déficit de cuenta corriente y con ello sus necesidades de financiamiento externo. Ello aumenta la resiliencia de este país con respecto a nuevos shocks internacionales.

En Perú destacan dos restricciones importantes para disminuir las necesidades de financiamiento externo. La primera es la baja tasa de ahorro privado que pone el peso del ajuste en el ahorro público; esto limita la capacidad de implementar políticas fiscales contra-cíclicas. La segunda es el aún muy alto nivel de dolarización del sistema financiero que restringe la capacidad del Banco Central de permitir la libre flotación de la moneda. De hecho, en tanto que desde el 2013 el sol se ha depreciado en 25 por ciento, el peso chileno se ha depreciado en casi 40 por ciento.

Llego entonces a una doble conclusión: Perú se encuentra entre los países emergentes más fuertes para enfrentar shocks externos y podrá manejar nuevas turbulencias internacionales sin que se produzca una crisis económica o financiera. Sin embargo, su fortaleza ha venido disminuyendo en los últimos años debido a restricciones internas de la economía y esto debe considerarse como una señal de alerta para las autoridades peruanas.

Referencias:

Montoro, Carlos y Liliana Rojas-Suarez, 2012, “Credit in times of Stress: Lessons from Latin America” BIS Quarterly Review, September

Rojas-Suarez, Liliana, 2015, “Emerging Market Macroeconomic Resilience to External Shocks: Today versus Pre-Global Crisis”, Center for Global Development, February

[1] Para las definiciones exactas de las variables, revisar Rojas-Suarez (2015).

[2] Antes de promediar las variables, se multiplicó por -1 aquellas variables cuyo aumento de valor indica un incremento en la vulnerabilidad macroeconómica (deuda externa/PIB, deuda externa de corto plazo/Reservas Internacionales y desvíos de la inflación con respecto a su meta).

[3] Los datos para el 2016 representan información del primer trimestre (T1) de ese año cuando están disponibles, o los datos disponibles más recientes. En algunos casos ello implica que los datos corresponden al tercer trimestre.

[4] El yield de los bonos argentinos de 10 años emitidos esta semana fue de 7.5 por ciento, menor que el yield de los bonos brasileños negociados en el mercado secundario. Dado lo reciente de la emisión Argentina, aún no existe una serie de tiempo para examinar el comportamiento de estos bonos en el mercado secundario.

[5] Los datos más actuales de la cuenta corriente solo llegan a finales del 2015.