Una versión anterior de esta nota fue publicada en el último especial de Real Estate de la revista Apertura.

En 2013 el Registro de la Propiedad Inmueble inscribió 60.000 escrituras de compraventa de inmuebles en la Ciudad de Buenos Aires, un 36% menos que en 2011, un número inferior a las 80.000 de 2001, a las 72.000 de 1989, y la menor cantidad de los últimos 40 años. El interés por construir nuevas viviendas anduvo parecido: en 2013 se permisaron 0,6 millones de metros cuadrados (m2), una cifra muy inferior al promedio anual de los 10 años previos que fue de 1,7 millones. El sector enfrenta una brutal recesión; ¿cómo podría reactivarse?

La respuesta es tan simple como antipática: bajando los precios. Las recesiones son períodos en que algún cambio en el entorno hizo que los precios viejos quedasen demasiado altos para la nueva realidad. Cuanto antes los precios se ajusten a la disposición a pagar de los demandantes, más rápido los desarrolladores podrán vender sus unidades, restableciendo así el dinamismo del sector.

¿Son caros los inmuebles en Buenos Aires?

Desde 2002 los argentinos con capacidad de ahorro se han refugiado casi exclusivamente en inmuebles, un bien cuyo derecho de propiedad ha sido honrado desde 1976, a diferencia de lo sucedido con depósitos a plazo fijo, bonos y acciones. Con la ayuda de las bajas tasas de interés internacionales, los precios en dólares llegaron a ser muy altos, tanto en términos absolutos como relativos, triplicando en 2012 los valores de la Convertibilidad.

La consultora Reporte Inmobiliario (RI) computa anualmente la renta por alquiler de un departamento testigo en Barrio Norte suponiendo que el inversor vende a los 10 años sin ganancia ni pérdida de capital. La tasa interna de retorno de ese flujo se ha estabilizado en valores entre el 2% y el 3% anual. Estos son rendimientos muy similares a los de un bono a 10 años del Tesoro estadounidense, el mejor deudor del planeta. Una tasa de descuento tan baja conlleva un precio muy alto. No hay ningún otro activo situado en nuestro país cuyo flujo de fondos sea descontado a una tasa tan baja.

Un departamento en Buenos Aires vale unos 36 años de alquileres netos, mientras que las principales empresas argentinas valen entre 5 y 12 años de utilidades. Para comparación, las principales empresas del mundo, o sea las que tienen las patentes más valiosas, la mejor logística y acceso al financiamiento, y también el mejor management, valen unos 22 años de utilidades. ¿Qué tendrán nuestros departamentos para valer tanto?

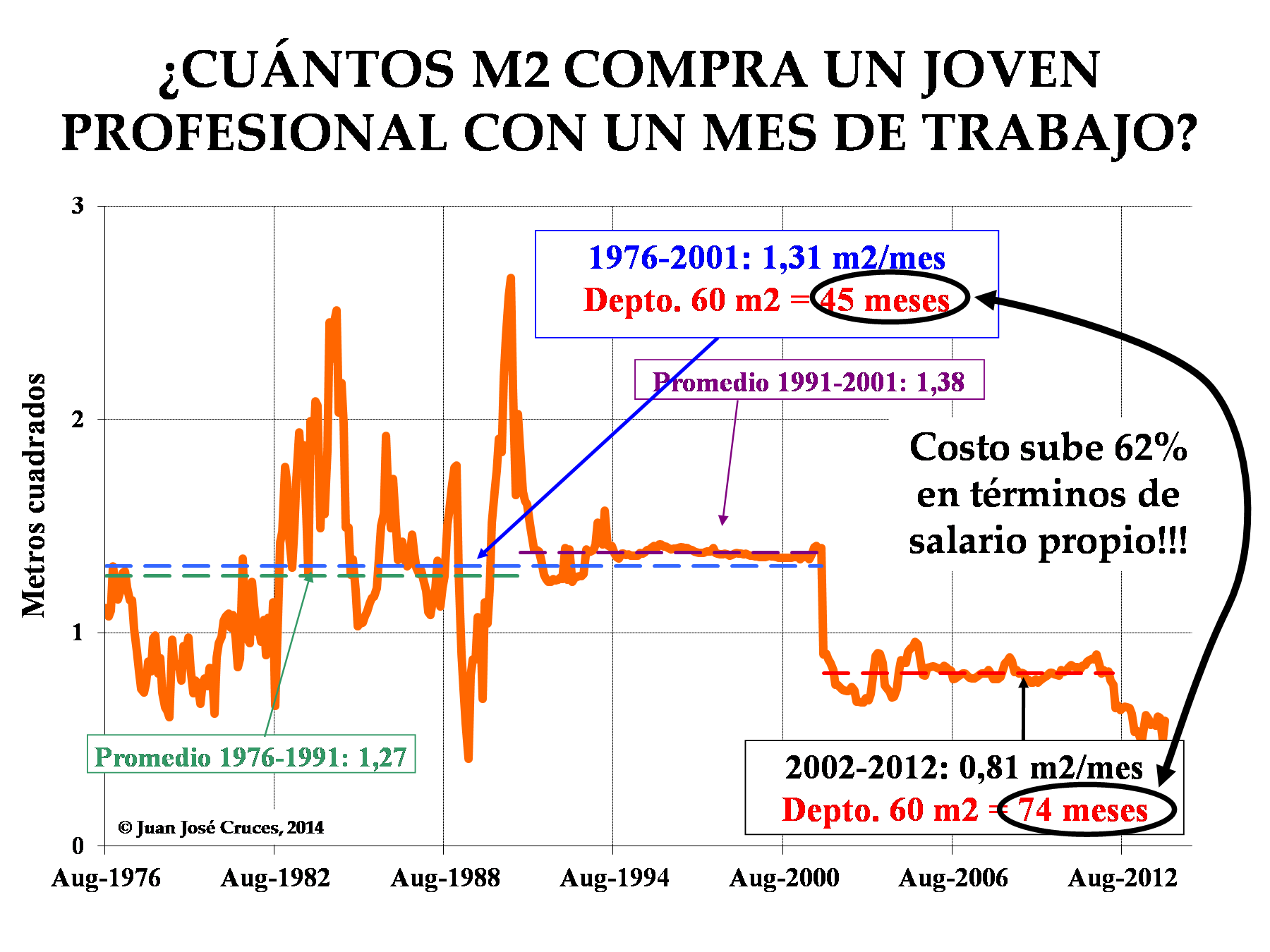

Los inmuebles también han subido mucho más que los salarios. Como muestra el gráfico, un depto. de 60 m2 a estrenar costaba 45 meses de sueldo de un joven profesional en el promedio 1976-2001, mientras que desde entonces cuesta 74 meses, o sea 62% más. Nuestros jóvenes no pueden comprar las viviendas que compraron sus padres hace 40 años, aun cuando tienen más calificaciones laborales que aquellos. De hecho, prácticamente todos los jóvenes que compran vivienda hoy en día lo hacen con ayuda familiar, ya que no podrían solamente con el ahorro de su propio trabajo, como lo hacíamos antaño.

¿Por qué subieron tanto?

Como explica el premio Nobel de Economía 2013 Robert Shiller en su libro Exuberancia Irracional, cuando los precios de los bienes de capital están subiendo, a menudo ocurre naturalmente un mecanismo de amplificación similar a un juego Ponzi. Ello resulta de la combinación de la codicia humana con la desinformación de algunos inversores, sin requerir necesariamente que medie mala fe de nadie. La evidencia de que los inversores que participaron primero pudieron vender a un precio superior al que compraron hace de señuelo para que nuevos inversores entren al mercado con el afán de reproducir las ganancias de sus antecesores. La espiral se sostiene mientras nuevas legiones de inversores ingresen al mercado dispuestas a comprar a los precios de venta que solicitan quienes compraron más temprano. El problema emerge cuando algo súbito perturba el (mal informado) consenso tácito de que el mecanismo seguirá amplificándose hasta el infinito. Creo que muchos inversores de nuestro medio confundieron la indudable seguridad jurídica de los inmuebles con la seguridad de que sus precios siempre subirían. El cepo cambiario perturbó aquel viejo equilibrio e hizo tomar conciencia al mercado acerca de la dudosa razonabilidad del mismo. Eso es lo que muestran las cifras de caída de actividad al inicio de esta nota, las cuales sugieren que los compradores dejaron de querer convalidar los altos precios alcanzados.

El sueño de la vivienda propia

Haremos dos estimaciones del precio al cual podría resurgir la demanda fundamentada por inmuebles. La primera involucra a los que la quieren para vivir. ¿Cuánto sería el precio del m2 en los próximos años que equipare el poder adquisitivo histórico del salario en términos de m2? En el promedio 1976-2001 un mes de sueldo de un joven profesional compraba 1,31 m2 de depto. a estrenar en el corredor norte de la ciudad. Si pensamos en un salario mensual de bolsillo de 2.000 dólares libres (un 30% superior al de febrero de 2014), tenemos un precio de 1.528 US$/m2. A este ratio, los jóvenes argentinos podían acceder a la vivienda propia con esfuerzo y perseverancia. Es natural pensar que sucedería lo mismo si los precios convergieran en dicha dirección.

Mi fondo jubilatorio personal

¿Qué precio podrían pagar los inversores si pretenden rendimientos similares a opciones de riesgo comparable? Pensemos en un futuro gobierno que recree un clima de negocios más amigable hacia el capital privado y busque inversiones para que la economía crezca en infraestructura, energía, etc. Estos proyectos competirán con los inmuebles para atraer capital.

¿Cuál debería ser el precio de los deptos. para que la renta anual esperable para los próximos años equivalga al retorno de bonos soberanos latinoamericanos con grado de inversión, o sea de alta calidad crediticia? Tomemos como referencia 5,7% anual en dólares, que ha sido el rendimiento reciente de los bonos de Brasil y es un 3% más que el rendimiento de bonos estadounidenses.

Según RI, actualmente la renta neta por alquiler es de 2,01%, lo que para un precio de 2.625 US$/m2 a estrenar equivale a 53 US$/m2 al año. Al igual que en el caso anterior, supongamos una apreciación cambiaria de 30% para los próximos años tal que la renta anual sea unos 69 US$/m2. Un precio de 1.203 US$/m2 haría que tal renta fuese el 5,7% del precio.

Vale notar que estos números guardan cierta concordancia con las estimaciones basadas en otra metodología publicadas por Ergasto Riva y Adolfo Sturzenegger en Ámbito Financiero el 2-Sep-2013 y son también concordantes con lo publicado por Fernando Navajas en el mismo medio el 20-Nov-2012.

¿Esto es un pronóstico?

Los precios computados no son pronósticos de lo que pasará. Sí son pronósticos de lo que la demanda debiera hacer. Son estimaciones fundamentadas del valor máximo que los compradores debieran estar dispuestos a pagar. En valor esperado, a los vendedores les convendría vender a cualquier precio superior a ellos. Pero, si bien los precios actuales lucen anómalos, si la oferta (e.g. dueños) prefiere conservar la mercadería en lugar de bajar precios y vender, los precios no bajarán. En general, los dueños no tienen necesidad de vender y, al no haber short-selling (o ventas en descubierto), no podemos descansar en que el afán de lucro y la presión competitiva forzarán a la baja. Puede darse el caso de que precios y costo de construcción sean mayores que la voluntad de pago de los compradores y que haya una prolongada recesión como en los ’80. Ello tendría un gran costo social y el gobierno podría tratar de contrarrestarlo.

Conclusión

En la recuperación post-2002, los inmuebles han sido el vehículo de inversión preferido de los sectores con capacidad de ahorro. Los precios han subido como si los departamentos fuesen promesas de pagos fijos del mejor deudor del planeta. A esos precios, hay muy baja actividad en el sector. Esta nota sugiere que a un precio de entre 1.200 y 1.500 US$/m2 resurgiría la demanda genuina que motorizó a este mercado entre 1976 y 2001, lo cual implicaba niveles de actividad del sector muy superiores a los de 2013 y 2014.

Referencias:

Navajas, Fernando: “Dólar: atraso, cepo y burbuja inmobiliaria”, Ámbito Financiero, 20 de noviembre de 2012.

Riva, Ergasto, y Adolfo Sturzenegger: “Qué pasó (y qué pasará) ahora con los inmuebles”, Ámbito Financiero, 2 de septiembre de 2013.

La suya va ser una reactivacion rara, el costo de construir en Bs As, con todos los papeles, anda alrededor de U$A 1.300 x m2 por lo que de suceder lo que decís dejaría de haber oferta.

Saludos.

Zorba: Creo que este es un error de razonamiento frecuente, de modo que agradezco la pregunta. En tu cálculo estás tomando como constante el precio de la tierra, y ello no tiene por qué ser así. La manera de determinar el valor de la tierra es comenzar con el precio de venta final del inmueble terminado, y luego restarle todos los costos de construir, incluyendo una rentabilidad razonable para el desarrollador. Eso te da el valor máximo de la tierra que se puede pagar para este uso. Utilizando el precio de venta final que yo estimo, esto te dará un precio inferior para la tierra que el actualmente vigente. El dueño de la tierra puede decidir acomodarse a este valor, en cuyo caso habrá reactivación como planteo en la nota, o insistir en mantener el precio vigente hasta hace poco, en cuyo caso habrá recesión como también digo en la nota para este contexto. También pueden hacer un esfuerzo por reducir costos otros integrantes de la cadena de producción.

La aguda recesión ya imperante en el sector indica que los compradores no desean convalidar el precio de venta que piden los vendedores. Y ello vale tanto para el depto. terminado como para la tierra. Y sucedía ya antes de la turbulencia causada por el problema judicial en Nueva York desde junio de este año.

Gracias por la ocasión de aclarar este punto, Juan J.

La comparacion entre la rentabilidad del inmueble y la de los bonos no es valida porque el primero da un retorno real y el segundo nominal.

JN: Me permito discrepar con tu comentario. En los últimos años el valor real de los alquileres viene bajando, tanto en pesos ajustados por inflación como en dólares billete. Creo que ello se debe mayormente a la gran cantidad de inmuebles nuevos ofrecidos en alquiler, o sea a un desplazamiento de la curva de oferta, lo cual sugiere un valor real del alquiler inferior al de años atrás. Los intereses de los bonos al menos tienen un valor constante en dólares billete. Saludos, Juan J.

Puede ser que tengas razon desde un punto de vista ex post y solo tomando en cuenta el alquiler. Pero ex ante nadie espera que el valor de la propiedad siga a la inflacion como minimo (y esa es la experiencia en Argentina) en un periodo de 10 años, que es la comparacion que haces con el bono, que perdes en terminos reales – salvo que haya deflación.

Cómo se podría incluir en el análisis: 1. que el nivel impositivo es muy bajo tanto para la tierra como para los inmuebles, por lo que tenerlos «improductivos» (no vender) no implica un costo de oportunidad importante. Eso hace más difícil la convergencia hacia un precio «real» para la venta que obviamente es menor que los niveles actuales.

2.En relación a lo impositivo, con el procrear el precio de los terrenos se fue a niveles claramente absurdos. Y en algunos lugares, no tiene que ver con la interacción de la oferta y la demanda, porque la demanda aumento, pero si hay algo que sobra en este país es tierra. Es la falta de visión urbanística, de desarrollo de infraestructura de calidad de las administraciones municipales, la que hace que las ciudades estén tan concentradas.

3. El crédito hipotecario es escaso en Argentina y si se llega a conseguir es muy caro. Tasas de interés muy elevadas, y la relación con el nivel de ingreso (de los deciles 6 – 10) de la población es imposible de acceder a un crédito para cubrir el valor de una propiedad de tan sólo 60 metros cuadrados, que ya de por si es bien poco, para una familia tipo (4 personas)

El análisis desarrollado lleva a un resultado que no parece responder a la dinámica del mercado de propiedades en Las ciudades como Buenos Aires.

El valor de la tierra en las zonas urbanas , esta asociada a la percepción de escasez . El corredor norte de la ciudad tiene una cantidad limitada de terrenos , y los mismos tienen una capacidad constructiva asociada a las regulaciones del código de planeamiento urbano de la ciudad.

Adicionalmente , los terrenos son una forma de reserva de valor mas valoradas por los inversores y ello esta avalado por el crecimiento del valor de los terrenos en términos reales .

Seria interesante incorporar estos elementos al análisis, y quizás los resultados se vean modificados.