Hay varias fuerzas que llevan a la depreciación de la moneda. Las hay reales y las hay monetarias. En la Argentina de hoy, estas dos fuerzas van en la misma dirección. O, tal vez, no.

El tipo de cambio real se deprecia cuando cae la demanda por bienes y servicios domésticos que no pueden ser vendidos en el exterior. La producción de estos bienes demanda alrededor de dos tercios de la fuerza de trabajo. Cuando cae su demanda, cae la demanda de empleo y para que en la economía haya pleno empleo el precio relativo de estos bienes debe caer. Esto quiere decir, que en relación a los bienes que sí se pueden vender o comprar en el exterior, su precio relativo debe bajar; los precios en dólares de los bienes domésticos deben caer. El costo en dólares de entradas al cine, consumir en un bar o un restaurant, los márgenes de ganancias de los comercios minoristas, los colegios privados, seguros médicos, cortes de pelo deben bajar (ver nota Acerca del tipo de cambio real).

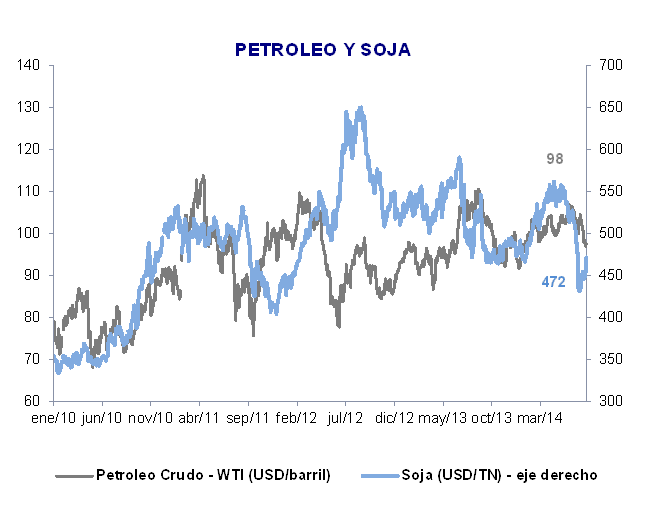

Las razones para una caída en la demanda son múltiples. El precio de la soja ha caído notablemente en los últimos meses, un 15% en el último año, reduciendo la riqueza del país (gráfico al pie). El default ha creado un alto nivel de incertidumbre acerca de la política económica futura que ha reducido nuestro ingreso esperado, como lo demuestra la caída del precio de los activos. Los activos del estado argentino en el fondo de garantia de sustantabilidad más su participación accionaria en YPF perdieron 2,130 mil millones de dólares entre el 30 de julio y el 15 de agosto, casi el 18% de su valor. Estas caídas en la riqueza operan de manera negativa sobre la demanda.

La incertidumbre también desincentiva la inversión. La intención de aplicar la ley anti-terrorista, por “generar un clima de temor” , a una empresa que perdía plata y cerró sus pertas (caso Donnelley) y la nueva de relaciones de producción y Consumo que propone el poder ejecutivo agregan leña al fuego para espantar la inversión.

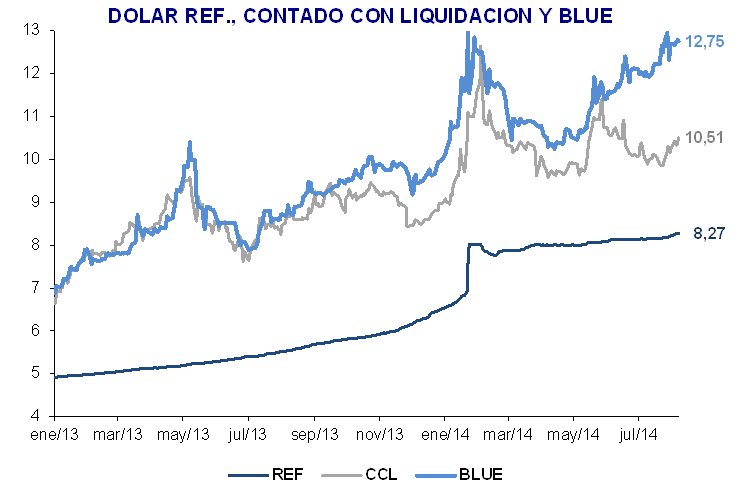

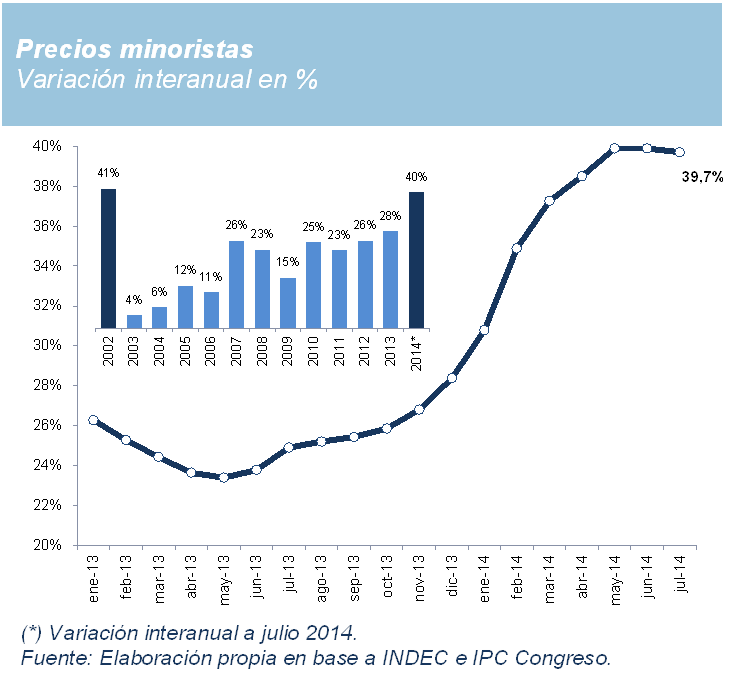

De los párrafos anteriores concluimos que debemos esperar una tasa de devaluación que supere la tasa de inflación. Dado que los precios están creciendo al 40% anual y el dólar prácticamente mantiene su valor desde el verano hay muchas maneras en que se puede producir este ajuste. La inflación puede bajar y la tasa de devaluación subir. Otra posibilidad es un aumento de la tasa de inflación y un aumento mayor en la tasa de devaluación. La forma en que se realice este ajuste está en manos del Banco Central.

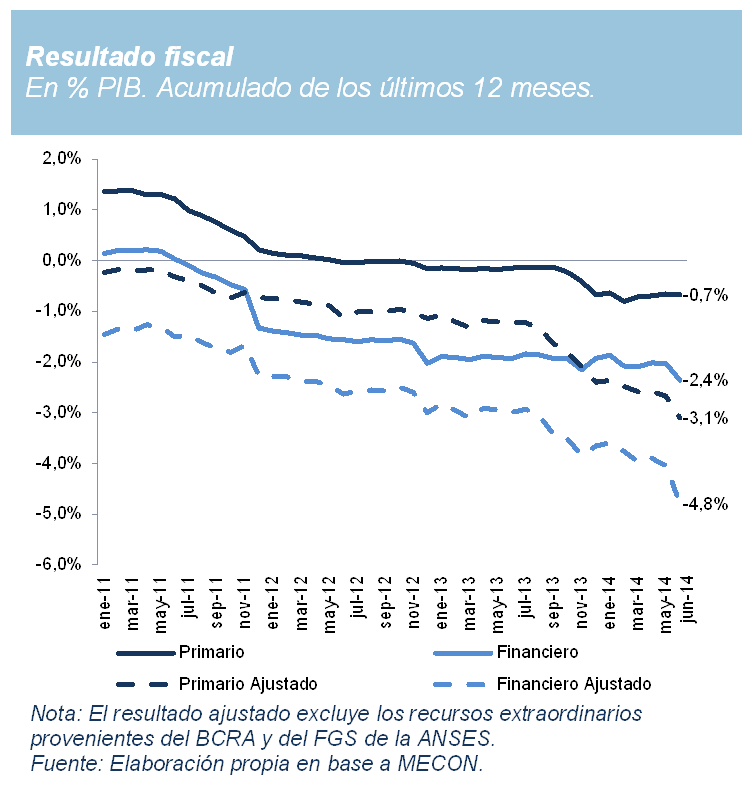

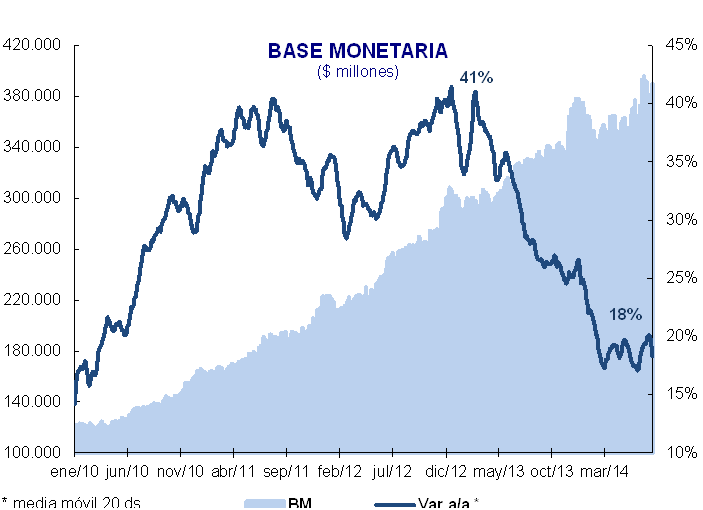

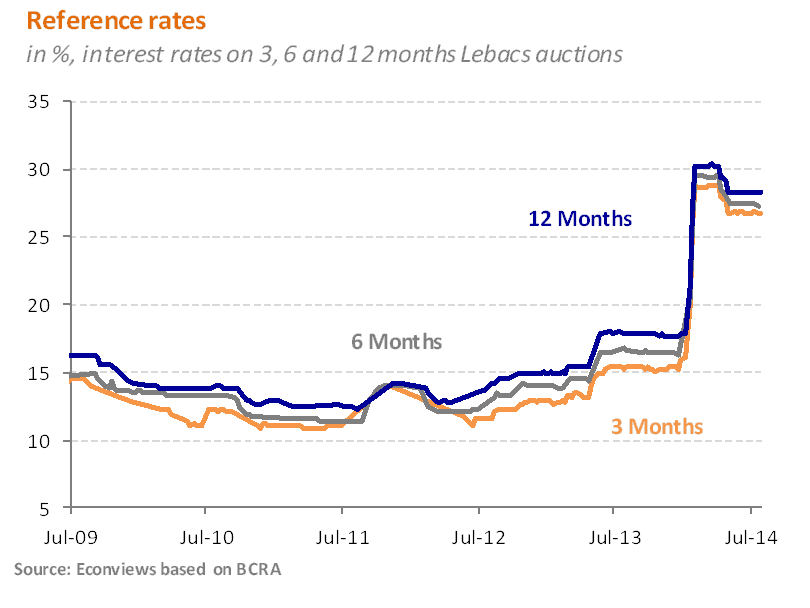

Por el lado nominal la situación es menos clara. El déficit fiscal se aceleró notablemente en los últimos meses (gráfico al pie) y la respuesta del gobierno al default ha sido aumentar más el gasto público. Sin embargo, en lo que va del año el Banco Central exitosamente financió al tesoro con su propia deuda, a tasas reales negativas. (gráficos con tasas de interés y tasas de inflación al pie). [1] Tal es así que la base monetaria viene creciendo a un ritmo de sólo el 20% anual. Mientras el BCRA pueda financiar al tesoro, emitiendo su propia deuda y pasándole los pesos al tesoro, a tasas de interés real negativas el ajuste del tipo del cambio puede producirse con una combinación de mayor devaluación y una caída de la tasa de inflación como durante la recesión de 2008-9. Hay que ver si el BCRA continuará con la política actual o si monetizará una mayor proporción de los déficits generando una explosión inflacionaria[2].

[1] El financiamiento del tesoro a tasas negativas invalida el argumento de la aritmética monetarista desagradable esbozado por Carlos Rodríguez en esta nota en Foco Económico.

[2] Varios analistas predicen una explosión monetaria. Ver, por ejemplo, Miguel Ángel Broda el 17 de agosto en La Nacion.

Si el BC sigue emitiendo deuda, qué chances hay de que nos lleve a una crisis a lo México 95?

Eduardo, si el BCRA sigue emitiendo deuda y el deficit se mantiene alto la situación puede complicarse. Cuando la deuda de corto plazo del BCRA es abultada, siempre existe el riesgo que las tasas nominales suban de golpe y ahí la cosa se complica. Calvo estudió este problema en 1988. http://papers.ssrn.com/sol3/papers.cfm?abstract_id=884694. Si la deuda de corto plazo es alta y la gente demanda tasas de interés nominales altas para refinanciarla, el banco central no tiene mas remedio que emitir para pagar el interés sobre la deuda. Mas que México 95, mi preocupación sería algo análogo al plan Bonex del 28 de diciembre de 1989 (http://es.wikipedia.org/wiki/Plan_Bonex).

Disculpa pero esto me parece un juego de una sola movida, cuando el déficit cuasi fiscal empiece a pesar en las cuentas del BCRA, solo va poder correr para un solo lado monetizar todo, creo que esto ya lo vimos en los ochenta.

Saludos.

Zorba

Zorba, estoy 100% de acuerdo con vos, mirá mi respuesta a Eduardo arriba.

Para justificar una explosión inflacionaria citás a…Broda???!!!

Y encima esa nota, donde hace parecer que una tasa de emisión del 16% anual es algo hiper expansivo, cuando el gráfico de más arriba claramente muestra lo contrario. Poco serio.

Saludos.

Best Seller, mi punto es que mientras el BCRA continue con su política monetaria «contractiva» emitiendo deuda a tasas negativas el escenario de Broda es improbable. Claro está, siempre existe el riesgo mencionado en el comentario anterior.

Sí la Base Monetaria aumentó un 20%, ¿por qué la inflación anual es del 40?

Probablemente el aumento de la tasa de interes haya reducido la demanda de dinero, con el consiguiente salto en el nivel de precios. Algo parecido a lo explicado en esta nota: https://dev.focoeconomico.org/2012/08/05/se-dispara-la-inflacion/