Dos días antes de anunciarse el ansiado y trabajoso acuerdo logrado entre YPF y Chevron para la explotación de recursos no convencionales en una fracción de Vaca Muerta, el gobierno nacional aprobó un decreto por el cual se ofrecen incentivos a la inversión privada en el sector de hidrocarburos. Claramente son elementos íntimamente vinculados entre sí, sobre lo cual hay ya referencias periodísticas abundantes. En todo caso, también es útil interpretar estas decisiones en un contexto más amplio, considerando lo que ello significa respecto de la evolución reciente de la política sectorial.

No caben dudas de que los últimos 15 meses, comenzando con la expropiación del 51% del paquete accionario de YPF en manos de Repsol, han sido sumamente movidos en lo que respecta a la política energética: ante una crisis energética inocultable y creciente desde 2004, con una continua caída en la producción de gas natural y petróleo durante la última década (que explica en buena medida la reversión del balance comercial energético y las restricciones cambiarias y de la cuenta de capital vigentes durante la segunda presidencia de CFK), el gobierno nacional lanzó un nuevo relato épico concluyendo –como siempre– que había que “ir por más”: la culpa del fracaso estrepitoso de su propia política energética desde 2003 fue atribuida a YPF; la solución para la falta de ímpetu inversor del conjunto del sector sería resuelta con una mayor supervisión y dureza por parte de un nuevo planificador central; la declinación de la producción se revertiría rápidamente porque YPF ya no especularía con la obtención de mayores precios por sus hidrocarburos; en definitiva, se iniciaba el camino a la soberanía energética (perdida en años recientes).

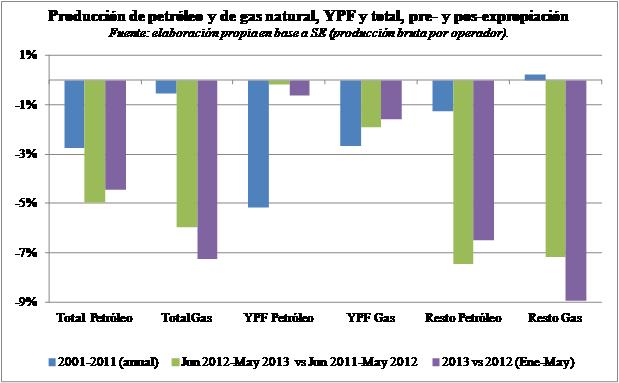

Varios economistas y especialistas sectoriales alertaron sobre la falsedad de este relato, señalando que la crisis energética resultaba de la pésima política sectorial, y que la expropiación de YPF representaba una distracción auto-exculpatoria. Los datos del mercado confirman este diagnóstico. Como se observa en la figura a continuación, luego de haber mostrado una contracción mayor que el resto del mercado en la producción de petróleo y gas entre 2001 y 2011, el desempeño de YPF post-expropiación (tomando los últimos 12 meses hasta mayo, o alternativamente sólo los primeros 5 meses de este año, y comparando con igual período un año atrás) sólo puede congraciarse por haber sufrido una merma en su producción de hidrocarburos menor (o, alternativamente, un mínimo repunte) que la del resto de las empresas del sector en su conjunto, aunque en cualquier caso sin lograr frenar la caída en la producción total de petróleo y gas natural. Por el contrario, los datos de producción de gas natural del resto del sector durante el último año lucen verdaderamente alarmantes, con una caída superior al 6% interanual.

Pero la demostración del fracaso del relato épico, más allá de estos números (seguramente perfectibles corrigiendo eventos extraordinarios, como la menor producción en Cerro Dragón, operado por PAE, durante la segunda mitad de 2012 debido a la toma e incendio de la planta en el mes de junio), está en las propias decisiones de esta semana: como con las reglas vigentes entre 2002 y 2012 no había inversión y producción suficientes, y con los cambios introducidos en 2012 la situación se agravó, el gobierno nacional decidió volver sobre sus pasos e intentar aproximar las reglas vigentes antes del colapso inversor en el sector, esto es, las de la década los 1990s. Ideológicamente un gran fracaso, pero difícilmente un giro real y efectivo, según argumento a continuación.

La expropiación de YPF y el Decreto 1277/12

El 16 de abril de 2012 se anunció el proyecto de expropiación del 51% del paquete accionario de YPF en manos de Repsol, concretado el 4 de mayo por medio de la Ley 26.741, aprobada por una amplia mayoría en el Congreso Nacional. El Decreto 1.277 del 25 de julio, a su vez, reglamentó esta ley, poniéndose allí de manifiesto, de manera explícita, la concepción del gobierno sobre el sector de hidrocarburos: todas las empresas, en cualquier segmentos de la industria, sean administradas o no por el Estado, deberán someterse a una nueva planificación central en materia de inversiones, sujetándose a una regulación de precios en base a costos (“costo-plus”) a ser definida oportunamente y de manera unívoca por el gobierno nacional (más precisamente, por una flamante comisión conducida por el Vice-Ministro de Economía que incluye también al Secretario de Comercio y al Secretario de Energía). Para mayor precisión, fueron derogados los (artículos de los) decretos de 1989 que establecían la libre disponibilidad, la libertad de importación y exportación (sujeta a aprobación previa por la Secretaría de Energía), y la libertad de precios de los hidrocarburos y sus derivados, previéndose además sanciones de distinta gravedad (incluyendo el cese de concesiones y permisos) a las empresas que incumplan sus obligaciones y las instrucciones de dicha comisión.

En tal sentido, el gobierno nacional avanzó en la sanción de una herramienta legal reacia a inducir inversiones y mayor eficiencia por medio de reglas y señales de precios que reconozcan las características competitivas del sector. Así, como es su costumbre, decidió “redoblar la apuesta”, profundizando el modelo energético observado desde 2003: rechazar las señales de precios como mecanismo ordenador de decisiones individuales de oferta y demanda, centralizando la definición de prioridades de abastecimiento independientemente de la capacidad o voluntad de pago de los distintos usos y consumidores alternativos de los diversos combustibles, y deprimiendo los precios domésticos para maximizar el consumo doméstico mientras haya recursos fiscales disponibles con los cuales cubrir las importaciones que el desbalance provocado requiere. Prometiendo además, por medio de este decreto, incidir sobre las inversiones del sector privado al amenazar con fuertes penalidades a quienes arbitrariamente sean considerados no funcionales al logro de un plan nacional de inversiones hidrocarburíferas definido por un improvisado planificador central. La política regulatoria post-2003, de “comando y control”, que hasta entonces fue un plan amorfo o en respuesta a exigencias del corto plazo, quedó presentada como un plan de largo plazo, intentando consagrar una verdadera contra-reforma sectorial.

Las novedades de esta semana

El Decreto 929, del 11 de julio (publicado en el Boletín Oficial el 15/07), crea el “Régimen de Promoción de Inversión para la Explotación de Hidrocarburos”: los proyectos de inversión presentados y aprobados, que signifiquen ingresos de divisas al país por US$ 1.000 millones o más durante dentro de los primeros 5 años de iniciado, tendrán derecho a exportar, libre de aranceles, el 20% de la producción de hidrocarburos desde el quinto año desde su inicio efectivo, disponiendo libremente de las divisas obtenidas (sin necesidad de ingresarlas al país). Se prevé también que en caso de que hubiera restricciones a la exportación para abastecer el mercado interno, los inversores incluidos en el régimen de promoción recibirán por ese porcentaje un precio equivalente al precio de referencia de exportación (sin eventuales aranceles), con prioridad para recibir dólares oficiales a cambio del monto cobrado en pesos. Además, se premia a los inversores que se adhieran al nuevo régimen con el otorgamiento de concesiones por 25 a 35 años, autorizándolos a solicitar a las autoridades de aplicación de la Ley 17.319 (las provincias en el caso de áreas on shore) una nueva licencia o concesión para la exploración y explotación no convencional de hidrocarburos líquidos y gaseosos, indicando a dichas autoridades de la Ley 13.319 cómo deben proceder (por ejemplo, señalando que estos nuevos plazos o extensiones podrán aplicarse a las licencias y concesiones existentes –de explotación convencional– si se demostrara la continuidad geológica de las áreas adyacentes que se soliciten unificar). Por último, la autoridad de aplicación del régimen será la Comisión de Planificación y Coordinación Estratégica del Plan Nacional de Inversiones Hidrocarburíferas creada por el Decreto 1277/12.

Análisis y Opinión

Claramente el Decreto 929/13 –prometiendo cierta flexibilidad para la obtención de una rentabilidad sobre nuevas inversiones de riesgo en el sector– representa un giro o contradicción con la negación de incentivos detrás del Decreto 1277/12. También es cierto que el mismo puede interpretarse como es un traje a medida para el Acuerdo YPF-Chevron.

Pero, si fuera sólo por esto, no habría mucho que criticar: no necesariamente es malo contradecirse con el Decreto 1277/12, y tampoco sería criticable que las condiciones negociadas por YPF (estatal) con Chevron fueran ofrecidas a toda la industria (mucho peor sería que Chevron tuviera un trato preferencial por parte del gobierno nacional). La historia de Chevron, empresa líder a nivel internacional con las vicisitudes propias de una empresa petrolera, tampoco debería ser un problema.

Los problemas relevantes están en otra parte. Por un lado, en materia del Acuerdo YPF-Chevron, a mi juicio los más importantes son que la negociación fue bilateral (con escasas o nulas alternativas para YPF), respecto de la explotación de un activo –Vaca Muerta– que hasta el momento fue confiscado (dado que no se ha pagado, ni reconocido, valor alguno a Repsol), en condiciones antes negadas al inversor expropiado, y sin mayores certezas sobre cuáles serán los estándares ambientales aplicables en la explotación no convencional.

Por otro lado, y más grave aún, hay serios problemas con la nueva política energética expresada por el Decreto 929/13. Lo peor del decreto es que continúa siendo inocuo como giro en la política sectorial, e irrelevante para atraer inversiones que no se hayan negociado por otros motivos (como ocurrió en el caso YPF-Chevron). Ello es así a mi juicio por los siguientes motivos:

a) en primer lugar, nada se dice sobre las reglas económicas aplicables al 80% de producción no exportable: ¿representa esto un aviso o licencia tácita para confiscar las cuasi-rentas –ingresos en exceso de los costos variables– del 80% de la explotación? Si fuera así, también se podrían confiscar las cuasi-rentas del 100% de la inversión (infligiendo pérdidas –vía precios domésticos máximos deprimidos– sobre el 80% de la producción no exportable de tal magnitud que capturen también la rentabilidad del 20% exportable y de libre disponibilidad). ¿Una alternativa poco probable? Actualmente el precio doméstico del petróleo ronda los US$ 70 por barril, no tan lejos del precio internacional (US$ 90 a 100 en los últimos meses), pero no ocurre lo mismo con otros derivados de hidrocarburos donde existen retenciones móviles –ver Resolución MEP 394/2007 para el caso de la gasolina natural y Resolución MEP 127/2008 para el caso del GLP, esta última “melliza sobreviviente” de la famosa y fallida Resolución 125/08 para el campo– con las cuales el Estado ha extraído buena parte de sus cuasi-rentas –el 100% de ellas en el margen;

b) en segundo lugar, presumiblemente habrá restricciones para exportar hidrocarburos en los próximos años (al inicio al menos), y en tal caso, si bien se establece la prioridad para obtener divisas al tipo de cambio oficial, no se asegura al inversor la disponibilidad de las mismas, lo cual obviamente representa un riesgo que reduce su valor esperado (obviando incluso el primer riesgo señalado en el punto a);

c) en tercer lugar, en el caso del gas natural, a diferencia del petróleo, no existe un precio de referencia (o paridad de exportación), por lo cual si no se celebran nuevos contratos de exportación (que deban ser interrumpidos luego ante un faltante doméstico) la Comisión de Planificación podrá definir de manera absolutamente discrecional cuál remuneración se aplicará a dicho 20% exportable; más generalmente, la eventual exportación de gas natural (a los países limítrofes aprovechando gasoductos existentes, o eventualmente por medio del desarrollo de proyectos de exportación de LNG) requiere la celebración de contratos de suministro firme (con cláusulas de compensación del tipo DOP –“deliver or pay”), necesarias para que la parte compradora recupere inversiones específicas propias, de manera tal que la posibilidad cierta de reasignar gas al mercado interno impedirá la celebración de contratos de exportación firme, reduciendo fuertemente sus posibilidades y por ende también la relevancia del incentivo que se pretende ofrecer;

d) en cuarto lugar, la autoridad de aplicación del régimen es la “Comisión de Planificación”, liderada por quien ideó el Decreto 1277/12 y la inútil expropiación del 51% del paquete accionario de YPF, quien ahora debe encarnar (o tolerar) el giro ideológico que representa el Decreto 929/13, lo cual naturalmente atenta contra su credibilidad;

e) finalmente, debe notarse que la discrecionalidad regulatoria se extiende a la negociación de concesiones, con una injerencia llamativa del gobierno nacional sobre las provincias (dueñas de los recursos según la Constitución Nacional), indicándoles cómo deben otorgar y extender permisos y concesiones para la exploración y explotación de recursos no convencionales a los actuales permisionarios y concesionarios en dichas áreas, lo cual podría tener implicancias sobre la validez constitucional de esta norma.

Conclusión

El claro giro detrás del Decreto 929/13, comparado con el Decreto 1277/12, no está motivado en una visión nueva y radicalmente distinta del gobierno nacional hacia el sector de hidrocarburos, sino que ha sido forzado por el obvio fracaso de su política sectorial anterior. Así, se introducen cambios que finalmente, en el contexto de lo que no se cambia, prometen ser ilusorios o poco efectivos. No se comprende que las señales para inducir inversiones de riesgo, genuinas, deben resultar consistentes y creíbles en el tiempo, asegurando derechos y obligaciones transparentes y no maleables ante las recurrentes urgencias fiscales de corto plazo, con una asignación de riesgos entre el sector público y el sector privado que pueda sostenerse por las distintas administraciones que se sucedan. En cambio, se continúa recurriendo a nuevas promesas sobre nuevas inversiones que un día serán viejas, prometiendo implícitamente y de manera involuntaria (a partir de las distintas acciones oficiales cotidianamente observadas) que estas últimas serán confiscadas por medio de regulaciones diversas que alimenten la visión permanente, cortoplacista y oportunista, del gobierno actual.

¿Alguna vez se aceptará que no es posible tratar de manera desigual a la inversión vieja y a la inversión nueva sin resultar no creíble en el camino?

Muy buen artículo Santiago y dejame que te agregue algo que vos bien sabés: en el caso del gas natural, adicional al problema que se podría presentar en caso de que no existiera un precio de referencia (o paridad de exportación), y particularmente debido a interrupciones como consecuencia de un faltante doméstico, aun cuando el precio fuera bajo, siempre implicaría un subsidio que tendremos que financiar con impuestos (fiscales o inflacionario) fundamentalmente aquellos que no consumimos gas natural. Y ojo, no vivo en un barrio marginal. Simplemente vivo en una zona del interior de una provincia (Córdoba) en la que debido a la falta de políticas claras y de tarifas apropiadas, no se han producido expansiones de la red.

Si yo soy un alien al que sólo le muestran tu gráfica, mi conclusión sería que a Galuccio hay que duplicarle el sueldo…

Hay dos grandes diferencias entre YPF y las empresas privadas. 1. Los accionistas de las empresas privadas quieren que ellas maximicen los beneficios, mientras que el accionista principal de YPF quiere maximizar la producción. 2. Uno de los riesgos de invertir para aumentar la producción en el sector privado es la nacionalización o el cambio de reglas que no existe para el accionista de YPF, que es el que las hace.

Gracias Enrique

José, gracias por tu comentario.

El desempeño de YPF según la gráfica, coincido con el alien, no luce tan mal como todo lo demás. Creo igual que Galuccio ya cobra el doble desde el principio, pero en cualquier caso -como se desprende de la nota implícitamente tal vez- Galuccio no es el problema, que centralmente obedece a querer resolver un problema sistémico (de toda la industria) primero por medio de una empresa (YPF), que a duras penas (permitiéndole ahora aumentar precios que antes no podía), y que tiene incentivos extra-empresariales para aumentar la producción cuanto antes aunque sea de manera antieconómica -desde el punto de vista de YPF, no del país o contribuyentes impositivos que pagan importaciones costosísimas-) y luego por medio de promesas de rentabilidad hacia el sector mal formuladas, poco creíbles, etc.

De todas formas, no olvidemos que la figura en la nota es sólo una aproximación inicial o motivación para el análisis posterior de la nota, y no pretende ser un elemento que examine cabalmente el desempeño de YPF y del mercado en su conjunto (para lo cual habría que agregar el análisis de inversiones, corregir estacionalidad o eventos extraordinarios, etc.). En particular, por ejemplo, el desempeño relativamente mejor de YPF en los últimos 12 meses (respecto de los 12 meses previos) también obedece a que en 2011 (entre abril y julio) la empresa había sufrido una fuerte caida en su producción de petróleo.

José, debo volver a agredecerte -con más énfasis- tu comentario…

Acabo de ver que la figura contiene un error en los datos de los primeros 5 meses de los últimos dos años (allí se representaban en realidad los datos del mes de mayo solamente). La figura correcta, que ya envié a Foco Económico, también muestra una caida en la producción de YPF, -0,6% en petróleo y -1,6% en petróleo, considerando el período enero-mayo de los últimos dos años: cae mucho menos que el resto (que están colapsando con caídas superiores al 6% en petróleo y 7% en gas natural), y cae menos que lo que caía YPF en años pasados, pero siguió cayendo post-expropiación.

Saludos,

Santiago: si Vaca Muerta «lives up to its promise» y dentro de 20 años la Argentina exporta la mayor parte del combustible que produce, todo esto será parte del «noise». Pero si ese momento llega: cuál será el impacto macro? Cuál será en ese momento la política correcta? Va de suyo que reglas de juego estables son absolutamente necesarias, pero cuáles serán las mejores reglas de juego para esa Argentina hipotética? Creo haber escuchado a Kiciloff preguntarse retóricamente por qué un país que se auto abastece debe pagar internamente el precio internacional del petróleo. Pregunta para la que quizá Uds los economistas puedan tener una respuesta inmediata, pero que a los que leemos estos blogs de puro curiosos no nos parecen totalmente insensatas…

José, tomando el supuesto que planteas, sin preguntarnos cómo llegamos allí y sólo como seguimos desde entonces, podemos llegar a conclusiones equivocadas: para ser un país exportador de hidrocarburos en 20 años hacen falta antes instituciones y reglas estables, creíbles, y eso implica que sean temporalmente consistentes (entre otras condiciones incluyendo transparencia, consensos, etc., como bien señala hoy Nicolás Gadano más generalmente en el Diario La Nación). Esas reglas no deberían cambiar una vez que se tiene éxito…

Aparecerán desafíos obvios, incluso de la abundancia (como la enfermedad holandesa que dañará la competitividad del resto de los sectores al apreciarse el tipo de cambio por el fuerte ingreso de capitales), y decisiones sobre cómo aplicar la renta obtenida desde entonces, pero la cuestión sobre precios domésticos más baratos que los internacionales no puede tomarse a la ligera o de manera «todo o nada» como se plantea hoy desde el gobierno nacional: si el argumento no tiene límites, se termina por garantizar el fracaso de los proyectos de inversión (salvo que fuéramos Arabia Saudita o Venezuela, o que la inversión fuese pública, pero no creo que sea una perspectiva posible ni interesante), ya que se estaría anticipando que las inversiones hundidas iniciales (que son enormes en los hidrocarburos en general y en particular en las explotaciones no convencionales) no podrán recuperarse económicamente…

Sin dudas que los países productores de hidrocarburos participan de las rentas (con empresas públicas asociadas o simplemente cobrando impuestos), y de manera significativa, y pueden utilizar esos recursos como quieran, incluso fijando precios domésticos menores a los internacionales (esto es, que la paridad de exportación en este caso, que ya sería bastante menor que la paridad de importación que estamos enfrentando ahora), pero todo tiene un costo (uso alternativo) que debe considerarse…

En fin, ojalá tengamos que responder seriamente tu pregunta en 20 años, pero para eso debemos primero llegar allí.

Saludos,

Jose, una respuesta rápida a tu pregunta. Independientemente del autoabastecimiento de petróleo (o cualquier otro bien para el caso) los precios son señales para asignar recursos. Si el precio del petróleo, en este ejemplo, está por debajo del internacional, entonces el consumo doméstico sería mas alto del deseable. Se usaría petróleo para actividades que a precios de mercado perderían plata, es decir no deberían hacerse. Por el otro lado el país se estaría perdiendo la posibilidad de exportar ese petróleo a los precios internacionales. Si llevas el subsidio al máximo y el precio del petróleo se va a cero, la gente demandaría una cantidad inmensa de petróleo y nunca podría haber autoabastecimiento.

De acuerdo Andy. Sobre tu punto 1, el objetivo del accionista principal de YPF (el Estado Nacional) es maximizar la producción tanto por factores políticos (para justificar así la expropiación) como por factores económicos, concretamente, porque el Estado-YPF integrado enfrenta precios muy superiores a las empresas privadas: los precios relevantes del primero son los de importación de combustibles (costo de oportunidad), pero los privados enfrentan precios domésticos deprimidos (particularmente en el gas natural, y pese al nuevo precio -administrado y con riesgos asociados- de 7,5 US$/MMBTU para la «nueva producción» anunciado en Enero de este año).