En colaboración con Juan M. Sanchez

La escasez de crédito al sector productivo argentino no es un tema nuevo para los lectores de este blog. Uno de los artículos que más interés despertaron en los primeros meses de vida de nuestro blog fue la contribución de Paco Buera sobre el tema. En esta entrada nos proponemos discutir algunos datos e ideas relacionados que consideramos interesantes para ampliar la perspectiva en la discusión de esta importante cuestión.

El mes pasado, junto a nuestras familias, compartimos un fin de semana de descanso en las costas de Florida. Sentados en la playa, o mientras hacíamos el obligado asadito, discutimos apasionadamente las posibles causas del subdesarrollo de nuestra querida Argentina. Juan, que ha estudiado bastante las cuestiones vinculadas al desarrollo del sistema financiero y sus implicancias para el crecimiento económico, argumentaba que la falta de desarrollo de este sector es un síntoma importante de los problemas fundamentales que aquejan a la economía Argentina y que reducen su potencial productivo, incluso más allá de las tareas específicas que desempeña el sector financiero.

Ya Paco, en su entrada a este blog, nos había convencido sobre la importancia de estos temas. Paco describía con elocuencia el tipo de ineficiencias que se producen cuando existen restricciones marcadas al crédito en una economía. Una forma de pensar en estas restricciones al crédito es pensar que la actividad de intermediación, como cualquier otra actividad, involucra costos. En particular, el financiamiento de actividades productivas muchas veces requiere delegación en la toma de decisiones y, por ende, una eficiente administración de los flujos de información, especialmente cuando existen costos significativos asociados con adquirirla. Basados en esta lógica, entonces, creemos que es interesante discutir con mayor profundidad la cuestión informativa asociada al financiamiento crediticio y a otras actividades del sistema productivo.

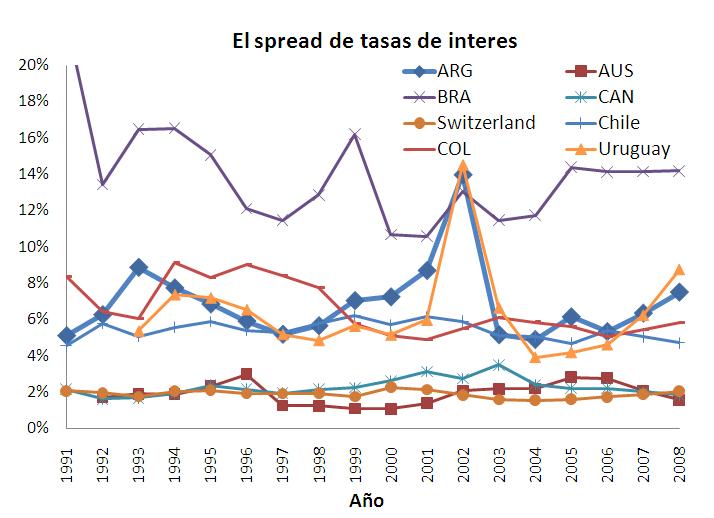

El trabajo “A New Database on Financial Development and Structure” de Beck , Demirguc-Kunt y Levine contiene una base de datos interesante. Entre las muchas variables utilizadas para describir el nivel de desarrollo del sistema financiero de un país se encuentra la variable “net interest margin,” o “interest rate spread,” o, en criollo antiguo, el “diferencial entre la tasa de interés activa y pasiva.” Para simplificar, llamémosla aquí: el spread. En principio, nos parece que mirar el nivel y la evolución de esta variable puede ser bastante interesante. La Figura 1 muestra los datos para un subgrupo de paises y su evolución en los últimos veinte años.

Qué mide esta variable? El spread es (un promedio) de la diferencia entre los intereses cobrados por los prestamos bancarios y los intereses pagados a los depositantes, dividida ésta por el total de activos del sistema bancario. Qué determina el nivel de esta variable? Bueno, múltiples factores, por supuesto. Por ejemplo, el riesgo promedio de los proyectos financiados, o la concentración del sistema bancario (cuanto poder de mercado tienen los bancos) son dos aspectos relevantes. Pero, en gran medida, la variable tiende a reflejar los costos básicos asociados con la intermediación financiera en cada país. De hecho, en una investigación reciente de Juan (junto con Greenwood y Wang, link aquí) se muestra como el spread resulta ser una muy buena aproximación de los costo generales que incurre una economía para solucionar problemas de información en las múltiples relaciones principal/agente que forman parte del normal funcionamiento de la actividad productiva de un país. A continuación, profundizamos un poco más sobre esta idea.

En todas las economías modernas existen, en efecto, muchas instancias posibles de la prototípica relación principal/agente que se encuentra signada por problemas de información. De hecho, tales interacciones se dan tanto en el sistema financiero como también en la habitual organización de múltiples actividades productivas. Piensen, por ejemplo, que Juan y yo compráramos un camión de carga y nos dedicáramos a hacer viajes. Si bien, seguramente no nos iría del todo bien (nos cansamos bastante rápido manejando), está claro que no tendríamos necesidad de monitorear a nadie como parte del negocio. Si después de un tiempo, por ejemplo, decidieramos comprar tres camiones más y contratar a varios camioneros, la cosa cambia. Está claro que, en este caso, podríamos querer monitorear las actividades de los empleados (los camioneros contratados). En otras palabras, la importancia económica del problema principal/agente depende claramente del tamaño de la firma. Los costos de solucionar tal problema, por tanto, determinará la escala óptima para una determinada empresa. Éste es precisamente uno de los mecanismo centrales en este trabajo de Juan y coautores.

Más concretamente, volviendo a nuestro ejemplo, con los nuevos avances tecnológicos, ahora los camiones pueden llevar un GPS que permite controlar la ruta que tomaron los camioneros, cuanto tiempo pararon para descansar, etc. Es de esperar, entonces, que a medida que se adopta esta (relativamente nueva) tecnología, las companías de transporte de carga se vuelvan más grandes, con el monitoreo jugando un papel cada vez más importante en la administración apropiada de incentivos a los empleados (camioneros).

Además de los costos directos de monitorear, un factor determinante de la eficiencia con que se pueden realizar numerosas actividades económicas del tipo que estamos discutiendo, donde las asimetrías informativas juegan un rol preponderante, es la habilidad del principal (en nuesto caso hipotético, Juan y yo, los dueños de los camiones) de actuar en respuesta a la información adquirida. En ésto, claro está, las leyes y regulaciones vigentes (y el cumplimiento de las mismas) son de suma importancia. En forma más general, entonces, el respeto a los derechos de propiedad y la eficiencia del poder judicial, aquí como en tantos otros casos, es esencial para lograr la máxima eficiencia.

Ahora bien, la situación tal vez mas común en la que se produce este tipo de relación principal/agente es en el financiamento de actividades productivas por un banco. El banco suministra los fondos, y el empresario administra dichos fondos y toma las decisiones productivas. En general, el empresario tiene la posibilidad de falsificar, hasta cierto punto, la situación real del negocio cuando interactúa con el banco (al momento de repagar el crédito, o renovar el financiamiento, por ejemplo). Reconociendo ésto, el banco muchas veces buscará monitorear las actividades del empresario. El spread de la Figura 1 capta, en gran medida, tal costo de monitoreo que es seguramente similar al que enfrentan otros agentes económicos con relaciones informativas parecidas en la economía.

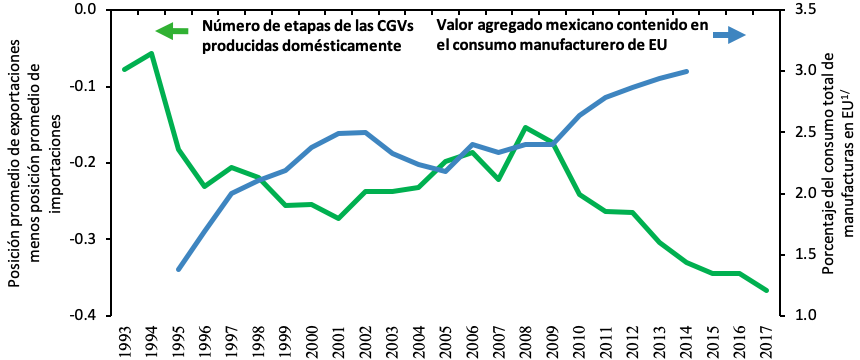

Ahora, tal vez, puede resultar más claro porque pensamos que el spread bancario es un buen candidato para aproximar los costos de solucionar problemas de principal/agente en la economía en general. Efectivamente, esta idea básica se explota en alguna medida en el trabajo más reciente de Greenwood, Sanchez y Wang que mencionamos arriba, donde se utiliza un modelo macro cuantitativo para mostrar que el spread promedio, en efecto, representa una buena aproximación de los costo generales de monitoreo en la financiación de actividades productivas. En particular, el modelo reproduce exitosamente la relación que se encuentra en los datos entre el spread y el tamaño promedio de las firmas en una muestra de países, y, quizás lo que es aún más importante, la relación entre el spread y la razón capital/producto (que es indicativo del nivel de ingreso per capita de largo plazo de una economía). Vean ustedes, por ejemplo, la fuerte correlación negativa entre ingreso per capita y spread que revelan los datos de la Figura 2.

Como vemos en las Figuras 1 y 2, el spread en la Argentina es bastante alto (relativo a otros países). Seguramente ésto repercute en la organización industrial de la actividad económica y reduce la eficiencia productiva en nuestro país, como se discutió en esta entrada. Tanto aquí como en la discusión de Paco sobre el tema (especialmente en su último párrafo) se sugieren posibles factores que dificultan el financiamiento por terceros de actividades productivas. En nuestro caso, tales factores tienden a reflejarse en el spread de tasas de interés que medimos en las figuras y que, hasta una cierta medida, pueden aproximar los costos más generales asociados con la posibilidad de delegar tareas eficientemente en el normal devenir de la actividad productiva. Qué bueno parecería, entonces, que pudiéramos los argentinos seguir los pasos de Australia (por ejemplo) en estas cuestiones.

Tudo bem, le ganamos a Brasil… 🙂

Sorprende que al hablar de diferencias en los spreads entre emergentes y avanzados no digan nada de la importancia en el nivel de encaje promedio entre ambos grupos de países.

eefs.euGracias por el comentario. Sin duda las regulaciones entran entre los posibles determinantes del spread. Sin embargo, parecería que las ineficiencias explican gran parte del spread en los datos. En la tabla 1A de este paper se presenta un resumen de las razones que parecen explicar el spread en distintos países de latinoamerica. Ineficiencias aparecen en muchos de ellos.

http://www.eefs.eu/conf/Athens/Papers/611.pdf

Igual, es un tema interesante para seguir estudiando. Por ejemplo, lo que mencionas: patrones distintos para distintos grupos de países.

Gracias Huberto & Juan. Muy interesante. La Figura 2 es muy ilustrativa. Respecto a la interpretación, tengo dos preguntas. Una interpretación posible es la que dan ustedes, y que en la medida que tenga una raíz institucional me parece que comparto plenamente. Ahora bien, ¿hay además alguna relación tecnológica que ustedes vean por detrás de esta correlación? Esto es, ¿creen que en países más pobres, los problemas de principal/agente son más difíciles de monitorear por razones que no sean legales o de costos de transacción?

Por otro lado, imagino que suponen que el mercado de crédito es competitivo. Pero, no hay acaso evidencia que en un mismo país, este spread varia por regiones, siendo más alto en lugares más pobres, pero también donde hay menos competencia en la oferta de crédito? ¿Creen que un fenómeno como este podría explicar algo de lo que vemos en la Figura 2?

economist.comSebastian, gracias por el comentario.

Yo creo que las dos cuestiones, institucionales y puramente tecnologicas tienen que ver. En el articulo mencionamos los GPS, pero hay muchos ejemplos similares. Hay un articulo de «the economist» titulado «Machines that can see» que hablan de nuevas tecnologias para monitorear (http://www.economist.com/node/13174409). A mi me gusta usar estas maquinas para explicar cambios en el tiempo, mas que entre paises. Porque para pensarlo entre paises habria que entender porque los bancos extranjeros o la empresas extranjeras en general no usan esas tecnologias en los paises menos desarrollados.

La cuestion institucional es clara entre paises. En el contrato, ademas del costo monitorear para detectar que te estan «robando», hay que tener el cuenta el costo para implementar un castigo para el individuo que estaba «robando.» Y eso tiene que pasar por la justicia.

La competencia afecta el spread, como vos decis. En el paper que mencionamos re hicimos el mismo ejercicio que hicimos con el spread con una variable mas directa del costo bancario, que se llama overhead costs, y los resultados son similares. Otra cuestion respecto a la competencia es que no estoy seguro que este relacionada al nivel de desarrollo, quizas si.