El 2018 marcó un importante hito para la reactivación de la inversión minera en el país, con el inicio de construcción de Quellaveco (Anglo American), Mina Justa (Minsur) y la ampliación de Toromocho (Chinalco). A ello hay que sumar la conclusión de los trabajos de ampliación de Toquepala (Southern Copper) y Marcona (Shougang). Según el Ministerio de Energía y Minas, las inversiones en el sector crecieron 27% en enero-octubre del 2018, respecto del mismo período del 2017, llegando a los US$ 3,700 millones, con lo que habría cerrado con el mayor monto de los últimos tres años.

Las perspectivas para el 2019 son igualmente favorables, con otros US$ 6,000 millones asociados a la construcción de los proyectos ya mencionados, cifra que podría superarse con Tía María (Southern Copper). Solo las obras de Quellaveco añadirán 0.4% al crecimiento del PBI. El repunte de la inversión también se explicaría por la puesta en marcha de otros proyectos de menor envergadura, como Corani (Bear Creek), la optimización de Lagunas Norte (Barrick) y la integración de Coroccohuayco (Glencore). Así, el sector minero se consolidará como el principal aportante al crecimiento de la inversión privada en el país (casi la mitad del total).

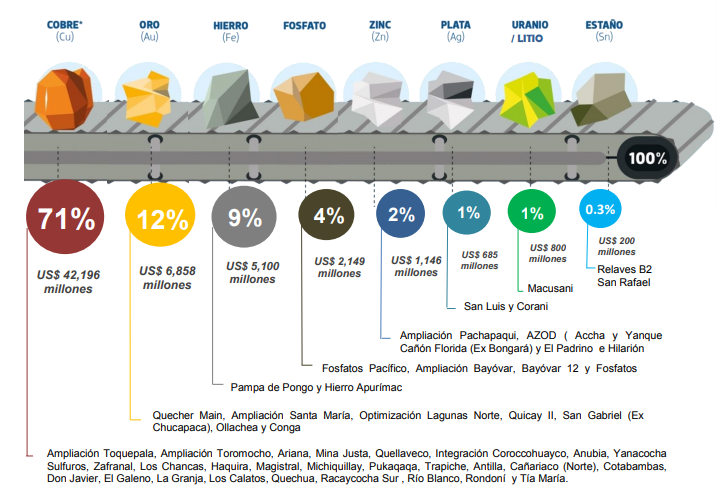

En ese contexto cabe recordar que el Perú cuenta con un gran potencial de desarrollo minero basado en su riqueza y diversidad geológica. La cartera de proyectos existentes involucra US$ 59,134 millones y considera 48 iniciativas (la mitad de ellas cupríferas) ubicadas en 17 regiones del país. A esto hay que añadir que, de realizarse trabajos adicionales de exploración, es altamente probable que se pueda incorporar nuevas iniciativas a la lista antes indicada.

Cartera de proyectos mineros, según principal mineral a extraer

Fuente: Ministerio de Energía y Minas

De estos proyectos, siete iniciaron su construcción el año 2018, y se espera que por lo menos cinco adicionales lo hagan en el 2019. Entre el 2020 y 2021 podrían ponerse en marcha otros 10 proyectos (actualmente con estudios avanzados). Esto permitiría que lleguemos al bicentenario con una tercera parte de la cartera encaminada. El pico de la inversión proyectada se alcanzaría en el 2020, con flujos cercanos a los US$ 7 mil millones (monto menor al máximo de US$ 9 mil millones registrado en el 2013).

Para el largo plazo quedarían un remanente de 30 proyectos identificados y aquellos otros que puedan surgir de las inversiones de exploración, ampliaciones e innovación de las operaciones existentes. Entre este último grupo incluiría el hallazgo de litio en Puno (Macusani Yellowcake), con depósitos que, de confirmarse, podrían convertirnos en uno de los principales productores mundiales de ese mineral.

Tendencias del mercado

El desempeño favorable del sector se da a pesar de la volatilidad en los precios de los minerales, que la segunda mitad del 2018 desandaron lo avanzado durante el primer semestre, cerrando con importantes contracciones. En el caso del cobre, los conflictos comerciales entre EEUU y China (responsable de la mitad del consumo mundial), y la desaceleración del crecimiento global han venido generando una presión bajista (15% de caída) que contrasta con los sólidos fundamentos de los que goza el metal rojo en el largo plazo.

Abona en sentido positivo la aceleración de la demanda esperada como resultado de la electrificación energética, y más específicamente del crecimiento en la circulación de vehículos eléctricos (su fabricación requiere 4 veces más cobre que la de sus pares de combustión interna). DBS Bank proyecta una expansión anual del 19% en el consumo global de cobre por este concepto -impulsado sobre todo por la venta de VE en China- hasta llegar a los 2 millones de toneladas en el 2030.

Como ha documentado recientemente el Banco Mundial, la transición hacia un mundo bajo en carbono es intensiva en el uso de metales, no solamente para la fabricación de celdas fotovoltaicas, sino también para las turbinas de generación eólica, baterías de almacenamiento y redes de transmisión inteligentes. El cumplimiento de los compromisos para combatir el cambio climático derivados del Acuerdo de París estará aparejado de un gran despliegue en el uso de esas nuevas tecnologías y en consecuencia resultará en un importante incremento en la demanda minera asociada. A manera de ejemplo, en el caso de la generación por viento, una turbina de 3 MW insume casi 4 TM de cobre, además de zinc y molibdeno.

Otro dinamizador de la demanda será el crecimiento de las economías emergentes de mayor población, donde el consumo de cobre per cápita sigue siendo relativamente bajo. Por ejemplo, en el 2017 India tuvo un consumo que apenas llegaba a los 0.4 kg, contra los poco más de 8 kg per cápita de China, para no referirnos a otros países industrializados que alcanzaron picos de consumo en diferentes momentos de su trayectoria de desarrollo. La anomalía en el consumo chino se explica en buena medida por el alto peso relativo de la inversión en la demanda interna (44% del PBI).

Por el lado de la oferta, distintos informes dan cuenta del deterioro en las leyes de buena parte de las minas de cobre existentes que ya alcanzaron su madurez, con producciones que se encuentran en la fase de declive y mayores costos en la extracción de recursos. Tampoco ayuda el bajo número de nuevos proyectos de envergadura con compromisos de inversión en firme. Así, apenas 4 de las 20 principales minas en producción en el mundo iniciaron sus operaciones este siglo. Todo esto configura un escenario de fuerte presión alcista sobre los precios del cobre a partir del 2023, consecuencia del repunte en la demanda y restricciones en la incorporación de nuevas operaciones.

Tramitocracia y conflictividad

En la anterior entrega a este portal recalqué que para llevar a buen puerto el desarrollo minero peruano, hace falta atajar dos grandes retos: la reducción de la conflictividad y la simplificación administrativa. Respecto del primero de los desafíos, según una reciente encuesta del BCRP, la conflictividad social es el principal factor responsable de las demoras en la ejecución de los proyectos (21% de los ejecutivos mineros encuestados).

Este último fenómeno guarda estrecha relación con la frustración y el justo reclamo ante la ausencia del Estado y la falta de acceso a servicios públicos básicos. La población está al tanto de las importantes transferencias de recursos producto del canon (más de S/ 40 mil millones en la última década), pero no siente que esos beneficios se traduzcan en mejoras tangibles en sus condiciones de vida, situación que genera un clima enorme frustración, conflicto y polarización.

Se vienen discutiendo en el Congreso y el Ejecutivo distintas iniciativas que apuntan a una reformulación del canon minero, con el propósito de acercar más sus beneficios a las comunidades y poblaciones en las zonas más cercanas a las operaciones mineras, y asegurar que los recursos sean eficazmente invertidos en el cierre de las importantes brechas sociales que todavía arrastran esas regiones.

Las dilaciones de plazos generadas por la proliferación de trámites, procedimientos, permisos y autorizaciones, constituyen otro de los grandes cuellos de botella que limitan el desarrollo del sector (considerado como el principal escollo por 19% de los encuestados en la misma encuesta del BCRP). Felizmente, en este último frente, el gobierno ha tomado la iniciativa para implementar distintas medidas de simplificación administrativa a través de la mesa ejecutiva minero-energética que viene liderando el Ministerio de Economía y Finanzas, y que ya ha resultado en la implementación de medidas puntuales de racionalización administrativa.