Tal como lo expresó Standard & Poors al ratificar la calificación BBB para Colombia el pasado 18 de enero, la reforma tributaria aprobada en diciembre refleja el compromiso que tradicionalmente han mostrado el Gobierno y el Congreso para garantizar la sostenibilidad de las finanzas públicas, aunque sea a costa de decisiones que afectan de manera grave su popularidad. El coraje de las autoridades resulta particularmente destacable por cuanto el trámite y aprobación de la reforma coincidió con una muy difícil negociación de paz encaminada a terminar con el conflicto de más de cincuenta años con las FARC, negociación que paradójicamente ha resultado costosa para el Gobierno en términos de apoyo popular.

La Ley 1819 de 2016, sin embargo, estuvo lejos de constituir la reforma estructural que hubiera sido deseable y de lo que recomendó la Comisión asesora conformada desde comienzos de 2015 para ese propósito[1]. Ciertamente simplificó el estatuto tributario e hizo otros aportes estructurales positivos, pero mantuvo muchas de las falencias de dicho estatuto, que lo hacen poco equitativo, de baja progresividad en términos de distribución del ingreso y poco amigable con la eficiencia económica. Además, su impacto sobre el recaudo es considerablemente menor al que se habría generado con la reforma planteada por la Comisión. Ello obligará a políticas de gasto público muy restrictivas que, ante la rigidez de otros rubros, se reflejarán en niveles de inversión inferiores a lo deseable y en la necesidad de reducir transferencias de recursos que son importantes en la lucha contra la pobreza, todo lo cual se hace particularmente inconveniente en la etapa de postconflicto que se inicia. Más importante aún, los ingresos tributarios se verán erosionados de manera grave desde 2019, implicando que no se pueda descartar la necesidad de una nueva reforma antes de ese año y que se mantenga un grado importante de incertidumbre sobre la sostenibilidad de la nueva estructura de impuestos.

De acuerdo con la actualización del Plan Financiero presentado a mediados de enero por el Ministerio de Hacienda, el aumento previsible en el recaudo generado por la reforma es de menos de un punto porcentual del PIB para 2017 y surge fundamentalmente del incremento en la tarifa general del IVA del 16 al 19%. Con esto apenas se logra compensar de manera parcial la dramática caída en la renta petroleras que recibe el gobierno, del orden de dos puntos del PIB si se compara con el promedio de los primeros cuatro años de esta década. La principal diferencia con lo que había propuesto la Comisión en este frente reside en que muchos productos y servicios seguirán tratándose como excluidos o exentos de IVA. La Comisión proponía llevar la tarifa correspondiente de 0% a 5%, lo cual por sí solo habría generado un recaudo adicional de cerca de medio punto del PIB, sin contar el beneficio que conlleva la eliminación de exenciones en términos de facilitar el control a la evasión. Debe recordarse que esas exenciones constituyen la principal explicación de que la eficiencia en el recaudo del IVA en Colombia sea considerablemente más baja que en el promedio de América Latina y en los países de la OCDE. Ciertamente no era fácil desde el punto de vista político eliminar tratamientos especiales a productos y servicios que hacen parte de la canasta familiar. Pero no haberlo hecho puede tener mayores costos si obliga a restringir programas de política pública que benefician a los segmentos más pobres de la población colombiana.

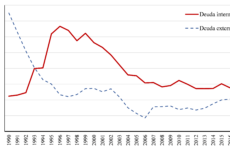

Por su parte, la gran incertidumbre sobre el mediano plazo surge de estimaciones preliminares que sugieren una reducción importante en el recaudo de tributos directos a partir de 2019. Cabe señalar que la Comisión proponía cambios estructurales importantes en materia de impuestos de renta que, aunque no generaban un mayor recaudo frente al nivel actual, sí garantizaban su estabilización en el mediano plazo. En particular, las recomendaciones de la Comisión estaban encaminadas a reducir las tarifas aplicables para las empresas, con el propósito de fortalecer la competitividad de las mismas, pero acompañando esa reducción con la eliminación de costosos beneficios existentes para algunos sectores y actividades empresariales, y por una mayor tributación de las personas naturales, tanto sobre ingresos laborales como sobre ingresos de capital.

La reforma, sin embargo, aprobó una reducción diferida en la tributación de las empresas, para las cuales se mantienen sobretasas sobre las utilidades que obtengan en 2017 y 2018, sin introducir de manera clara las fuentes de financiamiento que las reemplacen a partir de 2019.

Es cierto que se introdujo el impuesto a los dividendos, que se había eliminado en Colombia desde mediados de la década de los años ochenta del siglo pasado, dejando a las personas naturales de altos ingresos con tasas de tributación atípicamente bajas en términos comparativos con lo que sucede en el resto del mundo. Sin embargo, en la forma como se introdujeron, los impuestos a los dividendos serán muy fáciles de eludir, especialmente para los beneficiarios de más altos ingresos, quienes pueden canalizarlos a través de otras sociedades. La progresividad de la reforma en este aspecto quedó por lo tanto seriamente limitada y el recaudo correspondiente será marginal.

La reforma aprobada se quedó corta también en limitar los beneficios tributarios de los asalariados de altos ingresos y en bajar el umbral a partir del cual se tributa, el cual es particularmente alto en términos relativos al salario promedio con respecto a lo que sucede en otros países de la región y en las economías más avanzadas. Tampoco se acogió la propuesta de gravar las pensiones altas pese a que el pago de pensiones en Colombia no solo constituye uno de los rubros más importantes del gasto público (equivale a más de una cuarta parte del recaudo tributario del gobierno nacional), sino que es un gasto fuertemente regresivo, que llega ante todo a los estratos más altos y deja sin cobertura, en cambio, al 77% de la población adulta mayor.

Las fallas de la reforma en limitar los beneficios para personas de altos ingresos también se extendieron a su timidez en la eliminación de tratamientos especiales dentro de las propias empresas. En el caso de las zonas francas, por ejemplo, los beneficios se ampliaron. En efecto, el aumento de cinco puntos porcentuales que se hizo en la tarifa de impuesto de renta de las empresas allí ubicadas -de 15% a 20%-, no fue suficiente para compensar la eliminación que se hizo simultáneamente en los impuestos sobre la nómina, cuyo costo fiscal equivale en promedio a 7 puntos porcentuales del impuesto de renta. Los beneficios tributarios se mantuvieron también en casos como el de los constructores de Vivienda de Interés Prioritario y Vivienda de Interés Social, lo cual a primera vista puede parecer consistente con prioridades de política del gobierno, pero en la práctica se convierte en un mecanismo que dificulta enormemente el control de la evasión de los constructores por parte de la autoridad tributaria.

Otro grupo de recomendaciones sobre el cual la reforma se quedó corta se refiere a la necesidad de resolver las falencias institucionales de la DIAN y a reducir su atraso tecnológico, debilidades que fueron ampliamente documentadas en el informe de la Comisión tributaria. Ciertamente hubo avances en temas que facilitarán el control de la evasión, entre los que se destacan la penalización de algunas conductas, la introducción del esquema simplificado del monotributo para microempresas y, ante todo, la introducción de restricciones para la imputación de costos con pagos en efectivo, que no puedan ser rastreados a través del sistema financiero. Sin embargo, el control efectivo de la evasión requeriría de ajustes institucionales mucho más radicales que todavía están por verse.

En resumen, la reforma tributaria aprobada constituye un avance indispensable para la economía colombiana, en ausencia del cual hoy estaríamos enfrentándonos a una crisis fiscal de dimensiones importantes. Pero desafortunadamente estuvo lejos del cambio estructural que se hubiera requerido para dejarnos con la tranquilidad de no pensar en reformas adicionales en un buen número de años.

[1] Comisión de expertos para la Equidad y la Competitividad Tributaria, “Informe Final presentado al Ministro de Hacienda y Crédito Público, Bogotá, diciembre de 2015, Publicado por Fedesarrollo, 2016.

[…] consultar el artículo completo haga clic aquí o también puede descargarlo en versión .PDF haciendo clic […]