Arturo Galindo y Marcela Meléndez

Muchos economistas han estudiado la relación entre los impuestos de renta corporativos, la inversión y el crecimiento, y han encontrado evidencia que sugiere que a través de su impacto sobre el costo de uso del capital, los impuestos pueden tener efectos adversos sobre la actividad económica. Este resultado es robusto a diferentes técnicas de estimación, pero hay menos consenso acerca de su magnitud.

Los impuestos sobre el ingreso de las firmas pueden ser particularmente dañinos en economías donde enfrentan restricciones de liquidez. Por definición, para una firma restringida, el retorno sobre la inversión marginal es más alto que la tasa de interés real después de impuestos. Mediante la reducción de la tasa del impuesto de renta corporativo se aumenta el retorno a la inversión y se permite a las empresas utilizar una mayor proporción de sus recursos internos para invertir, aumentando los incentivos a hacerlo. Mientras más dependiente sea la empresa de sus fondos internos, mayor el impacto esperado de una reducción del impuesto de renta corporativo sobre la inversión.

Las exenciones al código tributario suelen justificarse como un mecanismo correctivo para reducir las imperfecciones de los mercados. Una exención tributaria podría ser beneficiosa, por ejemplo, de hacer la estructura tributaria más pareja, o de promover (desincentivar) la producción de bienes con externalidades positivas (negativas). De forma similar, en industrias que dependen críticamente de learning-by-doing, un argumento de industria naciente sugeriría que las exenciones tributarias, o las políticas proteccionistas más en general, podrían tener implicaciones positivas de largo plazo para la productividad.

En el pasado, el gobierno colombiano ha defendido el uso de instrumentos tributarios como herramienta para el desarrollo de sectores específicos o para promover la igualdad social y entre regiones. El sistema tributario colombiano ha estado históricamente plagado de incentivos tributarios a sectores particulares que, con los aranceles, han sido los instrumentos de política más importantes usados por el gobierno para estimular el crecimiento productivo. En 2004 el Consejo Nacional de Política Económica y Social (CONPES) calculó que las exenciones al impuesto a la renta concedidos a sectores o actividades específicas fueron ese año del orden de 1.41% del PIB (1,520 millones de dólares) . La legislación que daba origen a este valor está aún vigente.

A esas exenciones se sumaron en los últimos ocho años otras dos políticas tendientes a reducir la carga impositiva del sector empresarial: una política que permitía deducir parcialmente del impuesto de renta a la inversión en activos fijos productivos (sobre la que vamos a hablar en más detalle en este post) y la política de zonas francas.

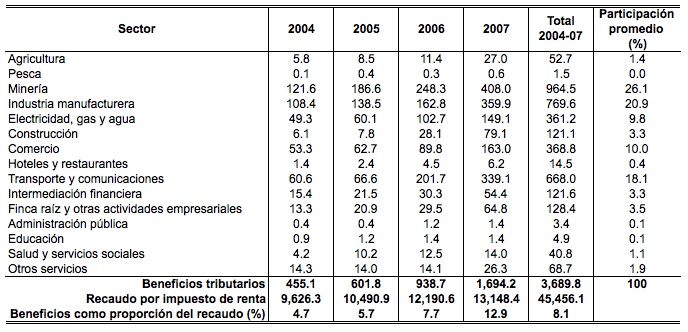

Por cuenta de la primera de estas políticas el sector empresarial dejó de pagar aproximadamente 1,694 millones de dólares en 2007 por concepto de impuesto de renta, un valor que ha venido creciendo desde 2004 tanto en términos absolutos como en proporción del recaudo tributario. En el caso del sector manufacturero, por ejemplo, los beneficios tributarios representaron 24% del valor del impuesto de renta pagado en 2004, y 39% del impuesto de renta pagado en 2007, comparables con 15% en 2003, antes de que entrara en vigencia la medida. Como era de esperar, adicionalmente, a pesar del carácter transversal de la medida, los beneficios tributarios se concentraron en los sectores más intensivos en capital.

Con respecto a la segunda, en 2007 el gobierno convirtió las antiguas zonas francas de exportación en zonas de libre comercio con fines generales, en las que las empresas pueden importar bienes de capital libres de impuestos y acceder a un impuesto de renta corporativo reducido al 15% (menos de la mitad del impuesto pleno de 33%). Estos privilegios fueron extendidos a una gran variedad de zonas permanentes o temporales, incluyendo puertos, zonas mineras y proyectos individuales localizados en cualquier parte, en tanto pasaran de unos umbrales de inversión o niveles de empleo. En la práctica, el nuevo régimen de zonas francas es esencialmente un mecanismo para conceder incentivos de impuestos a empresas grandes en una manera más o menos discrecional.

La evidencia muestra que el costo fiscal de las exenciones es con frecuencia mayor que los beneficios directos que generan. Empíricamente, sin embargo, es difícil cuantificar el nivel de transferencia de rentas, porque las presiones de lobby tienden a jugar un rol importante en el diseño de las exenciones tributarias y eso se suma a las consideraciones de eficiencia y bienestar.

Usando datos microeconómicos del sector manufacturero colombiano, realizamos una evaluación formal del efecto de la deducción al impuesto de renta corporativo por inversión en activos fijos productivos (la primera política mencionada arriba) sobre la inversión.

En Latinoamérica varios países han implementado estímulos tributarios para promover la inversión y el crecimiento económico en el largo plazo. Chile y México, entre otros, están entre los países que han adoptado explícitamente políticas en esta dirección. En Colombia, se introdujo una política de este tipo a través de la Ley 863 de 2003, mediante la cual se autorizó a las empresas a deducir 30% de la inversión que realizaran en activos fijos productivos de su base gravable durante 2004-2007. Posteriormente, la Ley 1111 de 2006 hizo esta deducción permanente. La Tabla 1 muestra el valor de los beneficios tributarios otorgados al sector empresarial por cuenta de esta medida hasta 2007, por sector de actividad.

Tabla 1: Valor de los beneficios tributarios (en millones de dólares)

Después de la introducción de esta política, la inversión privada se disparó. Su tasa de crecimiento real, que en promedio alcanzó el 8% anual durante la primera mitad de la década, aumentó a un promedio de 16% entre 2004 y 2007. Muchos analistas atribuyeron a esta medida una proporción importante de la explicación de este boom de la inversión privada.

Nosotros exploramos la efectividad de la medida introducida por la Ley 863 de 2003 para estimular la inversión privada en Colombia, usando la base datos de la Encuesta Anual Manufacturera (EAM) para el período 1997 a 2007, en combinación con información de la Dirección de Impuestos y Aduanas Nacionales (DIAN) a nivel de sector CIIU a 4 dígitos, que permite identificar a este nivel los sectores de actividad que reclamaron el beneficio tributario entre 2004 y 2007. La base de datos de la EAM es un censo de las firmas manufactureras de más de 10 trabajadores, y tiene forma de panel, de modo que es posible seguir a cada firma a través del tiempo y controlar en las estimaciones por las particularidades de las firmas que no cambian en el tiempo (sus “efectos fijos”).

En nuestras estimaciones usamos alternativamente tres medidas del beneficios tributario: (1) la diferencia entre la tasa impositiva efectivamente pagada en promedio por las firmas pertenecientes a cada sector y la tasa de impuesto que habrían pagado en ausencia de esta deducción; (2) una medida del ahorro promedio al que dio lugar la deducción (como proporción del valor de la producción); y (3) una variable indicativa igual a 1 cuando en la base de la DIAN se reporta uso del beneficio en el sector en el año.

Los resultados de nuestras estimaciones indican que el comportamiento de la inversión durante el período que analizamos estuvo fundamentalmente explicado por los desarrollos macroeconómicos, probablemente por el boom de flujos de capitales durante este período, y/o por la mejoría en las condiciones de violencia producto de los esfuerzos de la política de seguridad nacional, y no por la política tributaria. La relación positiva entre la medida de beneficio tributario y la inversión de la firma desaparece cuando se incluyen dummies de año en la estimación y este resultado es robusto a cambios en la especificación del modelo empírico, a diferentes grupos de control, y a diferentes técnicas econométricas.

Una posible explicación de este resultado es que la reducción de la tasa efectiva del impuesto generada por la exención tributaria no fue lo suficientemente grande para afectar de manera significativa la inversión. Otra razón posible es que los empresarios pensaron que la reducción a la tasa impositiva producto de la política, no representaba una reducción del costo de uso del capital en el largo plazo, en la medida en que la mayor inversión daría lugar a pagos más altos de impuestos en el futuro, una vez sus beneficios se materializaran. Una tercera explicación posible es que al concentrarse en la inversión de las firmas establecidas, nuestras estimaciones no consideraron el impacto que el estímulo tributario pudo tener sobre la entrada de nuevas firmas. Si esto es así, el impacto de la exención podría estar siendo subestimado. Finalmente, otra posibilidad es que las firmas destinaran el flujo de caja liberado a financiar capital de trabajo manteniendo inalterados sus planes de inversión. Las estimaciones tampoco consideran este impacto potencial de la medida.

Como el análisis empírico sugiere que la política de reducción tributaria implementada en Colombia desde 2003 no contribuyó a promover la inversión, y que el boom de la inversión entre 2004 y 2007 más bien es explicado por factores del país o la región, la conclusión de nuestro ejercicio es que el costo fiscal de esta política no sería compensado por la generación de ingresos futuros producidos por las nuevas inversiones que debía promover.

Como dato curioso, y muestra del potencial impacto que la investigación económica puede tener sobre las decisiones de política, los resultados del estudio que reseñamos, motivaron un debate que culminó con la eliminación de esta exención en enero de 2011.

Nota: Arturo Galindo está asociado con el Banco Interamericano de Desarrollo pero su opinión no compromete a esta entidad.

Referencias

Galindo A. y Meléndez M. (2010). “Corporate tax stimulus and investment in Colombia”. IDB Working Paper Series No. BID-WP-173, April, 2010.

«Mediante la reducción de la tasa del impuesto de renta corporativo se aumenta el retorno a la inversión y se permite a las empresas utilizar una mayor proporción de sus recursos internos para invertir, aumentando los incentivos a hacerlo. »

Perdón, pero no veo cómo la sola disponibilidad de recursos internos incrementa los incentivos a invertir.

Sólo se leyó el primer parrafo?… Por favor lea el artículo completo (que es muy interesante) antes de comentar.

Santiago, nuestros resultados confirman justamente lo que tu piensas.

Santiago, la disponibilidad de recursos internos en sí misma no necesariamente es un incentivo a invertir. Hay una literatura amplia sobre este tema, que sugiere que en presencia de restricciones crediticias, las firmas que tienen alternativas rentables de inversión, solo pueden invertir si cuentan con tales recursos. Por eso, es que en el trabajo hacemos énfasis en identificar firmas con restricciones y formas con menores restricciones financieras. La idea es que las primeras podrían ver afectadas sus decisiones de inversión, al contar con los recursos adicionales asociados con el incentivo tributario.

Muy bueno!

Excelente post!! Muchas gracias!

Bueno el artículo. Tienen referencias para todo el periodo de vigencia de la ley?. Lo agradecería.