Por David Perez-Reyna

Hasta 1991 Colombia era un país muy centralizado con un Estado que proveía pocos servicios. Uno de los cambios más importantes de la Constitución de 1991 fue empezar un proceso de descentralización. Esto implicó aumentos en transferencias del gobierno nacional central a los gobiernos locales, pero también trajo consigo mayor responsabilidad para estos últimos gobiernos. No obstante, las nuevas responsabilidades han causado el uso de impuestos que afectan la productividad de las regiones, e impiden que tengan un buen desempeño económico.

El arreglo institucional establecido en 1991 se basó en transferir más recursos a los gobiernos locales, con el compromiso de que dichos gobiernos adquirieran la responsabilidad de cubrir ciertos gastos. El gobierno central garantizó cubrir ciertas necesidades sociales por medio de transferencias atadas a rubros específicos a través del Sistema General de Participaciones, y garantizó un crecimiento de dichas transferencias con el fin de que los gobiernos locales pudieran planear mejor. Además, los gobiernos locales pueden recaudar impuestos para gastos adicionales.

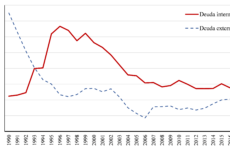

En la década de los noventa el nuevo arreglo fiscal no fue exitoso. Una explicación para esto es riesgo moral: los gobiernos locales sabían que podían contar con el gobierno central para responder por sus obligaciones. Por tal razón, el gobierno nacional estableció reglas fiscales a gobiernos locales de manera que se limitara el crecimiento de su endeudamiento. Este objetivo en general se logró (Ayala-García et al, 2022). De hecho, Carreri y Martínez (2023) encuentran que las reglas fiscales bajaron gastos operativos y la probabilidad de tener déficit, sin impactar la provisión de bienes públicos. Esto llevó a mayor satisfacción con gobiernos locales.

Por otro lado, con la reforma de 2012 al sistema general de regalías varios municipios recibieron mayores transferencias. Sería sorprendente que el efecto directo de recibir mayores ingresos fuera malo, pero no es claro el efecto agregado. Por un lado, Martínez (forthcoming) encuentra que un mayor recaudo tributario tiene un efecto mayor sobre bienes públicos locales que un aumento en regalías. Por otro lado, Castañeda et al (2024) analizan los efectos de esta reforma sobre el esfuerzo fiscal y encuentran que la distribución más equitativa de regalías ha causado menor recaudo de dos tipos de impuestos municipales que están entre los más importantes: impuesto predial e impuesto de industria y comercio (ICA). Aunque los autores interpretan esto como negativo, en el sentido que recibir más ingresos ha causado menor esfuerzo de parte de los municipios por recaudar impuestos, este efecto también puede interpretarse de manera positiva: los impuestos generan distorsiones y si un municipio recibe ingresos adicionales por concepto de regalías, puede darse el lujo de cobrar menos impuestos que pueden tener efectos negativos sobre la actividad económica.

En particular el impuesto de industria y comercio es un tributo sumamente distorsionante: se cobra sobre los ingresos de una empresa y varía según el sector. La Comisión de estudio del sistema tributario territorial (2020) propuso reemplazarlo por un impuesto a la renta, de manera que se generen menos distorsiones.

Es curioso que no haya habido iniciativas para cambiar este impuesto. A nivel local debería haber incentivos para cambiar un impuesto que va en detrimento del desarrollo económico. Teniendo a disposición la posibilidad de recaudar más a través de un impuesto predial, llama la atención que se siga dependiendo tanto del ICA. El hecho que los municipios hayan reaccionado ante el establecimiento de la regla fiscal sin haber disminuido la provisión de bienes públicos (Carreri y Martínez, 2023) y ante choques de liquidez por medio de menor recaudo (Castañeda et al, 2024) sugiere que pueden responder adecuadamente a incentivos. ¿Qué impide que un gobierno local quiera volverse más atractivo, por medio de cobrar impuestos que causen menos distorsiones?

A nivel nacional también hay incentivos para mejorar el sistema impositivo. La dispersión entre la riqueza de los departamentos en Colombia es notoria. Para 2022, año más reciente para el que puedo hacer este cálculo, el PIB per cápita de Bogotá era más de 6,5 veces el de Vichada. Adicionalmente, los departamentos con mayor crecimiento de la población suelen ser aquellos donde el PIB per cápita ha crecido menos. Usando datos desde 2005 hasta 2022, hay una correlación de -0,58 entre crecimiento de población y crecimiento en el PIB per cápita real. Por ejemplo, en Guainía, el departamento donde la población aumentó más en este lapso (3,30% en promedio por año), el PIB per cápita cayó en promedio 0,27% por año en términos reales. Esto sugiere que el desarrollo económico del país podría aumentar si los gobiernos locales implementaran políticas para aumentar la productividad. Permitir reemplazar el ICA por otro impuesto, como lo sugirió la Comisión de estudio del sistema tributario territorial, es un paso en esta dirección.

Colombia es un país con muchas desigualdades económicas. Las altas desigualdades en ingreso promedio entre departamentos son una muestra de esto. El sistema impositivo actual, donde los gobiernos locales dependen en gran medida de un impuesto muy distorsionante, puede estar evitando que la desigualdad disminuya. Para tener mayor desarrollo económico Colombia necesita que los departamentos compitan más entre sí. Los municipios deberían hacer un esfuerzo por depender menos del ICA. El gobierno nacional debería ayudar, permitiendo que los gobiernos locales cobren otros tipos de impuestos, como impuesto a la renta. Colombia tuvo un logro importante saneando las finanzas locales, ahora necesita que el sistema tributario deje de limitar el desarrollo económico de los gobiernos locales.

Referencias

Ayala-García, J., Granger-Castaño, C. y Melo-Becerra, L. A. (2022). “Dinámicas de las reglas fiscales subnacionales y la nacional”, Documentos de Trabajo Sobre Economía Regional y Urbana, Centro de Estudios Económicos Regionales, Banco de la República Colombia.

Carreri, M. y Martínez, L. R. (2023). “Fiscal Rules, Austerity in Public Administration, and Political Accountability”, SSRN Working Paper.

Castañeda, B., Álvarez, A. y Hofstetter, M. (2024). “¿La abundancia de regalías desplaza la capacidad fiscal local?”, mimeo.

Comisión de estudio del sistema tributario territorial (2020). Informe final.

Lam, W. R y Moreno-Badia, M. (2023). “Fiscal Policy and the Government Balance Sheet in China”, IMF Working Paper, 154.

Martínez, L. R. (forthcoming). “Natural Resource Rents, Local Taxes, and Government Performance: Evidence from Colombia”, The Review of Economics and Statistics.