El cumplimiento tributario es una materia pendiente en muchos países de América Latina. Las estimaciones disponibles sugieren tasas de evasión promedio que rondan el 27% para los impuestos al consumo (IVA) y valores cercanos al 50% para el impuesto a los ingresos y rentas. A los fines de comparación las tasas de evasión del impuesto al ingreso en USA es de aproximadamente 16%. Este deficiente cumplimiento tributario ha afectado la capacidad de los Estados de proveer bienes públicos y también la posibilidad de redistribuir ingresos a través de transferencias e impuestos progresivos.

¿Qué está detrás de este significativo fenómeno de incumplimiento impositivo? Tradicionalmente se ha enfatizado que ello se debe a falta de control (“enforcement”) por parte de las agencias de administración de impuestos. Mayor fiscalización y penas a los evasores podrían reducir sustancialmente este tipo de comportamiento (Allingham and Sandmo, 1972; Slemrod, 2001). Más recientemente otro factor ha sido señalado como un elemento relevante: la hipótesis de que aspectos culturales y de reciprocidad hacia el Estado determinan la “moral tributaria” de los ciudadanos, que a su vez afecta el cumplimiento con las obligaciones impositivas más allá de los controle y las posibles sanciones ( Alm et al, 1992; Androani et al, 1998; Frey 2003; Frey and Torgler, 2002).

En un estudio reciente aportamos evidencia experimental sobre la relevancia de estos distintos factores en el cumplimiento tributario*. El experimento fue realizado en el municipio de Sucre, en Venezuela, sobre la base de un impuesto local a las firmas. Básicamente, asignamos 6.100 firmas a cinco grupos de tratamiento y uno de control, y entre el 7 y el 25 de junio de 2011 les enviamos cartas a las firmas de los cinco grupos de tratamiento con diferentes mensajes.

La primera carta buscaba testear si los contribuyentes reaccionan a un mayor control y “enforcement” de la autoridad tributaria. Informaba, en particular, sobre una “modernización de la Dirección de Rentas Municipales”, “la incorporación de nuevos fiscales”, “un sistema de control sobre sus labores” y “un novedoso sistema de información que facilitará la identificación de los contribuyentes y el seguimiento de sus estados de cuenta con la Alcaldía”.

La segunda y tercera cartas exploraban el efecto de la reciprocidad, es decir, si los contribuyentes se sienten motivados a cumplir porque sus impuestos financian bienes públicos que valoran. En particular, la segunda carta se centraba en la provisión de bienes públicos relevantes para la operación de los negocios, como “avances importantes en materia de seguridad, limpieza, movilidad, obras, control del comercio informal, y recuperación de espacios públicos”. La tercera carta, en cambio, enfatizaba acciones de asistencia a la “población más necesitada”, detallando políticas en las áreas de “educación, salud, nutrición, recreación y trabajo”.

La cuarta misiva exploraba en sentido estricto el concepto de moral tributaria, exaltando “la responsabilidad y compromiso” de los contribuyentes y la quinta era un placebo. Comunicaba la nueva dirección del ente recaudador, su teléfono de contacto y su página web – información común a todas las cartas anteriores.

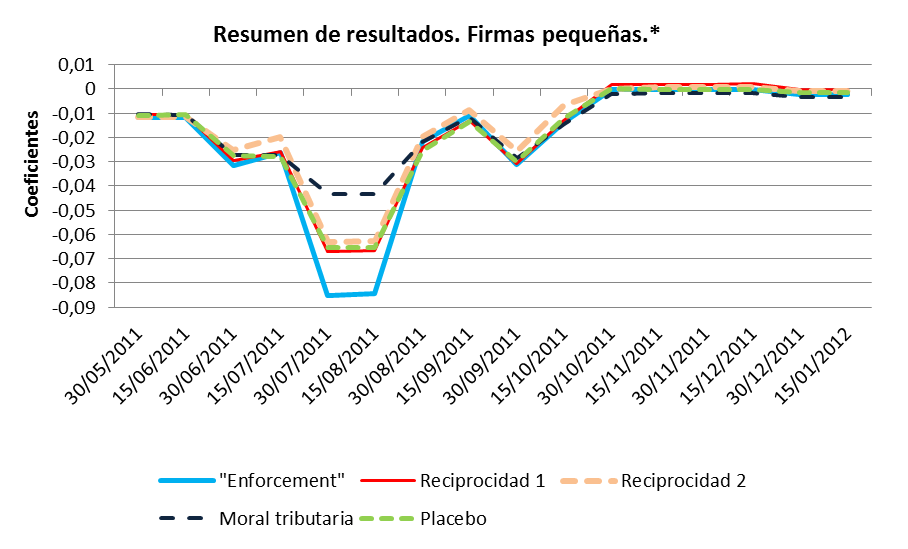

¿Cómo respondieron las firmas en cada caso? Para evaluar esto comparamos el balance fiscal de cada firma antes y después de la recepción de las cartas (en el mes de junio de 2011) con los valores correspondientes al grupo de firmas que no se les envió ninguna información (“el grupo de control”). Los resultados (ver Figura) sugieren que la mayor parte del efecto se debió a las firmas pequeñas, de menos de US$4700 en ventas, las cuales redujeron sus obligaciones fiscales pendientes acumuladas en aproximadamente 8% hacia mediados de Agosto (un mes y medio luego de recibir la comunicación). Este efecto, sin embargo, fue de corto plazo: para mediados de Octubre (cuatro meses después de recibir las cartas) se había agotado.

* Para el cálculo de los coeficientes se usó la metodología de «tratamiento sobre los tratados» que, a través de modelos de variable instrumental, calcula el efecto sobre el pago de impuestos usando la probabilidad de haber recibido la carta condicional al hecho de ser seleccionado en el grupo de tratamiento.

En el caso de la segunda y tercera cartas, la cuales exploraban el efecto reciprocidad, encontramos un contraste. En el caso de la segunda carta, la cual enfatizaba la provisión de bienes públicos relevantes para las firmas, encontramos un efecto significativo aunque un poco menor (caída de 6,7% del saldo deudor a mediados de Agosto) que en el caso de la carta de control y “enforcement”. En cambio, en el caso de la tercera carta, la cual enfatizaba la provisión de bienes públicos relevantes para la inclusión social, encontramos efectos mucho más débiles y no significativos.

En el caso de la cuarta y quinta cartas, un recordatorio de la importancia de la moral tributaria y un placebo, respectivamente, también encontramos resultados más débiles, aunque la primera parecería tener más efecto que la segunda.

Los resultados sugieren que el control y el “enforcement” son los factores más promisorios para incentivar un mayor cumplimiento tributario, seguidos por la reciprocidad en el caso en que los bienes públicos benefician directamente al contribuyente. Sin embargo, un análisis más riguroso e al evidencia no nos permitió rechazar la hipótesis de que los efectos de todas las cartas fuesen similares (incluida la carta placebo).

Pareciera, entonces, que lo que importa para el mayor cumplimiento tributario es el contacto de la autoridad tributaria con los contribuyentes. Este efecto parece mayor en las firmas pequeñas, posiblemente porque no están acostumbradas a estos intercambios. Para ellas, recibir una carta del ente recaudador puede haber creado la sensación de estar bajo su radar y enfrentar una mayor probabilidad de detección y castigo.

La evidencia sugiere entonces que aún cuando el contenido de las cartas parece tener cierta relevancia (aunque no estadísticamente significativa), el temor al “enforcement” aparenta ser la motivación principal detrás del cumplimiento tributario.

Referencias:

Allingham, M. and A. Sandmo (1972) “Income Tax Evasion: A Theoretical Analysis”, Journal of Public Economics, 1, 323-338.

Alm, James, McClelland, Garry H., Schulze, William D., (1992). Why do people pay taxes? Journal of Public Economics 48, 21-48.

Andreoni, James, Brian Erard and Jonathan Feinstein, 1998. “Tax Compliance”, Journal of Economic Literature 36, 818-860.

Frey, Bruno (2003). “Deterrence and Tax Morale in the European Union”, European Review 11(3): 385-406.

Frey, B., and Torgler, B. (2007). Tax morale and conditional cooperation. Journal of Comparative Economics, 35, 136–159.

Slemrod, J. M. Blumenthal and C. Christian (2001): “Taxpayer Response to an Increased Probability of Audit: Evidence from a Controlled Experiment in Minnesota”. Journal of Public Economics, March, 79, 455-83.