En los últimos años, el surgimiento de las criptomonedas y el incremento de los medios de pago sin uso de efectivo (billetes y monedas) impulsado por avances tecnológicos han sido catalizadores del debate sobre la posibilidad de que los bancos centrales emitan una moneda digital, conocida como CBDC por sus siglas en inglés (Central Bank Digital Currency). Esto implicaría el reemplazo (total o parcial) del dinero físico por uno de forma digital.

La alta volatilidad que experimentan las criptomonedas evidencia el importante rol que cumplen los bancos centrales para preservar la estabilidad macro financiera, brindando una unidad monetaria estable, en la cual todos los agentes de la economía confíen. Por esta razón, los bancos centrales se encuentran analizando si la emisión de una CBDC contribuiría a preservar dichos objetivos en el futuro.

Digitalización y objetivo de los bancos centrales en la emisión de una CBDC

A lo largo de la historia la forma del dinero ha cambiado, desde piedras y cigarrillos hasta la forma que lo conocemos hoy, pero sus funciones principales se han mantenido en el tiempo. Así, en la actual era de la digitalización, una posibilidad es que el dinero adopte también dicha forma electrónica. De hecho el dinero digital ya existe actualmente, el cual utiliza creaciones privadas teniendo como base el dinero creado por los bancos centrales. Por ejemplo, se pueden recibir pagos a cuentas bancarias, hacer pagos con tarjetas de crédito y débito, e incluso hacer transacciones a través de aplicaciones para teléfonos móviles, todo ello sin la necesidad de hacer uso de efectivo. Asimismo, al estar las nuevas generaciones inmersas en la digitalización y conforme estas entren en la actividad económica productiva, se puede esperar que el uso de efectivo disminuya. En este contexto, los bancos centrales podrían emitir directamente al público dinero expresado digitalmente, y no solo a través de billetes y monedas, ante esta potencial mayor demanda de dinero digital.

Como menciona Carstens (2019)[2], el objetivo de CBDC no debería ser solo el de generar una nueva alternativa de pago digital a las ya existentes, sino principalmente que su emisión ayude a cumplir con los objetivos de estabilidad macroeconómica en la era de la digitalización, teniendo en cuenta el rol que podrían asumir los bancos centrales en el futuro.

Diseño de la moneda digital del banco central y pruebas con nuevas tecnologías

Según el BIS (2018)[3], existen dos alternativas en el posible diseño de una CBDC:

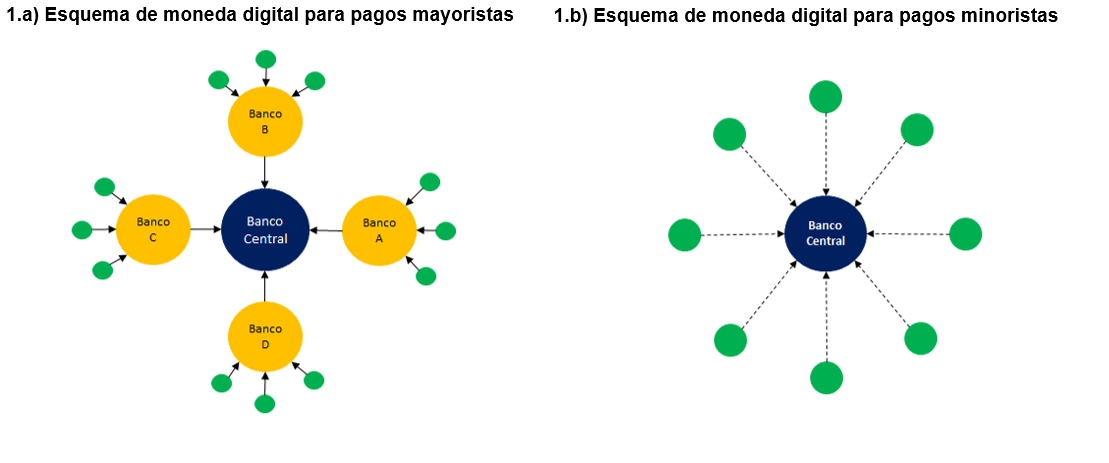

- CBDC para pagos mayoristas, cuyo uso estaría limitado a cierto grupo de participantes, principalmente para transacciones en el mercado interbancario y la liquidación de valores. Este diseño no implica un cambio muy significativo a lo que actualmente existe (ver gráfico 1.a), teniendo en cuenta que los bancos comerciales tienen cuentas corrientes en los bancos centrales con las cuales pueden realizar transacciones sin necesidad de hacer uso de dinero físico (billetes y monedas).

- CBDC para pagos minoristas, este tipo de moneda digital estaría disponible para todos los agentes de la economía (ver gráfico 1.b) y podría considerarse, en cierta forma, un sustituto de los actuales billetes y monedas. Para su diseño existen dos alternativas, hacer digital los actuales billetes y monedas (token) o crear cuentas para todos los agentes de la economía directamente en el banco central, como una billetera virtual.

Las principales diferencias del CBDC para pagos minoristas con respecto al efectivo es que podrían no ser totalmente anónimas y pagar intereses. Es importante resaltar que este tipo de innovación puede tener impactos profundos en el sistema financiero. Como menciona Tolle (2016)[4], un principal problema podría ser la desintermediación financiera, al moverse parte de los depósitos en la banca comercial hacia el dinero digital del banco central, cuyo proceso puede ser acelerado en periodos de estrés financiero. Esto implicaría también un cambio en el rol del banco central: de ser un prestamista de última instancia a ser un proveedor general de liquidez para el sistema financiero, por tener que compensar a través de financiamiento los menores depósitos en la banca.

Gráfico 1

La emisión de una CBDC cambiaría el entorno en el cual el banco central conduce su política monetaria. Así, como lo señalan Bordo y Levin (2017)[5], aunque los mecanismos de transmisión de la política monetaria se podrían mantener, la operatividad podría ser diferente a la actual.

Por otro lado, los experimentos de bancos centrales con las nuevas tecnologías de sistema de pagos descentralizado (Distributed Ledger Technology – DLT) para la emisión de una CBDC, muestran que actualmente no se encontrarían lo suficientemente avanzadas para ser consideradas como una alternativa viable a la actual tecnología del sistema de pagos centralizado.

Emisión de monedas digitales de bancos centrales en economías desarrolladas y emergentes

Las economías desarrolladas y emergentes tienen incentivos diferentes para la emisión de CBDC (Mancini-Griffoli et al. 2018):[6]

- En economías desarrolladas, el objetivo sería el de actuar preventivamente antes de que el uso de efectivo sea muy limitado, así como el de controlar los riesgos a la estabilidad del sistema de pagos, como riesgos operacionales y distorsiones de poder monopólico debido al importante crecimiento de medios electrónicos privados. En este caso una CBDC competiría, en alguna medida, con los otros medios de pagos electrónicos privados.

- En economías emergentes, por el contrario, el uso de efectivo aún es muy importante y el objetivo sería el de ayudar en la inclusión financiera, dado que se buscaría que la moneda digital del banco central llegue a todos los agentes de la economía, en especial al segmento de la población que está fuera del sistema financiero. En este caso una CBDC sería principalmente un reemplazo del efectivo.

¿Qué opinan los bancos centrales sobre las CBDC?

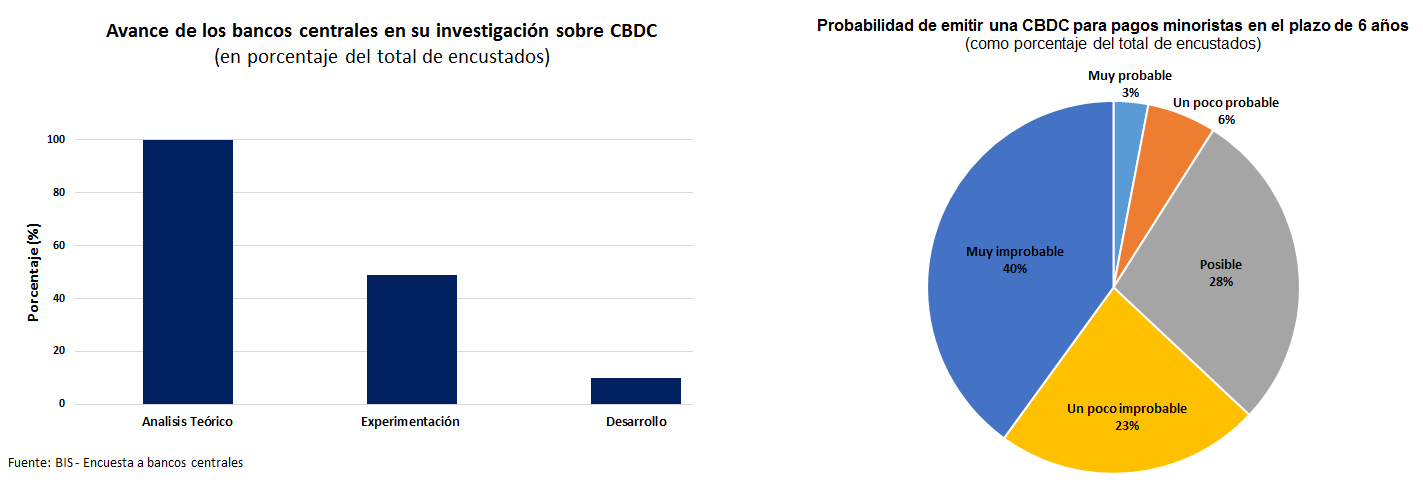

A fines de 2018 el Bank for International Settlements (BIS) realizó una encuesta a 63 bancos centrales[7]: 41 de economías emergentes y 22 de economías desarrolladas. Ellos representan al 80 por ciento de la población y al 90 por ciento del PBI mundial. El principal resultado es que la mayoría aún se encuentra realizando análisis conceptuales y muy pocos están considerando seriamente emitir una moneda digital en la próxima década. Siendo aún el principal objetivo seguir aprendiendo sobre este tema y probar nuevas tecnologías.

Los bancos centrales han tenido diferentes niveles de avance en sus investigaciones sobre las CBDC; pero incluso entre los que se encuentran en las fases más avanzadas no se encuentran en un plan para emitir una CBDC en el corto plazo. Todos los bancos centrales empezaron su análisis sobre la posibilidad de emitir CBDC con aspectos teóricos y compartiendo estudios entre ellos, con el objetivo de entender mejor este nuevo campo. La mitad ya han pasado a hacer algún tipo de experimento práctico con nuevas tecnologías. Adicionalmente, solo cinco bancos centrales han avanzado a la etapa de desarrollar un proyecto piloto, donde se emiten CBDC al público en cantidades muy limitadas. Resaltando, por ejemplo, el caso de Uruguay, cuyo Banco Central puso en circulación en Noviembre de 2017 una moneda digital llamada e-Peso a través de una aplicación en teléfonos móviles en un plan piloto que duró seis meses. En el caso de Suecia, en 2017 se inició el proyecto “e-Krona” con el objetivo de analizar la factibilidad de la emisión de una CBDC como respuesta a la caída en el uso de efectivo que se ha observado en los últimos años. Aún no se ha tomado una decisión sobre si se emitirá la e-Krona en algún momento.

Gráfico 2

Así, la gran mayoría de bancos centrales considera que emitir una CBDC aún es una alternativa poco probable. Solo 3 de los 63 bancos centrales encuestados consideran seriamente emitir una moneda digital: Dos bancos centrales de economías emergentes ven probable emitir una moneda para pagos minoristas en el plazo de 3 años y otra economía ve probable emitir una moneda para pagos mayoristas en el plazo de 6 años.

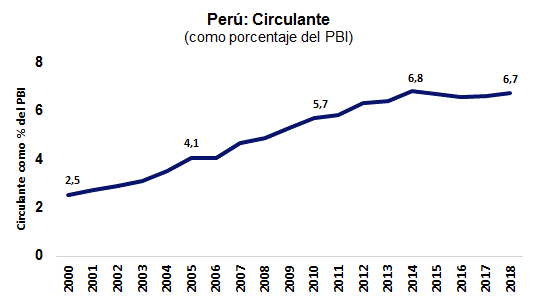

Un primer análisis para Perú

En el caso de Perú, el uso del efectivo es alto en comparación de economías avanzadas: el dinero en circulación es alrededor de 7% del PBI, en comparación por ejemplo de entre 1-2% en Suecia. Asimismo, de acuerdo a la encuesta ENAHO, los pagos minoristas se realizan mayoritariamente en efectivo, incluso entre aquellos incluidos financieramente. Por otro lado, existe espacio de mejora en términos de inclusión financiera. Por ejemplo, solo alrededor de 43 por ciento de la población tiene acceso a algún instrumento financiero. Esto estaría explicado, parcialmente, por el alto grado de informalidad de la economía, el cual representa alrededor de 70 por ciento de la fuerza laboral. El sector informal, al tratar de ser invisible a controles gubernamentales, evita al sistema financiero y por lo tanto realiza un uso intensivo de efectivo.

Gráfico 3

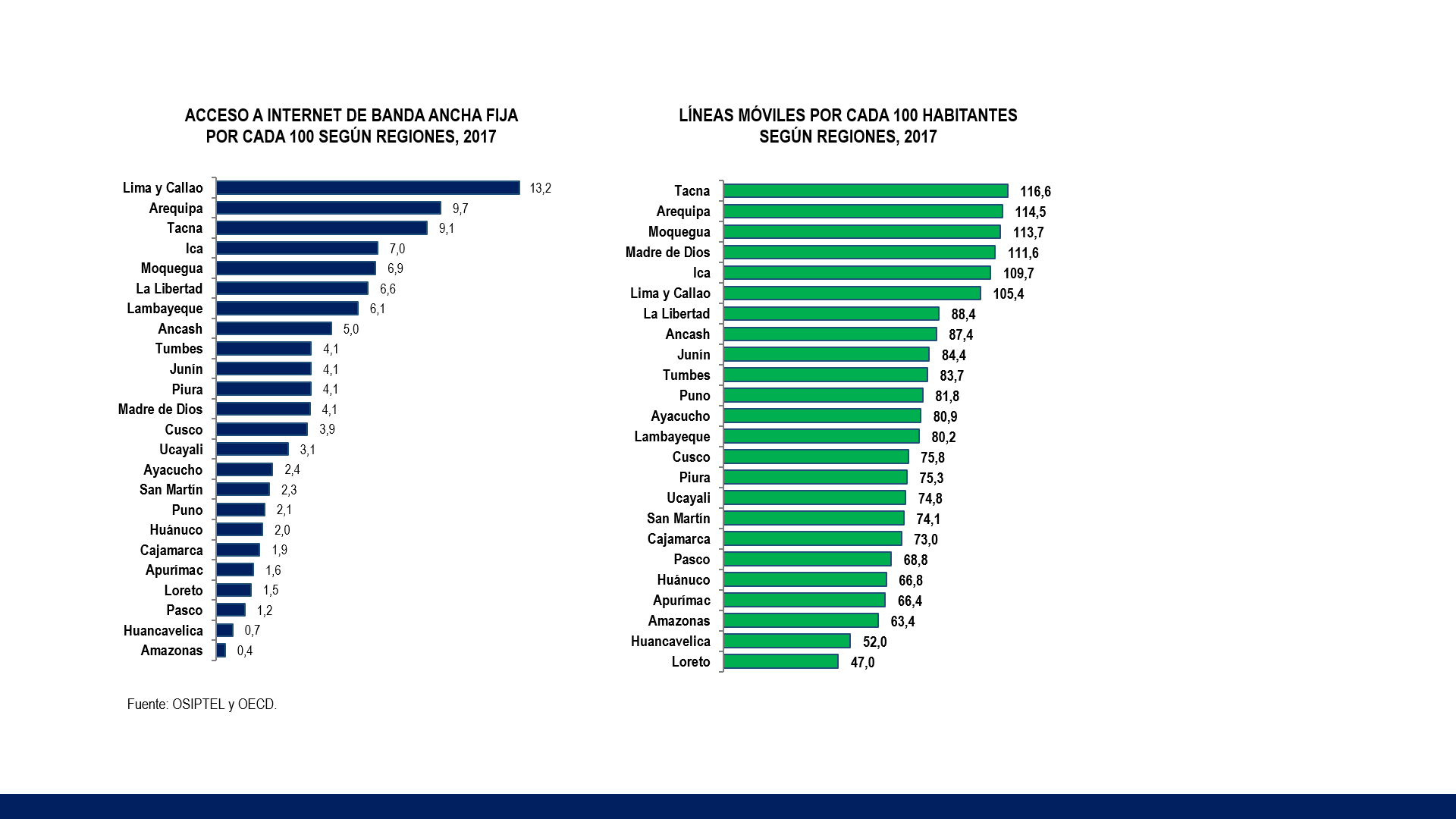

Las barreras tecnológicas podrían ser una limitante al uso de la moneda digital del banco central. El acceso a un adecuado servicio de internet fuera de Lima aún es bajo, aunque la penetración de líneas móviles es significativamente mayor, convirtiéndose en la mejor alternativa tecnológica. Sin embargo, otro factor importante es la baja alfabetización digital en la población, especialmente entre aquellos excluidos financieramente. Problema asociado también a diferencias generacionales que se observa tanto en países emergentes como en desarrollados.

Gráfico 4

Cabe mencionar que en el caso de eventos catastróficos, como es el caso de los terremotos, los sistemas electrónicos pueden fallar. En estos casos, el uso de monedas y billetes es robusto a cualquier falla que se puedan dar en los sistemas de pago en este tipo de eventos, razón por la cual se justifica una demanda efectivos por motivos de precaución.

Conclusión

Las condiciones actuales y la información disponible aún no brindan señales claras sobre el potencial valor agregado de las CBDC para cumplir con los objetivos de los bancos centrales. Una CBDC para el público podría tener impactos significativos en el sistema financiero, así como también generaría cambios en la forma cómo los bancos centrales conducen la política monetaria. Por ello, estas potenciales consecuencias deben ser analizadas en detalle.

Los bancos centrales deben preservar la estabilidad de la moneda y del sistema financiero. Por ello, un cambio tan importante como la emisión de una CBDC debe ser analizado cuidadosamente, para así entender claramente sus implicancias y determinar si ayudarían a los bancos centrales a cumplir con sus objetivos en el futuro, evitando de este modo efectos negativos en el sistema financiero y la estabilidad monetaria.

Finalmente, los bancos centrales deben continuar con el análisis, tanto conceptual como tecnológico para, así estar preparados ante eventuales cambios en las condiciones que se enfrentan en materia de conducción de la política monetaria en el futuro. En el caso del Perú, es clave continuar con el estudio y el análisis de los potenciales efectos de la emisión de una moneda digital, como también de aprender de las experiencias de otros países en el tema.

[1] Elaborado por: Carlos Montoro (Subgerente de Diseño de Política Monetaria, Banco Central de Reserva del Perú), Marthin Moran (Especialista, Banco Central de Reserva del Perú) y Fernando Perez (Jefe de Departamento de Programa Monetario, Banco Central de Reserva del Perú).

[2] Carstens, A. (2019). “The future of money and payments”, discurso en el Banco Central de Irlanda, 22 de marzo.

[3] Bank for International Settlements – Committee on Payments and Market Infrastructures (2018). “Central bank Digital currencies”.

[4] Tolle, M. (2016). “Central bank digital currency: the end of monetary policy as we know it?”, Bank Underground, blogpost, 25 de julio.

[5] Bordo, M. y Levin, A. (2017). “Central bank digital currency and the future of monetary policy”, NBER Working Papers, no 23711.

[6] Mancini-Griffoli, T., Martinez, M., Agur, I., Ari, A., Kiff, J., Popescu, A. y Rochon C. (2018). “Casting Light on Central Bank Digital Currency”, Staff Discussion Notes No. 18/08.

[7] Barontini Ch. y H. Holden. (2019). Proceeding with caution – a survey on central bank digital currency. BIS Papers N° 101.