El Ministro de Hacienda colombiano José Antonio Ocampo ha presentado la reforma tributaria que el Gobierno del presidente Petro quiere implementar. En esta entrada, no me voy a concentrar mucho en las diferentes cifras que contiene el proyecto de ley porque, de todas formas, estas cifras cambiarán después de las diferentes etapas de discusiones y de debates en el Congreso. Más bien, voy a tratar de resumir el espíritu de varias de las propuestas contenidas en este proyecto de ley que me parecen deseables, para después retomar las propuestas que son más discutibles y también las que podrían hacer falta.

- La reforma tributaria propuesta por el Gobierno a grandes rasgos

En pocas palabras, el proyecto de ley presentado por el ministro Ocampo busca aumentar el recaudo, y esto con dos principales propósitos: 1) reducir el importante déficit fiscal que ha dejado el gobierno anterior; y 2) poder financiar varios programas sociales que el presidente Petro ha prometido implementar en su programa de campaña.

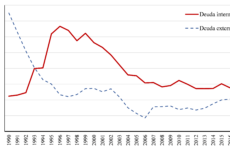

El primer objetivo es esencial, porque el déficit fiscal que dejó el gobierno saliente es cerca de 6% del PIB. Con el déficit generado por el Fondo de Estabilización de Precios de los Combustibles (FEPC), que se explica por los subsidios a los combustibles, la cifra estaría cerca del 7%, mientras que la deuda neta del Estado colombiano, como porcentaje del PIB, se ubica alrededor de 60%. Es decir que, no solamente la cuenta corriente está lejos de estar en equilibrio, pero, además, estamos ad portam de entrar en una zona de turbulencias para poder financiar la deuda pública en buenas condiciones, teniendo en cuenta el alza de las tasas interés al nivel mundial para luchar contra la inflación. Como lo resaltó mi colega March Hofstetter hace poco (ver acá), es posible que nos quedemos corto con este objetivo de recaudo previsto alrededor de 25 billones de pesos y que podría ser prudente pensar en una reforma más ambiciosa en términos de recaudo.

El segundo objetivo no es menos esencial, porque en un contexto de pérdida de legitimidad de los representantes políticos, tanto al nivel nacional como regional, es importante que un presidente recién elegido pueda financiar sus promesas de campaña, en particular, las que buscan reducir la pobreza en Colombia. El nivel de pobreza es otra deuda, esta vez social, que deja el gobierno anterior al nuevo gobierno. Si bien el gobierno anterior tuvo el gran reto de tener que manejar la pandemia, cuando se miran las cifras entre los años 2020 y 2022, da la impresión que durante el año 2020 la recesión fue socializada con un impacto dramático sobre las cifras de empleo, de pobreza y de deuda pública, mientras que el crecimiento durante los años 2021 y 2022 fue más bien privatizado, llegando a niveles récord, es decir, sin que este crecimiento se haya traducido en un mercado laboral dinámico o en una reducción significativa de la pobreza y del déficit fiscal. Quizás, es el funcionamiento habitual de la economía colombiana, pero, por la pandemia, estos ciclos se han dado en un tiempo récord. Se necesita entonces un recaudo suficiente para reducir de manera drástica la pobreza en Colombia y de esta forma poder financiar los programas sociales que son necesarias para cumplir con este objetivo.

Otro objetivo que busca la reforma tributaria es alcanzar una mayor equidad en la tributación, especialmente para los impuestos a los hogares, los cuales, si comparamos con otros países, son bastante bajos. En Colombia, el índice de Gini -que mide la desigualdad- se encuentra alrededor de 0,523 (datos de 2021 del DANE), uno de los más altos del mundo y, además, como lo ha revelado un estudio de Fedesarrollo[1], este coeficiente casi no cambia antes y después de impuestos, lo que significa que la tributación, hasta el momento, ha servido para asegurar el recaudo que permita el funcionamiento del Estado, pero no tanto para redistribuir los ingresos de los más ricos hacia los más pobres. La reforma tributaria busca claramente atenuar la inequidad que caracteriza la distribución de los ingresos en Colombia. Más precisamente, no se busca reformar tanto las diferentes tasas de tributación, sino más bien, eliminar muchas excepciones y deducciones que reducen la progresividad al esquema tributario actual. Esta mayor equidad que implementará la reforma tributaria puede, ceteris paribus, tener un impacto positivo sobre el crecimiento en Colombia ya que, parte del crecimiento en el país viene del comportamiento de la demanda interna. En efecto, la redistribución de los más ricos hacia los más pobres es una forma de reducir el ahorro y aumentar el consumo, lo que debería tener un impacto positivo sobre el crecimiento.

Siguiendo esta misma línea, además del impuesto a la renta, viene un incremento del impuesto al patrimonio. Uno podría pensar a priori que el impuesto al patrimonio es una redundancia porque el capital que constituye un hogar, por definición, viene de los flujos de ingresos, los cuales ya han sido objeto de una tributación en el pasado. Sin embargo, por la alta concentración del patrimonio en Colombia, la cual se debe en buena parte a la mala progresividad del impuesto a la renta que hemos tenido hasta el momento, se justifica aumentar el impuesto al patrimonio para implementar una mayor equidad.

A estos impuestos a la renta y al patrimonio se suman otro conjunto de impuestos que podemos calificar de Pigouvianos, es decir que, introducen distorsiones a los precios que pagan los consumidores o las empresas para suavizar unos problemas de externalidades. Acá, típicamente el objetivo no es tanto aumentar el recaudo, sino más bien disuadir o, por lo menos, reducir el consumo de algunos productos nocivos para la salud como, por ejemplo, las bebidas azucaradas. El recaudo que obtendrá el Estado por estos impuestos se puede ver más bien como un beneficio presupuestal colateral.

- Lo discutible de la reforma

Del lado de las empresas, la decisión tomada va en la dirección de las recomendaciones de muchos economistas colombianos que consiste en aplanar la tributación eliminando o reduciendo los tratamientos especiales a unos sectores de la economía y los descuentos o exenciones que benefician a otros. Con esta reforma que busca uniformizar las diferentes tasas de tributación y recaudar más a través de la eliminación de una multiplicidad de exenciones, se habría podido pensar en bajar la tasa de tributación promedia de las empresas, pero la reforma tributaria no parece contemplar, por lo menos hasta el momento, esta posibilidad. Puede ser una lástima porque, si bien el ingreso a la renta que pagan las personas naturales es relativamente bajo en Colombia, no se puede decir lo mismo de la tasa de tributación de las empresas. Si comparamos con los países de la OCDE, las tasas de tributación que pagan las empresas son relativamente altas, lo que tiene por consecuencia la reducción de la competitividad de las empresas colombianas que se encuentran sometidas a la competencia internacional, y, por otro lado, puede incentivar a quedarse en el sector informal a las empresas más pequeñas.

Con el impuesto a los dividendos que prevé esta reforma tributaria nos encontramos en la intersección entre impuestos a la renta e impuestos a las empresas. Estos dividendos provienen de las utilidades de las empresas, las cuales ya han sido objeto de una tasa de tributación (en promedio del 35%). En este escenario, estas utilidades, que se distribuyen bajo la forma de dividendos, estarán sujetas de nuevo a una tasa de imposición marginal de 39%. Esta doble imposición puede disuadir algunos proyectos de inversiones directas y, además, reforzar la débil penetración del sector financiero y, de la bolsa en general, donde buena parte de la financiación de los proyectos de inversión pasan actualmente por el sector bancario que no brilla por su competitividad cuando uno observa los márgenes de intermediación de los bancos en Colombia. Eso puede claramente tener un impacto sobre el crecimiento y, por ende, sobre el tamaño de la torta sobre la cual buscamos repartir de manera más equitativa la riqueza en Colombia.

- Lo que hace falta

Como lo hemos visto la mayor equidad que se obtendrá a través de la mayor progresividad del impuesto a la renta y del impuesto al patrimonio, por empujar el consumo y la demanda interna, puede constituir un empujón al crecimiento. Por otro lado, la doble imposición de los dividendos puede frenar proyectos de inversiones directas importantes lo que, todo el resto igual, nos hará crecer menos.

Ahora, me gustaría volver al tema de la eliminación de las exenciones y de la mayor uniformización de las tasas de tributación de las empresas según sus sectores de actividad. Coincido en que muchas de las exenciones que los gobiernos anteriores han acordado no se justifican y muchas podrían suprimirse sin ninguna consecuencia para el crecimiento de estos sectores. Dicho eso, yo no descartaría de facto este instrumento tributario para desarrollar una política industrial en la cual el Estado colombiano escoja, como hacen todos los países desarrollados (y sospecho que es la parte de la clave del desarrollo), los sectores que tienen vocaciones a exportar para empujarlos y acompañarlos en la competencia global que enfrentan. En efecto, la alternativa a las exenciones es uniformizar la tasa que pagan todas las empresas independientemente de sus sectores y, después, otorgar subsidios tomando en este recaudo para empujar algunos sectores. Reconozco que este esquema sería más transparente porque las transferencias serían explicitas, pero es también mucho más ineficiente si uno toma en cuenta todas las ineficiencias que hay en Colombia, como en muchos países en desarrollo, al nivel del proceso de recaudo. Por ende, temo que si el Gobierno quiere desarrollar una política industrial para salir del extractivismo como lo ha dicho en varias ocasiones el presidente Petro, se requiere tener una reforma tributaria que incluya estas consideraciones de política industrial, dado que estas se implementan también pensando en el diseño del sistema tributario. Esta política industrial se puede hacer también con parte del recaudo que se alcanzará, pero el ministro Ocampo se quedó bastante silencioso en este aspecto, y, como lo dije, recaudar dinero que se evapora antes de redistribuirlo, puede resultar bastante ineficiente. Por eso, no descartaría a priori el uso de exenciones y de tasas de tributación diferentes entre sectores si se justifican desde una óptica de política industrial.

Otra fuente de preocupación que genera esta reforma tributaria es que no parece tener en cuenta que uno de los principales problemas de Colombia es la informalidad de su mercado laboral. Concedo que es un problema de tipo huevo-gallina y es más complejo de lo que voy a decir a continuación, pero, difícilmente Colombia podrá encarrillarse en una senda de crecimiento sostenible e incluyente si no formaliza su fuerza laboral. De nuevo, si uno quiere formalizar el mercado laboral, y, de esta manera, romper las trampas de pobreza en las cuales se encuentran los trabajadores informales, esto también se hace a partir del Estatuto Tributario y de los incentivos subyacentes. En otras palabras, el diseño del Estatuto Tributario y la formalización de la fuerza laboral no son temas independientes que uno puede hacer de manera secuencial con una reforma tributaria, y posteriormente, una reforma laboral. La reforma tributaria actual debería incluir ya los incentivos necesarios para la formalización de la fuerza laboral.

Para concluir, me gustaría recordar el balance que Guillermo Perry hacía de la repartición de los papeles entre los economistas en Colombia: los macroeconomistas se encargan del crecimiento, los microeconomistas de las políticas sociales, y dejamos la política industrial a los lobbies. En alguna medida, esta reforma tributaria parece inscribirse en esta lógica: el recaudo tiene como propósito el de tranquilizar los mercados y garantizar la estabilidad macroeconómica, por otro lado, poder financiar políticas sociales. La pregunta que queda es la de saber dónde están los incentivos para el desarrollo económico del país en esta reforma tributaria.

El presidente Petro repitió varias veces que sus influencias entre los economistas destacados son Thomas Piketty y Mariana Mazzucato. Cuando uno ve el borrador de la reforma tributaria, se dice que tiene un desbalance con demasiadas dosis de Piketty en comparación con las sugerencias de desarrollo que vienen de Mazucatto. La tributación según Piketty es, al final, algo básico, pues consiste en alcanzar una repartición más igualitaria de la torta, lo que me parece totalmente deseable, pero entrando muy poco en la consideración crucial del tamaño de la torta que se busca repartir. Para un país como Colombia, claramente, la clave es tener una reforma tributaria que logre ambos objetivos, porque redistribuir de manera más igualitaria una torta chiquita siempre dará resultados socialmente insatisfactorios. El ministro Ocampo parece muy consciente de la importancia de una política industrial y de mejorar el funcionamiento del mercado laboral, ojalá se refleje más en las próximas versiones de la reforma tributaria.

[1] Comisión de expertos para la equidad y la Competitividad tributaria, Informe final presentado al ministro de hacienda Y crédito público, 2015.