Por Rafael Rofman, Director del Programa de Protección Social de CIPPEC

El sistema previsional es el principal componente del gasto del Estado Nacional. Por cada 100 pesos que salen de las arcas públicas, unos 40 corresponden a jubilaciones o pensiones. Por eso, cualquier análisis sobre sostenibilidad fiscal, déficit o equilibrios de mediano plazo debe, inevitablemente, considerar la dinámica del gasto previsional.

En estos días el Gobierno Nacional ha anunciado, como parte del entendimiento que alcanzó con el Fondo Monetario Internacional, su intención de reducir el déficit primario a 2.5% del PIB en 2022, para continuar en un camino descendente hasta llegar al equilibrio en 2025. Distintos especialistas han señalado que el déficit inercial (esto es, el que se alcanzaría si no se hace nada distinto) en 2022 estaría por sobre el 4% del PIB, por lo que la reducción necesaria es de al menos 1.5 puntos porcentuales este año y 2.4 puntos más en los siguientes tres. Mucho se ha discutido sobre si esta meta es laxa o estricta, pero parece más relevante entender cómo se alcanzará. En esta semana han circulado versiones sobre el borrador del Memorándum de Entendimiento que el Gobierno firmaría con el Fondo Monetario. De ser ciertas, dan algunas pistas sobre este tema

Parecería haber tres caminos posibles. El primero es aumentar la recaudación, mediante nuevos impuestos o incrementos de tasas en los existentes, pero esto parece poco probable, dada la alta presión actual sobre la población registrada y que no parecería sencillo reunir mayorías parlamentarias para apoyar leyes en esa dirección. Las versiones mencionadas indican que no se espera mucho en este frente. Un segundo camino es una reducción del gasto en términos reales, pero en esto los mensajes han sido claros en el sentido opuesto. El tercer camino, que ha sido mencionado como la opción preferida, es apostar al crecimiento, de forma que la mayor actividad económica resulte en más recursos tributarios y así, asumiendo que el gasto se mantenga estable, cerrar la brecha del déficit.

El problema con esta opción es que, por decisiones tomadas hace poco más de un año, el principal componente del gasto público (el gasto previsional) está indexado a salarios y recaudación, dos variables que tienden a moverse muy procíclicamente. Por eso, el crecimiento de la economía debería resultar en un aumento rápido del gasto y el efecto de licuación desaparecería.

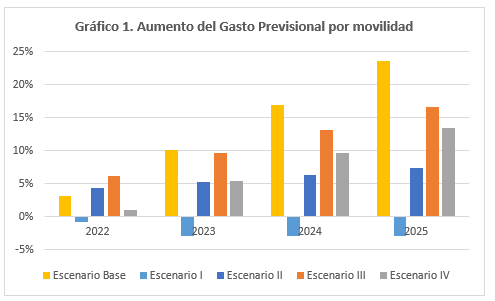

Dado que conocemos las reglas de movilidad, es sencillo simular el impacto de distintos escenarios. Si construimos un escenario en base a los datos que han circulado sobre crecimiento e inflación esperados y suponemos mejoras reales en salarios y recaudación, es posible advertir una inconsistencia en el programa propuesto. En efecto, si el PIB crece en los próximos 4 años a un ritmo entre el 4% y el 2% la inflación se reduce al 43% en 2022 y luego cinco puntos porcentuales cada año, los salarios reales crecen al mismo ritmo que el PIB y la recaudación unos 2 puntos por encima de ese valor, el gasto previsional aumentará en cerca del 3% en 2022 y luego acumulará aumentos hasta el 24% por encima de los niveles de 2021 en los siguientes tres años. Vale recordar que el gasto previsional actual es algo más del 10% del PIB, por lo que un aumento del 24% se traduce en gastos adicionales por aproximadamente 2.4 puntos del PIB. El problema no está en los supuestos del programa, sino en la regla de movilidad. Plantear escenarios alternativos con crecimiento económico dan resultados igualmente complejos, como se muestra en el gráfico 1. Por el efecto combinado del fuerte sesgo procíclico de la fórmula y el rezago de los impactos de la inflación, salvo en el escenario más catastrófico en términos económicos y sociales los impactos fiscales serán negativos y relevantes.

En efecto, si hay una aceleración inflacionaria sin cambios en recaudación y salarios reales, el gasto previsional debería caer en cerca del 0,7% en 2022 y luego acumular una caída de casi el 3% hasta 2025. Un segundo escenario alternativo, también malo desde el punto de vista de crecimiento y bienestar (que nada cambie respecto de 2021) ya presenta impactos fiscales negativos. Si la inflación se mantiene en torno al 50% sin crecimiento económico, el gasto previsional aumentará el 4,3% en 2022 y acumulará 7,4% hasta 2025.

Siendo un poco más optimistas, ¿qué pasaría si lográsemos que baje la inflación de acuerdo a lo planeado por el Gobierno, pero con políticas tan restrictivas que depriman la actividad económica y anulen el crecimiento? La simulación de este tercer escenario alternativo dice que el aumento del gasto sería más alto, con un 6.2% en 2022 y un 16.7% acumulado hasta 2025. En otras palabras, el gasto previsional subiría suavemente hasta sumar entre uno y dos puntos más del PIB en cuatro años. Finalmente, si el programa económico fuera exitoso en promover crecimiento aún sin bajar la inflación, el impacto fiscal también sería relevante. El cuarto escenario alternativo en el gráfico 1 muestra cómo, con inflación estable en torno al 50%, y crecimiento del PIB, el gasto previsional aumentaría apenas un 1% en 2022, pero acumularía un 13.5% hasta 2025.

Tabla 1. Escenarios alternativos de simulación del gasto previsional

| Variable | Escenario Base | Escenario I | Escenario II | Escenario III | Escenario IV |

| PIB | 4%/3%/2,75%/2% | 0% | 0% | 0% | 4%/3%/2,75%/2% |

| Inflación | 43%/38%/33%/28% | 70% | 50,90% | 43%/38%/33%/28% | 50.9% |

| Salarios | igual a PIB | igual a PIB | igual a PIB | igual a PIB | igual a PIB |

| Recaudación | PIB+2pp | PIB+2pp | PIB+2pp | PIB+2pp | PIB+2pp |

Entonces, todo indica que estamos ante una encerrona. Si el programa económico es exitoso y bajamos la inflación mientras crecemos, subirá el gasto. Si sube el gasto, se complica el equilibrio fiscal, la credibilidad macroeconómica y el acuerdo con el FMI. La única forma de licuar el gasto previsional y bajar el déficit es con más inflación y recesión.

No parece haber salida sin una reforma profunda del sistema previsional, que empiece por el esquema de movilidad pero que avance sobre otros temas que requieren atención y afectan la sostenibilidad fiscal del mismo, como la fragmentación (tenemos más de 170 regímenes distintos en vigencia) con condiciones excepcionales e inequitativas para muchos grupos (que reciben beneficios antes y mejores que el resto de la población), la duplicación de beneficios, que permite que más de un millón de personas cobren al mismo tiempo una jubilación y una pensión, la rigidez en la edad de retiro, sin posibilidades de adelantar voluntariamente la jubilación ni incentivos para postergarla, o la aplicación de reglas para determinar los haberes que generan injusticias e incentivos negativos, entre otros muchos problemas. Necesitamos un sistema previsional más flexible, que proteja a toda la población, reconozca la heterogeneidad en el mercado de trabajo sin generar fragmentaciones o inequidades y asegure la sostenibilidad en el mediano plazo. Corregir estos problemas tendrá impactos directos en el mediano plazo, pero mientras tanto generará condiciones para poder crecer y mejorar la protección social al mismo tiempo.

A principios de la década de 1980 un legislador estadounidense acuño la expresión “tercer riel” para referirse a la seguridad social, argumentando que, como con el riel que transmite electricidad en trenes y subterráneos, quien se anime a tocarlo probablemente termine muerto. Sin embargo, en nuestro país parece claro que las opciones son cada vez menos y que será inevitable aproximarse a esa vía electrificada. No parece una tarea sencilla, pero negar el problema difícilmente sea la solución, con o sin acuerdo con el Fondo.