El verano de 2018 ha sido llamada la crisis en cámara lenta de los países emergentes. Parece que llegó el día del juicio después del gran incremento en deuda que muchos países tomaron ante las bajísimas tasas de interés que se han vivido desde 2009. El gradual incremento en las tasas de interés en Estados Unidos ha sido la fanfarria de salida.

En Argentina los eventos se han dado en todo menos cámara lenta. En México, en cambio se ha dado relativa paz cambiaria a pesar de que el gobierno anunciaba una gran crisis si su partido no ganaba las elecciones de julio pasado. Sin embargo, México está lejos de tener un mercado financiero estable; parece que, más bien, ya se pagaron algunos costos por adelantado.

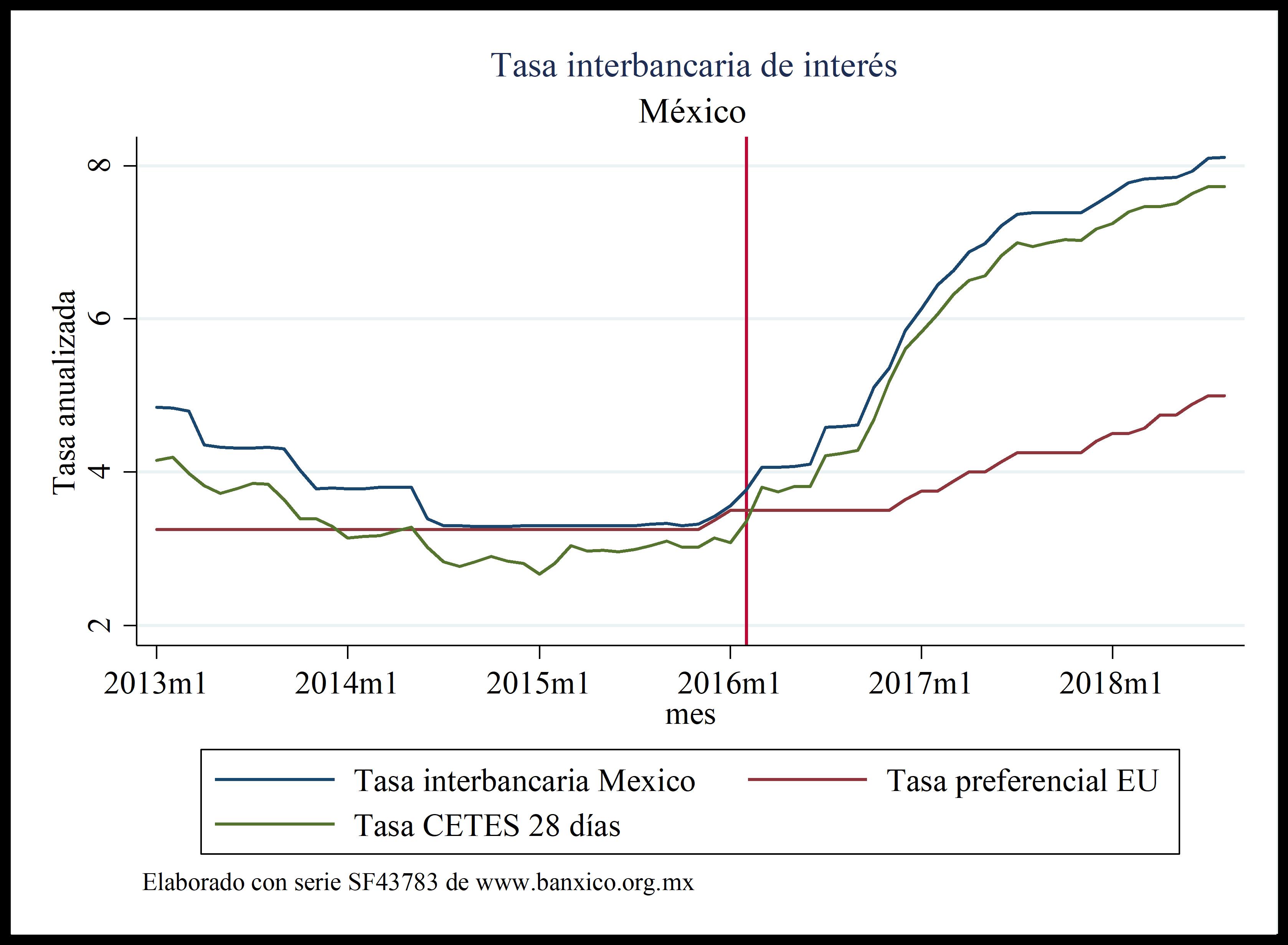

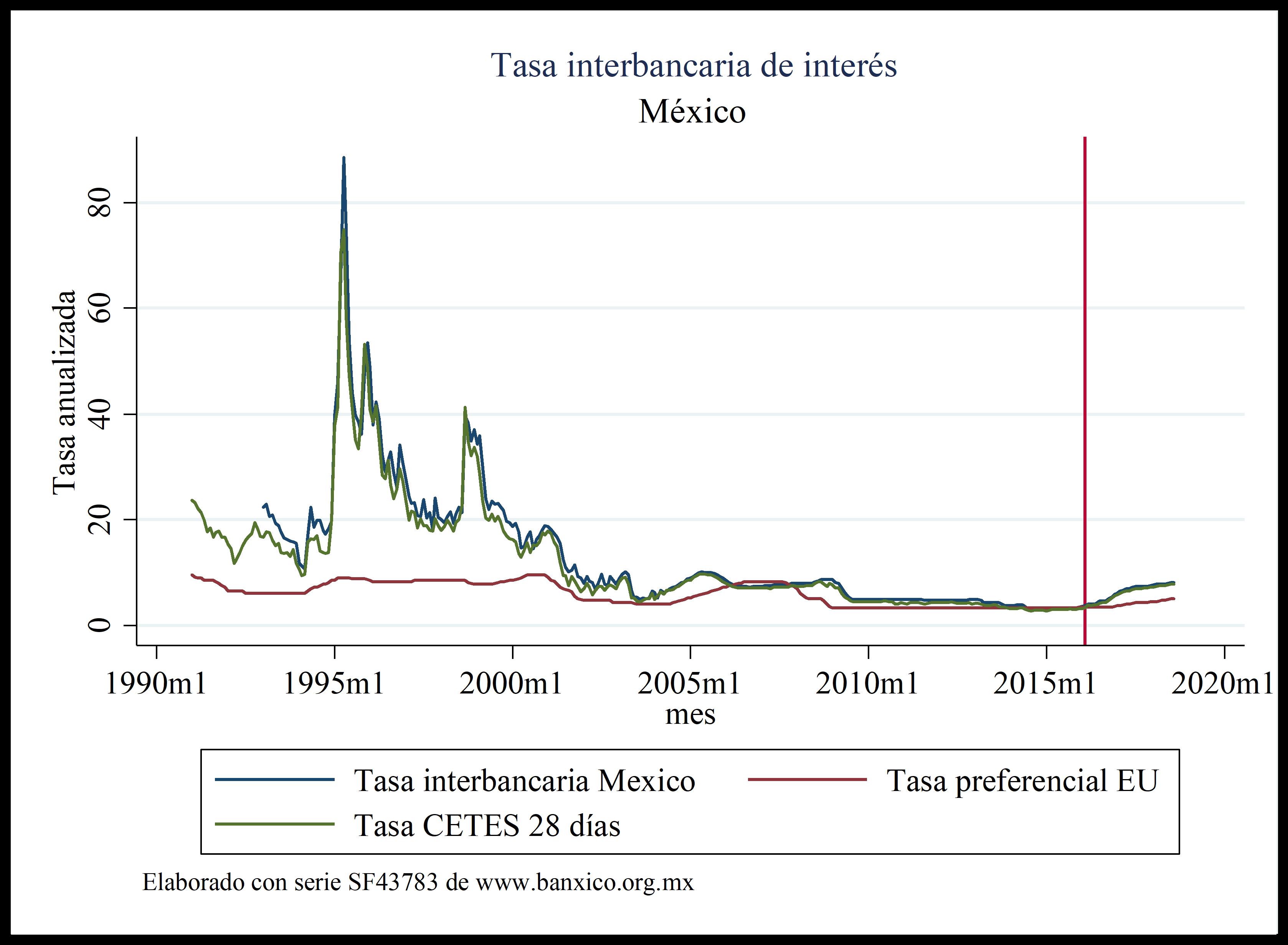

En febrero de 2016 el gobierno debía enfrentar la noticia de que el costo de su deuda se iba a duplicar en el corto plazo. Dos años y medio después, el costo está cerca de triplicarse. Entre 2014 y 2016 se dio un fenómeno extraordinario, en el cual las tasas de interés en México fueron tan bajas como la tasa preferencial de Estados Unidos. La tasa interbancaria en México es la principal guía de política monetaria, y la de Certificados de Tesorería es el principal marcador del costo de la deuda. La raya vertical en la gráfica corresponde a la primera semana de febrero de 2016, cuando la subasta de bonos del gobierno quedó marcada por un salto en las tasas de interés demandas por los inversionistas.

Les enseño las gráficas de 2013 hasta agosto de 2018 y la de largo plazo para resaltar que, usualmente, las tasas en México son mucho más altas que en Estados Unidos. Vemos que a corto plazo se ha abierto el diferencial; si la historia tiene algo de información, la gráfica de largo plazo dice que la brecha se podría hacer más grande en órdenes de magnitud.

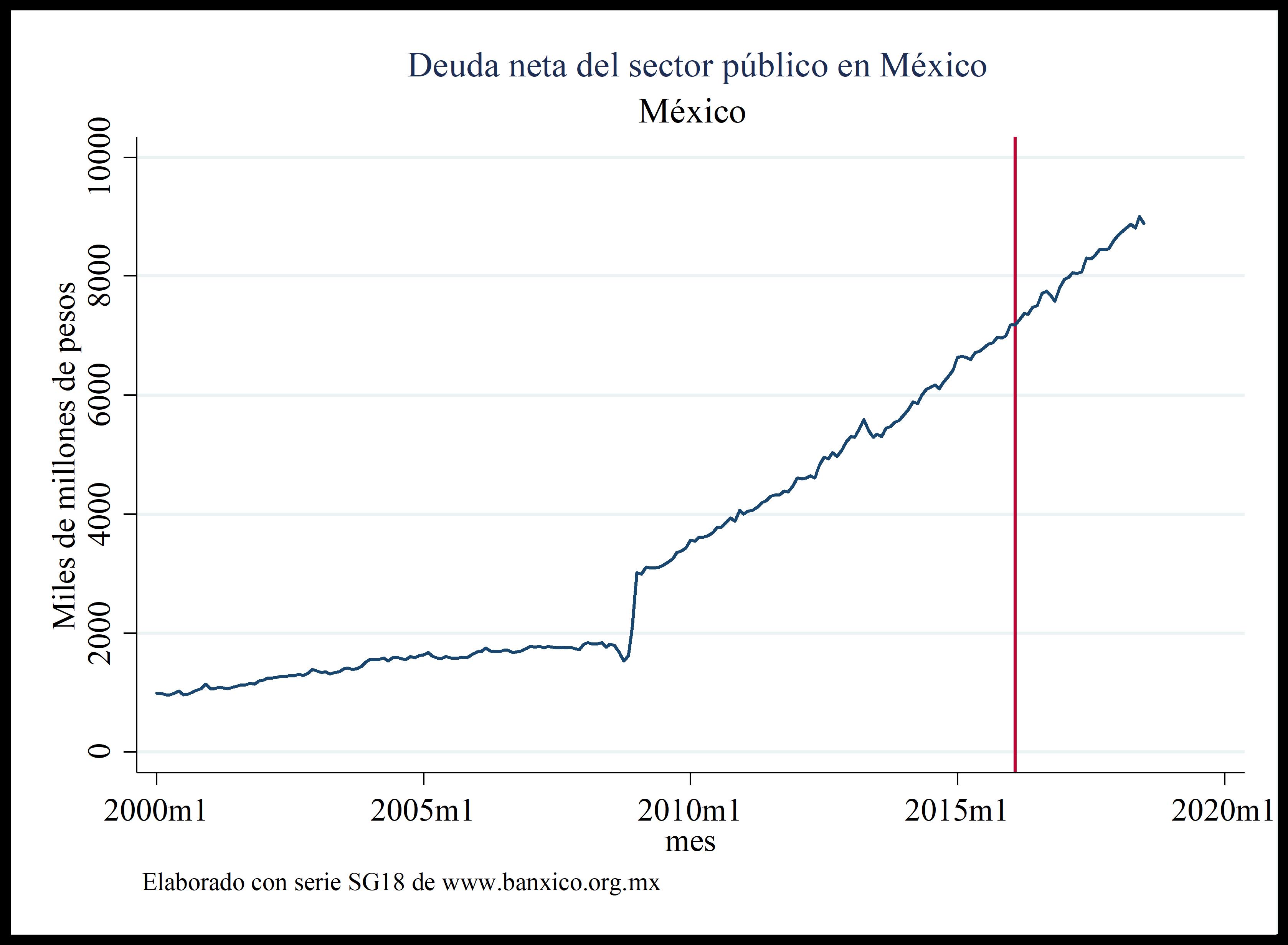

Ese incremento en el costo se dio después de un incremento sin precedentes en el nivel de deuda. Los eventos de febrero de 2016 (que a falta de un mejor nombre podemos llamar la masacre de San Valentín), no motivaron al gobierno a cambiar su política de gasto en forma suficiente para evitar el crecimiento de la deuda. En números redondos, los planes del gobierno en 2012 eran llegar a 2018 con una deuda de 7 billones, y se va a terminar con cerca de 10.

Durante 2016 el gobierno del presidente Peña Nieto comenzó a abandonar su programa de altos impuestos-alto gasto-alto déficit ante la evidencia de que posiblemente no iban a llegar a las elecciones de 2018 sin una crisis cambiaria mayor. Siguieron los altos impuestos y se trató de contener el déficit y la deuda. Después del San Valentín de 2016, contener la deuda se hizo muy difícil así que el ajuste se comenzó a dar sobre el gasto público en educación y salud e inclusive en algunos de los proyectos favoritos del gobierno y denominados de infraestructura (como el trenecito a Toluca y el aeropuerto internacional de la Ciudad de México).

El presidente electo, López Obrador o AMLO, gritó amargamente que le dejan un gobierno quebrado. No es lo mismo quebrado que quebrando. Tiene que enfrentar la realidad de que la deuda crece entre dos y tres veces (al menos) más que los ingresos, los impuestos son muy altos y los esqueletos en el clóset no son pocos (nadie sabe cuánto adeuda el sector salud a la industria farmacéutica o cuánta deuda oculta hay con constructoras).

Evidentemente el gobierno de México no está quebrado, pero lleva ya casi tres años de vivir el fracaso de la estrategia de altos impuestos y alto gasto. Si puede darse una crisis (que en pocas palabras significa que la gráfica de tasas de interés de largo plazo «se abra»), también está fuera de duda; los pánicos ocurren. AMLO ha sido cuidadoso en insistir que no hará? nada para promover el pánico, pero su problema no será muy diferente al de Peña Nieto y su antecesor Calderón: la creencia de que el Estado tiene una capacidad superior para identificar proyectos rentables para las familias y las empresas, y que un alto nivel de impuestos y gasto público eleva el bienestar.

Con toda la imagen que se ha hecho el presidente Trump en algunos barrios de América Latina, hay algo que conviene revisar: bajó los impuestos, tiene un agresivo programa de desregulación, y la economía de Estados Unidos va muy bien. No sé (no creo) que esté en la mejor época de su historia, pero no está nada mal (Brookings tiene una página para seguir el programa de desregulación). En mi opinión, la mejor salida de la «caída en cámara lenta» que se viene dando en México desde 2016 es quitar el impuesto a los dividendos, regresar la tabla de impuestos a la nómina a la vigente en 2007, bajar el IVA de 16 a 10% (y a 8% en zonas fronterizas), y lanzar un agresivo programa de privatización y desregulación.

Si el autor propone reducir impuestos (incluyendo la tasa del IVA en más de la mitad), lo menos que puede hacer, bajo el supuesto de que le preocupa que el déficit fiscal y la deuda pública exploten, es suguerir qué parte del gasto público recortar.