Por Carlos E. Paredes[1]

Las hiperinflaciones clásicas –estudiadas por Cagan (1956) y Sargent (1982)[2], entre muchos otros– son las que se registraron en Europa tras la Primera Guerra Mundial. En algunos de los países perdedores, el colapso del aparato productivo, la consecuente caída en la recaudación tributaria, junto al esfuerzo de reconstrucción, y la necesidad de afrontar el servicio de la deuda pública –incrementada por los gastos de las reparaciones impuestas por los países vencedores– generaron déficits fiscales muy grandes, los cuales fueron crecientemente financiados con emisión monetaria por parte de bancos centrales no independientes.

El consecuente aumento en la inflación, las expectativas de que esta continuaría incrementándose en el futuro, la disminución en la demanda por saldos monetarios y la necesidad de acelerar la expansión monetaria para mantener un determinado nivel de gasto real llevaron a la aceleración de la inflación, generando un círculo vicioso que terminó en hiperinflación. El fin de ellas vino con un “cambio de régimen”, caracterizado por un ajuste fiscal (con un importante componente de reducción del gasto público), el establecimiento de un banco central autónomo, el fin del financiamiento monetario, la estabilidad cambiaria y, algunas veces, con ayuda externa y alivio de deuda que contribuyó a darle credibilidad al programa de estabilización.

En contraposición, las hiperinflaciones latinoamericanas no se generaron como consecuencia de grandes guerras, sino más bien fueron la última fase del descalabro macroeconómico causado por gobiernos populistas que, entre muchos otros males que produjeron, sobre endeudaron a sus países y los volvieron fiscalmente inviables. A pesar de las diferencias entre las hiperinflaciones de la región (Bolivia, Perú, Argentina, Brasil y Nicaragua), un factor común a estas experiencias fue la existencia de crecientes déficits fiscales (en parte explicados por los gastos financieros relacionados a un endeudamiento público muy alto), que terminaron siendo monetizados casi en su integridad debido al agotamiento de otras fuentes de financiamiento. Otro factor común a estos episodios fue el alto grado de intervención del Estado en la economía –incluyendo los controles de precios, el control de cambios, la prevalencia de tipos de cambio múltiples, el otorgamiento de subsidios masivos a través de empresas públicas y/o bancos estatales. Así, las hiperinflaciones latinoamericanas no solo se caracterizaron por un crecimiento muy rápido y cada vez mayor del nivel general de precios, sino por fuertes distorsiones de precios relativos producto de la intervención del Estado.

Un aspecto interesante del fin de estas últimas hiperinflaciones es que, a diferencia de las experiencias europeas después de la Gran Guerra, el necesario ajuste fiscal no pasó por una reducción nominal de las remuneraciones del sector público, sino por un progresivo desmantelamiento de los controles de precios y la reducción de los subsidios generalizados, junto a la unificación cambiaria, es decir, por un salto final, casi una explosión, en el nivel de precios. Así –y a pesar de que pueda parecer paradójico– el Big Bang con el que se iniciaron los programas de estabilización latinoamericanos, fue una condición necesaria para el fin de las hiperinflaciones de la región. Dado que la sostenibilidad de las estabilizaciones dependía de cerrar efectivamente el financiamiento monetario del déficit, en muchos casos los gobiernos debieron restructurar las deudas con sus acreedores.

Hoy, Venezuela está sufriendo la última hiperinflación de América Latina, producto también de políticas populistas extremas. La intervención del Estado en la economía, los controles de precios y el déficit fiscal han llegado a niveles inverosímiles. Un dicho popular indica que “no hay mal que dure cien años, ni cuerpo que lo aguante”. Las hiperinflaciones son males de relativa corta duración, llevan en ellas la semilla de su final: el colapso de la demanda por dinero vuelve inviable el financiamiento monetario y, ante la ausencia de otras fuentes de financiamiento, fuerza el ajuste fiscal, el cual, en algunas oportunidades, viene acompañado por el cambio de gobierno. En Venezuela, dada la virulencia de los incrementos de precios, el mal de la hiperinflación no puede extenderse por mucho tiempo; además, el cuerpo de su economía no lo aguanta, tal como lo demuestra la diáspora de venezolanos por el planeta.

Por su relevancia, a continuación se compara la experiencia actual de Venezuela con la del Perú a fines de los años ochenta. Durante la segunda mitad de esa década, el gobierno de Alan García implementó una política “heterodoxa”, cuyos principales elementos fueron: limitar unilateralmente el servicio de la deuda (default), implantar controles de precios y salarios, introducir un sistema de cambio múltiple, e implementar políticas fiscales y monetarias expansivas. Esta mezcla de políticas gatilló la demanda interna y el crecimiento en el corto plazo (1986-87), pero a costa de un creciente déficit fiscal y de cada vez mayores desequilibrios en precios relativos. La fiesta heterodoxa llegó a su fin en 1988, cuando se agotaron las reservas internacionales y en setiembre de ese año el gobierno se vio forzado a decretar fuertes ajustes en precios controlados (la inflación de ese mes alcanzó el 114%), iniciándose así la hiperinflación peruana. El ajuste forzado de entonces no vino acompañado de un programa de estabilización coherente, pero sí por un desplome de la producción y los ingresos, así como por el financiamiento monetario del déficit que no llegó a cerrarse. Hubo que esperar casi dos años y un cambio de gobierno para el Big Bang peruano –conocido como el Fujishock–, el cual llegó el 8 de agosto de 1990, a los 10 días de haberse iniciado el primer gobierno de Alberto Fujimori[3].

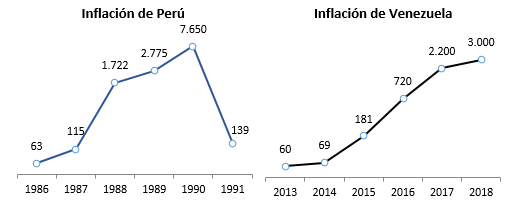

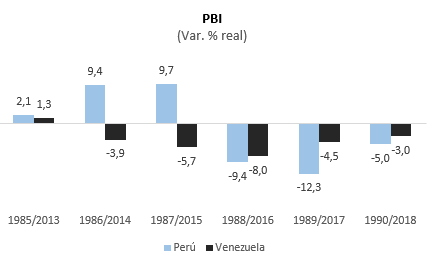

En los siguientes gráficos se muestran la evolución de los desequilibrios fiscales, de la inflación y del PBI en estos dos países durante las hiperinflaciones y durante los años inmediatamente anteriores a ellas.

Fuente: Banco Central de Reserva del Perú. Fondo Monetario Internacional, Monitor Fiscal (octubre 2017).

Nota: Los datos de Perú corresponden al Sector Público No Financiero, mientras que los de Venezuela corresponden a la suma del Gobierno Central y de Petróleos de Venezuela S.A. (PDVSA).

Fuente: Fondo Monetario Internacional.

Fuente: Banco Central de Reserva del Perú. Fondo Monetario Internacional (octubre 2017).

Como se puede ver, en el Perú, el déficit fiscal bordeó el 10% en el periodo 1986-89; en Venezuela, este promedió el 17% entre el 2014 y 2017. La inflación en Perú se aceleró de 115% en 1987 a 2,775%, en el año anterior al Big Bang (cuando alcanzó 7,650%); mientras en Venezuela, el aumento de precios se incrementó de 69% en el 2014 a 2,200% en el en 2017, y desde el último trimestre de ese año, se habría entrado en una etapa en que, a pesar de los controles de precios, la inflación superó de manera consistente el 50% mensual, mientras que el tipo de cambio en el mercado paralelo representó 33 veces el tipo de cambio para la importación de bienes necesarios a fines del 2017[4]. Finalmente, la caída del PBI en Perú en el trienio 1988-1990 alcanzó el 25%; en Venezuela, la caída en el producto en el periodo 2014-2017 bordeó el 20%, pero, claro, la caída todavía sigue y aún falta que pasen por su Big Bang: el “Veneshock”.

Es interesante recordar que en el momento del Fujishock de agosto del 90, el recuerdo del “Caracazo” de febrero de 1989 estaba aún muy presente (cuando ante el anuncio de un programa de estabilización –que aumentó el precio de la gasolina al doble, unificó el tipo de cambio e incrementó gradualmente una serie de tarifas públicas– las protestas populares en Caracas y su represión llevaron a cerca de 300 muertos). En este contexto, no es de sorprender que al terminar de anunciar el Fujishock –que implicó subir la gasolina en más de 30 veces e incrementar los precios de los productos de la canasta familiar entre 3 y 4 veces, el ministro de economía terminase su discurso con la famosa frase “Que Dios nos ayude”. El temor probó ser infundado o, en cualquier caso, la magnitud del ajuste fue tal que dejó sin capacidad de reacción a una población que no se esperaba algo así, pero que necesitaba desesperadamente salir del caos en el cual la había sumido el populismo.

Y, ahora, ¿cómo creemos que podría venir el “Veneshock”? A menos que el precio internacional del petróleo suba de manera inesperada, el ajuste fiscal es impostergable; de hecho, ya se está dando –de manera forzada– y por eso el creciente descontento de la población. El ajuste de precios es ineludible, el Big Bang venezolano está a la vuelta de la esquina. Acordémonos que, en marzo del 2016, Maduro incrementó el precio de la gasolina en 60 veces (dos veces el aumento del Fujishock) y que la gasolina en Venezuela siguió siendo la más barata del mundo (suele suceder cuando se multiplican grandes números por cero o casi cero). En Venezuela, al 18 de enero del 2018, los 10,000 galones de gasolina de 91 octanos que entran en un camión cisterna cuestan menos de 20 centavos de dólar (al tipo de cambio paralelo), alrededor de un quinceavo de lo que cuesta un galón en el Perú. Por otro lado, el tipo de cambio al cual se importan algunos alimentos y medicinas solo representa un 66avo del tipo de cambio paralelo. Sin duda, los desequilibrios de precios en Venezuela son mayúsculos, significativamente mayores que los que acumulamos en el Perú durante la segunda mitad de los ochenta.

El Big Bang venezolano, si es parte de un programa de estabilización coherente y que pueda gozar de credibilidad, será muy grande, significativamente mayor al Fujishock del 90. El reajuste de precios relativos que generará el desmantelamiento de los controles de precios y la unificación cambiaria llevará a un fuerte incremento en el nivel general de precios, a reducir aún más los saldos monetarios reales y, probablemente, a una caída en el tipo de cambio libre. Tras la explosión inicial de precios, podría venir la tan ansiada estabilidad de la moneda. Sin embargo, para que el programa tenga éxito y el costo de la transición se minimice, el ajuste tendrá que ser sostenible y gozar de credibilidad, por lo que resulta indispensable que éste venga acompañado de ayuda externa, tanto en la forma de alivio de deuda, como de ayuda humanitaria.

Claramente, el gobierno de Maduro no está en capacidad de estabilizar la economía venezolana. No solo desconoce y niega las causas de la hiperinflación y la naturaleza real de la crisis económica, sino que rechaza la ayuda humanitaria y aparentemente cree que puede seguir sirviendo su deuda, a pesar del descalabro económico y social que se vive en la actualidad[5]. Bajo el gobierno de Maduro, solo veremos ajustes forzados y parciales –como el “paquetazo” de setiembre de 1988 en el caso peruano– que, aunque podrían prolongar la agonía, solo agudizarán la crisis y eventualmente conducirán al cambio político y económico en el país. Así, es muy probable que la hiperinflación logre lo que no pudo hacer la oposición democrática en Venezuela: terminar con la última dictadura populista de la región y facilitar un cambio drástico en el régimen de política económica que, con mucho esfuerzo y perseverancia, saque a Venezuela del foso a donde la han llevado.

[1] Profesor de la Escuela de Postgrado de la Universidad del Pacífico. El autor agradece el apoyo de Juan Pablo Gallardo y Renato Gálvez.

[2] Cagan, P. (1956) “The Monetary Dynamics of Hyperinflation”. En: Friedman, M., Ed., Studies in the Quantity Theory of Money, The University of Chicago Press, Chicago, 25-117. Sargent, T. (1982) “The Ends of Four Big Inflations”. En: Hall, R., Ed., Inflation: Causes and Effects. University of Chicago Press. Chicago, 41 – 98.

[3] Para un análisis de la hiperinflación peruana ver: Paredes, C. & Sachs, G. (1991) Peru’s Path to Recovery. A Plan for Stabilization and Growth. The Brookings Institution. Washington, D.C., 1991.

[4] Al momento de editar este artículo, a menos de tres semanas iniciado el año 2018, este último ratio se había duplicado, pues el tipo de cambio paralelo rompió la barrera de los 200,000 bolívares por dólar (o 200 millones de los bolívares que circularon hasta antes de la reconversión monetaria de enero del 2008). La rapidez de estos cambios ejemplifica bien el vértigo y el caos en precios relativos causado por la hiperinflación.

[5] Al respecto, cabe recordar que la estabilización peruana de comienzos de los noventa contó con el apoyo de los acreedores externos, de muchos de los cuales se obtuvo un importante componente de alivio de deuda, y con quienes tomó varios años reprogramar y normalizar la relación deudor-acreedor.