[1] Por Gustavo Ganiko, Karl Melgarejo y Carlos Montoro[2]

En los últimos años los niveles de deuda pública han aumentado de manera importante alrededor del mundo, tanto en economías avanzadas como en emergentes, y América Latina no ha sido la excepción. Según información del FMI[3] la mediana del ratio de deuda pública ha crecido 55, 43 y 26 por ciento entre el año 2007 y 2015 en estos tres grupos de países respectivamente.

En este contexto resulta importante entender hasta cuanto puede endeudarse una economía sin comprometer su solvencia fiscal. La estimación de un umbral para la deuda pública permite obtener una medida del espacio fiscal, la cual que puede servir de guía a los diseñadores de política económica sobre cómo implementar políticas fiscales expansivas sin perjudicar la sostenibilidad de las finanzas públicas.

Límite de deuda y espacio fiscal

Para estimar el espacio fiscal es necesario analizar los factores que determinan la acumulación de la deuda pública. Entre los enfoques desarrollados recientemente (ver Botev et al 2016[4]) destacan tres tipos:

1) Acceso al mercado, bajo el cual se postula que la capacidad de los gobiernos para realizar ajustes fiscales es menor a medida que el nivel de deuda asciende, mientras que los costos financieros aumentan con un mayor endeudamiento. Estas dos características implican la existencia de un límite de deuda a partir del cual se produce una dinámica explosiva. Así, el espacio fiscal se define como la distancia entre el nivel de deuda actual y este límite.

2) Probabilidad de default, en el que se analiza la sostenibilidad desde una perspectiva de largo plazo. En este enfoque no se estima un límite de deuda, sino la probabilidad de que el gobierno incumpla con sus obligaciones (default) para cada nivel de deuda. Esta probabilidad se obtiene estimando el valor presente de los máximos niveles de resultados primarios que puede generar el país en el futuro.

3) Sostenibilidad fiscal a largo plazo. Este enfoque se basa en la metodología elaborada por Blanchard et al (1990)[5], en la cual se estima la brecha entre el resultado primario actual y aquel que mantendría constante el ratio de deuda en el largo plazo. Este ejercicio se realiza siempre y cuando las tasas de intereses de la deuda sean mayores al crecimiento del PBI, pues de lo contrario el gobierno puede incurrir en déficits fiscales permanentemente sin comprometer las finanzas públicas.

Recientemente varios estudios han realizado estimaciones del límite de deuda bajo el primer enfoque. Por ejemplo, estimaciones para países desarrollados (Zandi et al 2011[6], Ghosh et al 2013[7], Pommier 2015[8], por mencionar algunos) muestran que el límite de deuda para estos países estaría en promedio entre 150 y 200 por ciento del PBI, por lo que varios países contarían con cierto espacio fiscal. Sin embargo, países como Grecia, Japón e Italia destacan por no tener espacio fiscal. No obstante, los estudios para países emergentes son escasos (solo tenemos conocimiento del estudio de Adedeji et al 2016[9] para economías de bajos ingresos).

El Banco de Pagos Internacionales (BIS) remarca en su Informe Anual de 2016[10] la importancia de estimar el espacio fiscal bajo esta metodología, pero resalta también que hay que tomar en cuenta algunas limitaciones de este enfoque: las estimaciones de los límites de deuda se encuentran sujetos a un considerable grado de incertidumbre y estos límites son sensibles a las condiciones económicas y financieras de los países, las cuales pueden cambiar abruptamente.

Límite de deuda estocástico

En dos trabajos recientes, elaborados en la Secretaría Técnica del Consejo Fiscal del Perú, utilizamos este enfoque adaptándolo para 18 economías emergentes, entre las cuales se encuentran 5 países de la región (Brasil, Chile, Colombia, México y Perú). Además, proponemos una nueva metodología para estimar un límite de deuda tomando en cuenta la sensibilidad a las condiciones económicas y financieras de cada economía, así como la incertidumbre sobre los coeficientes del modelo. Esta medida, a la cual denominamos el “límite de deuda estocástico”, permite resolver las principales críticas hechas a este enfoque.

En primer lugar, encontramos que los países analizados presentan el fenómeno denominado “fatiga fiscal”: hacer ajustes fiscales para frenar el crecimiento de la deuda se hace más difícil cuando el tamaño de la deuda es mayor. Si un gobierno incurre en un déficit fiscal, esto implica que la deuda aumenta. Como los déficits fiscales no se pueden mantener permanentemente, en algún momento se vuelve necesario realizar un ajuste fiscal (mediante recortes de gasto o aumentos en la recaudación) para frenar la acumulación de la deuda.

Por otro lado, estimamos una relación positiva y creciente (convexa) entre la percepción de riesgo soberano (EMBI Global) y el tamaño de la deuda pública, con lo cual los intereses (costo de financiamiento) aumentan significativamente a medida que el ratio de deuda se incrementa. Este resultado es importante, pues a mayor deuda el pago de intereses aumenta, lo cual hace necesario ajustes fiscales adicionales para poder pagar el mayor costo financiero y así evitar que la deuda siga creciendo. También encontramos que los costos de financiamiento dependen significativamente de variables internacionales como el rendimiento de los bonos del tesoro de EEUU a 10 años y la volatilidad financiera internacional (medida por el VIX).

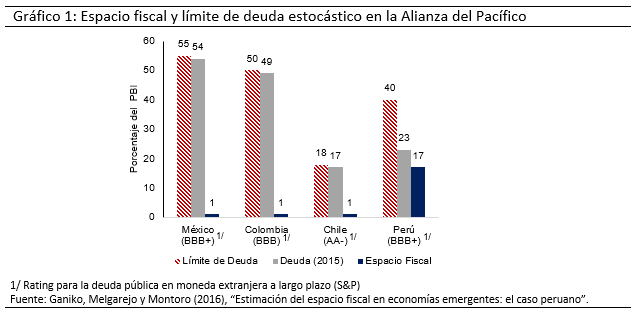

Finalmente, a fin de incorporar la sensibilidad a las condiciones económicas y financiares de cada economía, así como la incertidumbre sobre las estimaciones, simulamos para cada economía 1000 escenarios para las variables de control y 1000 escenarios para los coeficientes del modelo, usando las matrices de varianzas y covarianzas de las variables y de los coeficientes respectivamente. Este ejercicio nos permite generar un millón de escenarios y un histograma para el límite de deuda para cada país. Bajo la metodología que proponemos, denominamos el “límite de deuda estocástico” al mayor valor del ratio de deuda pública que minimiza la probabilidad de que se genere una trayectoria explosiva para la deuda pública. Los resultados para los países de la Alianza del Pacífico se muestran a continuación:

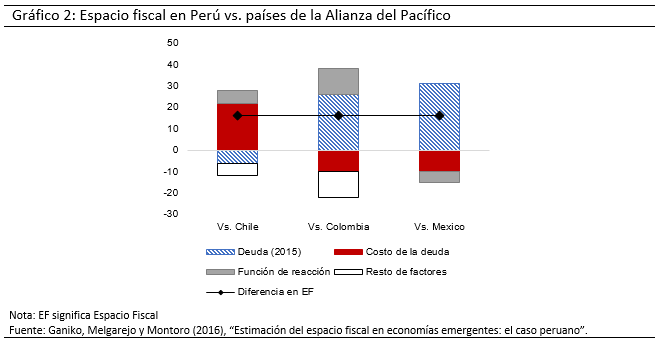

De acuerdo a nuestros resultados, Perú es el país con el espacio fiscal más amplio entre los países de la Alianza del Pacifico, mientras que el resto de países el espacio fiscal es muy pequeño. A fin de analizar las razones detrás de estas diferencias realizamos un análisis contrafactual, comparando Perú con cada uno de los países analizados. Para ello, calculamos nuevamente el límite de deuda estocástico para el Perú incorporando el conjunto de variables de control usados para estimar el costo de la deuda y la función de reacción fiscal de cada uno de estos países; es decir, como si el Perú tuviese la estructura económica de cada uno de estos países.

Se muestra que con respecto a Chile, los determinantes del costo de la deuda, como son por ejemplo la prima por riesgo soberano y el tipo de cambio, explican la mayor parte de las diferencias en el espacio fiscal entre los dos países. Por otro lado, el mayor nivel de deuda de Perú respecto a Chile reduce las diferencias en el espacio fiscal. En relación a Colombia y México, el mayor espacio fiscal de Perú se encuentra explicado principalmente por el menor nivel de deuda inicial. Asimismo, los determinantes de la función reacción fiscal, como son la sensibilidad de las cuentas fiscales a la deuda o a precios de commodities, explican también parte del mayor espacio fiscal que posee Perú respecto a Chile y Colombia.

Finalmente, es importante mencionar que el límite de deuda estocástico que estimamos no implica que éste sea un nivel al cual se pueda llegar sin consecuencias negativas para la economía. La percepción de riesgo soberano del mercado puede deteriorarse súbitamente a medida que la deuda crece y el espacio fiscal se reduce, creado un círculo perverso entre mayores costos financieros y menor espacio fiscal. Por ello, las estimaciones de espacio fiscal que se derivan de este ejercicio deben ser consideradas como recursos de última instancia a usarse solo en casos extremos, una suerte de “buffer” fiscal. Por el contrario, en situaciones de bonanza económica, los gobiernos deben procurar ampliar este espacio fiscal a fin de fortalecer su capacidad de ejecutar políticas fiscales expansivas cuando sea necesario.

[1] Este artículo se basa en dos Documentos de Investigación de la Secretaría Técnica del Consejo Fiscal del Perú: “Estimación del espacio fiscal en economías emergentes: el caso peruano” y “How much is too much? The fiscal space in emerging market economies”.

[2] Secretaría Técnica del Consejo Fiscal. Los puntos de vista expresados en este artículo corresponden a los autores y no reflejan necesariamente la posición del Consejo Fiscal del Perú.

[3] World Economic Outlook Database y Fiscal Monitor, octubre 2016.

[4] Botev, Jarmila, Jean‐Marc Fournier, y Annabelle Mourougane. 2016. “A Re‐Assessment of Fiscal Space in OECD Countries”. OECD Economics Department Working Papers No. 1352, OECD Publishing, Paris.

[5] Blanchard, Olivier, Jean-Claude Chouraqui, Robert P. Hagemann, y Nicola Sartor. 1990. «The Sustainability of Fiscal Policy: New Answers to an Old Questions«, OECD Economic Studies, No. 15, Autumn, Paris.

[6] Zandi, Mark, Xu Cheng, y Tu Packard. 2011. “Fiscal Space”, Moody’s Analytics Special Report.

[7] Ghosh, Sugata, Jun Kim, Enrique Mendoza, Jonathan Ostry, y Mahvash Qureshi. 2013. “Fiscal Fatigue, Fiscal Space and Debt Sustainability in Advanced Economies”, The Economic Journal, Royal Economic Society, vol. 0, pages F4‐F30, 02.

[8] Pommier, Sébastien. 2015. “Public debt sustainability in advanced economies: a stochastic simulation of fiscal spaces after the 2008 financial crisis”, mimeo, University of Rennes.

[9] Adedeji, Olumuyiwa, Calixte Ahokpossi, Claudio Battiati, y Mai Farid. 2016. “A Probabilistic Approach to Fiscal Space and Prudent Debt Level: Application to Low‐Income Developing Countries”, IMF Working Paper WP/16/163 (Washington: International Monetary Fund).

[10] Banco de Pagos Internacionales. Junio 2016. “Towards a financial stability-oriented fiscal policy” published in “86th Annual Report”. (Basel: Bank for International Settlements).