Publicado en La Silla Vacía el 8 de febrero de 2016.

En Colombia, uno de los pocos consensos que existen entre los economistas es que el estatuto tributario es malo. Por esta razón se convocó una comisión de expertos en materia tributaria para estudiar el asunto y proponer reformas (Ley 1739 del 2014, Artículo 44).

La comisión de expertos preparó un informe detallado donde se presenta un diagnóstico de la situación fiscal del país y plantea propuestas concretas (el documento completo está disponible https://comisionreformatributaria.files.wordpress.com/2015/03/informe-fi…). Las recomendaciones son muy similares a las realizadas por la OECD e incluyen cambios en varios aspectos del estatuto tributario.

Desde que se hizo público el informe de la comisión de expertos han surgidos críticas a algunas de las propuestas pero, tal vez, la mayor cantidad de críticas se refieren a las modificaciones sobre el impuesto al valor agregado (IVA). Por este motivo, en las siguientes líneas me limito a discutir algunos de los cambios al IVA propuestos por la comisión.

¿Qué propone la comisión de expertos?

Aunque la propuesta de la comisión incluye varias modificaciones, hay tres que considero centrales: aumentar la tarifa general al 19%, reducir el número de tasas del IVA (5%, 10% y 19%) y reducir los umbrales para tener el tratamiento de régimen simplificado.[1]

La idea es gravar todos los bienes y servicios al 19 por ciento, excepto bienes de la canasta básica como libros escolares, servicios educativos y medicamentos. Esto implica eliminar exenciones sectoriales que muchas veces son redundantes, aumentan la complejidad del sistema y facilitan la evasión.

La reducción de los umbrales para el tratamiento de régimen simplificado tiene que ver con la necesidad de ampliar la base, mejorar la información con la que cuenta la DIAN y, por supuesto, reducir las opciones de evasión y elusión.

¿Por qué razón?

Actualmente, el recaudo tributario en Colombia es insuficiente si se quiere mantener un ritmo de gasto público similar al observado en los últimos años. En estas circunstancias, el gobierno tiene dos opciones: recortar el gasto público o aumentar el recaudo tributario. La primera opción tiene un limitante central: el gasto público es inflexible a la baja (ver este y este documento). Hay gastos que no se pueden reducir por mandato constitucional, hay gastos corrientes como los salarios de los empleados públicos que no se pueden recortar sustancialmente, hay gastos que nadie aceptaría que se recorten, etc. Así, dada la institucionalidad actual, resulta necesario un aumento en el recaudo.

Dado que el recaudo de IVA en Colombia es bajo de acuerdo con estándares internacionales, aumentar este recaudo resulta una opción razonable. De acuerdo con la OCDE, el recaudo de IVA como proporción del PIB es menor que en el promedio de América Latina y mucho menor que el promedio de los países de la OCDE.

De acuerdo con la comisión de expertos por concepto de IVA “Brasil recauda 3.5 puntos del PIB más que Colombia; Chile, 3 puntos; Bolivia, 2.5 puntos y Perú y Ecuador, 1 punto. 47.”

El bajo recaudo depende de tres variables: el nivel de la tarifa, el tamaño de la base y el nivel de evasión. Comparaciones internacionales sugieren que la tarifa es baja, la base pequeña y la evasión elevada.

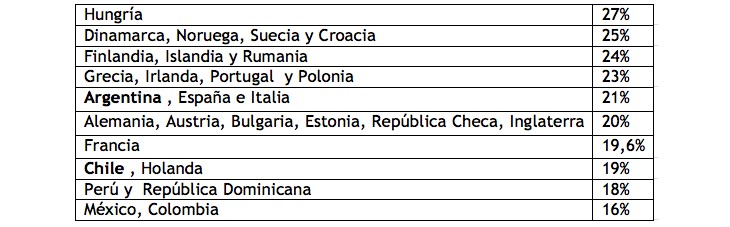

En la siguiente presento una lista de países con tarifas de IVA iguales o superiores a la de Colombia. La lista es amplia y heterogénea pero basta con señalar que la tarifa general del IVA es superior al 19% en los países donde existe un estado del bienestar generoso.

Con respecto a la base, de acuerdo con la DIAN cerca del 50% de los productos no están cubiertos con el IVA.

Por último, la dispersión y multiplicidad de tarifas contribuye a la complejidad del sistema y facilita la evasión.

¿Cuáles son las críticas?

La crítica más común tiene que ver con lo regresivo del impuesto al valor agregado. El argumento central tiene dos premisas básicas: 1. El impuesto recae, al menos parcialmente, sobre el consumidor final. 2. Los consumidores más ricos destinan una menor proporción de su ingreso a consumir. De estas dos premisas se deduce que la proporción del ingreso de los ricos que se destina a pagar IVA es menor y, por lo tanto, el IVA afecta más a los pobres.

El argumento parece impecable. No obstante, al menos en el caso colombiano, no es claro que la segunda premisa sea totalmente cierta. Los bienes de la canasta básica están exentos de manera que, si el consumo suntuario está positivamente correlacionado con el nivel de ingreso, entonces la tarifa promedio es mayor para los individuos más ricos.

¿Cuál es el efecto neto del IVA sobre la distribución en el caso de Colombia? Lo ignoro, pero para poder afirmar o negar que un aumento en el IVA incrementa la desigualdad se requiere un ejercicio numérico complejo.

Otra tipo de crítica apunta a la inconveniencia de eliminar ciertas exenciones. En particular el primer párrafo de la página 115 ha despertado varias reacciones:

“Los bienes que actualmente se consideran en la categoría de exentos diferentes a exportaciones de bienes y servicios. Se propone que de estos productos queden gravados a la tarifa del 5% los siguientes: 1. Bovinos 2. Libros 3. Cuadernos 4. Maíz y arroz 5. Leche y queso fresco 6. Huevos frescos 7. Pescado y camarones 8. Carne”.

Desde el gobierno, la Ministra de educación afirmó: “Propuesta de IVA 5% a cuadernos y libros es regresiva. Afectaría a miles de padres que hacen esfuerzos para enviar a sus hijos al colegio”. Desde otros frentes se ha afirmado que gravar con IVA los alimentos también es regresivo.

Nuevamente, para poder afirmar que imponer un IVA del 5% a estos productos es regresivo habría que demostrar que los pobres destinan una mayor proporción de sus ingresos al consumo de estos bienes. Que yo sepa no existen estudios al respecto.

¿Es posible ponernos de acuerdo?

En Colombia, mediante la Sentencia C-776/ 03, la Corte Constitucional determinó que gravar con IVA los bienes de la canasta familiar es inconstitucional a menos que “existan políticas efectivas que compensen la afectación al mínimo vital de las personas que, debido a su condición económica enfrentarían dificultades o se verían en imposibilidad de acceder a los mismos a causa del mayor valor que deben por ellos a causa del impuesto.”

En la práctica, esto significa que para que un aumento del IVA a los productos de la canasta básica supere la prueba de constitucionalidad, el gobierno tiene que implementar políticas de gasto de tal forma que el efecto neto sobre el poder de compra de los más pobres sea positivo. Dicho de otra forma, este elemento de la reforma solo será aprobado por la Corte Constitucional si no tiene efectos regresivos.

Dado que los ricos también comen y suelen tener una día más rica en proteína animal que los pobres, el efecto de aumentar el IVA para los alimentos mencionado en la sección anterior genera ingresos fiscales superiores a los costos que el aumento en este impuesto genera para los más pobres. Así, el mayor recaudo permite compensar a los más pobres.

[1] “Se propone establecer cuatro categorías de bienes y servicios gravados: i) bienes y servicios gravados a la tarifa 0% y con derecho a devolución del IVA pagado en la compra de bienes y servicios, ii) bienes y servicios gravados a la tarifa del 5%, iii) bienes y servicios gravados a la tarifa del 10% y iv) bienes y servicios gravados a la tarifa del 19%.” Ver informe página 112.

Muy bueno e interesante el post.

Sobre el impacto distributivo del IVA: si bien en general, como se menciona, se sostiene que es regresivo, si se utiliza el consumo en lugar del ingreso como indicador de bienestar el impuesto es proporcional.

Adicionalmente debe evaluarse muy críticamente los tratamientos diferenciales por cuestiones de distribución del ingreso dado que de no estar bien focalizados y existir filtraciones pueden no ser progresivos.

Aquí el caso de Argentina http://www.fiel.org/publicaciones/Documentos//DOC_TRAB_1440549015218.pdf