Con la colaboración de Luis Felipe Sáenz

A mediados del 2008 el premio Nobel de economía Joseph Stiglitz describió en uno de sus blogs el régimen de política monetaria que se conoce como Inflation Targeting o Inflación Objetivo (IO), como uno en el que, cuando quiera que la inflación se sitúa por encima (debajo) del objetivo, la tasa de interés de referencia del banco central debe subir (bajar). Paso seguido a esto, y en un tono mucho menos “descriptivo”, Stiglitz vaticinó que ante los choques de oferta que las economías estaban sufriendo, dicho régimen estaba destinado a fracasar. No hemos seguido su blog mucho pero pensamos que seguramente con la crisis financiera que se agravó con los acontecimientos que siguieron en los meses después de escribir ese blog (Lehman, QE1, QE2, etc.), dichos vaticinios se debieron reforzar aun más.

Creemos que vale la pena entonces preguntarse, una vez dicha tormenta financiera del 2008-2009 acabó (por lo menos esa tormenta), ¿qué pasó con los regímenes de IO? ¿Sobrevivieron? ¿Cómo reaccionaron ante la crisis financiera? ¿Fue esa reacción distinta de aquella descrita en los manuales de texto de IO? El objetivo de esta breve nota es responder a estas preguntas. Primero miramos qué evidencia empírica hay sobre los países cuyos bancos centrales adoptaron IO, en particular los Latinoamericanos, y después terminamos con una serie de consideraciones sobre IO en tiempos de turbulencias externas.

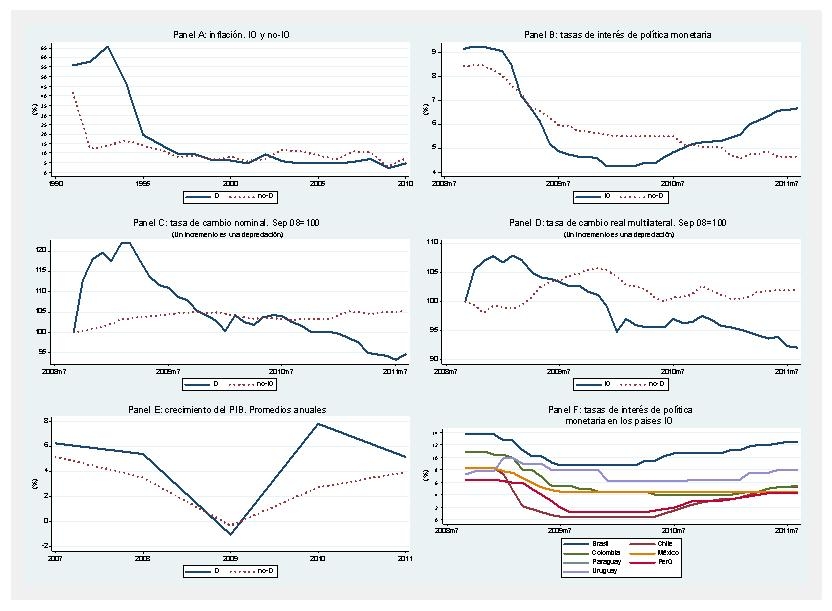

Después de mirar algunas series macroeconómicas, creemos hay por lo menos seis observaciones que valen la pena resaltar. Los paneles de la figura 1 muestran esta evidencia empírica y, en la mayoría de los casos, realizamos una comparación con los países que no han adoptado el régimen de IO (no-IO), los cuales tomamos como aquellos que no han hecho un compromiso explícito y oficial de metas de inflación sin ningún otro compromiso cambiario. Con excepción del primer panel, nos concentramos en el periodo posterior a la quiebra de Lehman Brothers.

En primer lugar, la más evidente de las observaciones, pero quizá la más importante es que ninguno de los bancos centrales de la región que, antes de la crisis, adoptaron IO como marco de política monetaria (Brasil, Chile, Colombia, México, Paraguay, Perú, y Uruguay) han abandonado este marco de política. De hecho, no conocemos de ningún banco central que haya oficialmente abandonado este régimen desde la crisis financiera mundial.

En segundo lugar, en retrospectiva, los países que adoptaron IO en la región vieron sus niveles de inflación reducirse y converger a niveles por debajo del 5%. Esto se puede observar en el Panel A donde, además, se aprecia que, este nivel ha sido más bajo y ligeramente menos volátil que aquel de los no-IO, particularmente en el periodo reciente de marcada volatilidad externa. Esto, por supuesto, es simplemente una correlación incondicional que no implica causalidad ya que muchas cosas más pueden estar pasando en el trasfondo. Sin embargo, no dejar de ser interesante esta tendencia.

En tercer lugar, el panel B muestra que, en términos de la tasa de referencia, los IOs realizaron política contra cíclica bajando su tasa de intervención durante la crisis y subiéndola de nuevo durante el periodo más reciente de boom económico. Además, los IOs pudieron ser más agresivos en su política que los no-IO. Esto es, por supuesto, consistente con la idea que bajo IO el banco central tiene más flexibilidad para reaccionar contracíclicamente por no tener que defender el tipo de cambio. Sin embargo, como lo comentaremos más abajo, esto no recluye el que las intervenciones en el mercado cambiario se hagan también bajo IO.

En cuarto lugar, y de la mano con la pasada observación, los Paneles C y D muestran que los tipos de cambio nominales se depreciaron más en los IOs llevando a que el tipo de cambio real se pudiese depreciar y ayudar así a absorber en alguna medida el choque externo. Aunque, con relativa velocidad, esta tendencia se revistió y volvimos a ver apreciaciones reales. En contraste, los no-IO debieron padecer apreciaciones del tipo de cambio real.

En quinto lugar, juzgando por el crecimiento anual del PIB en el 2009, los países con IO no parecen haber escampado el temporal mucho mejor que los demás países de la región, Panel E. En este panel se compara los IOs con todos los demás países de la región, incluidos aquellos que decidieron optar por tipos de cambio fijos. Dicha comparación muestra, sin embargo, que los IOs sí pudieron salir de la crisis con más vigor que los demás países.

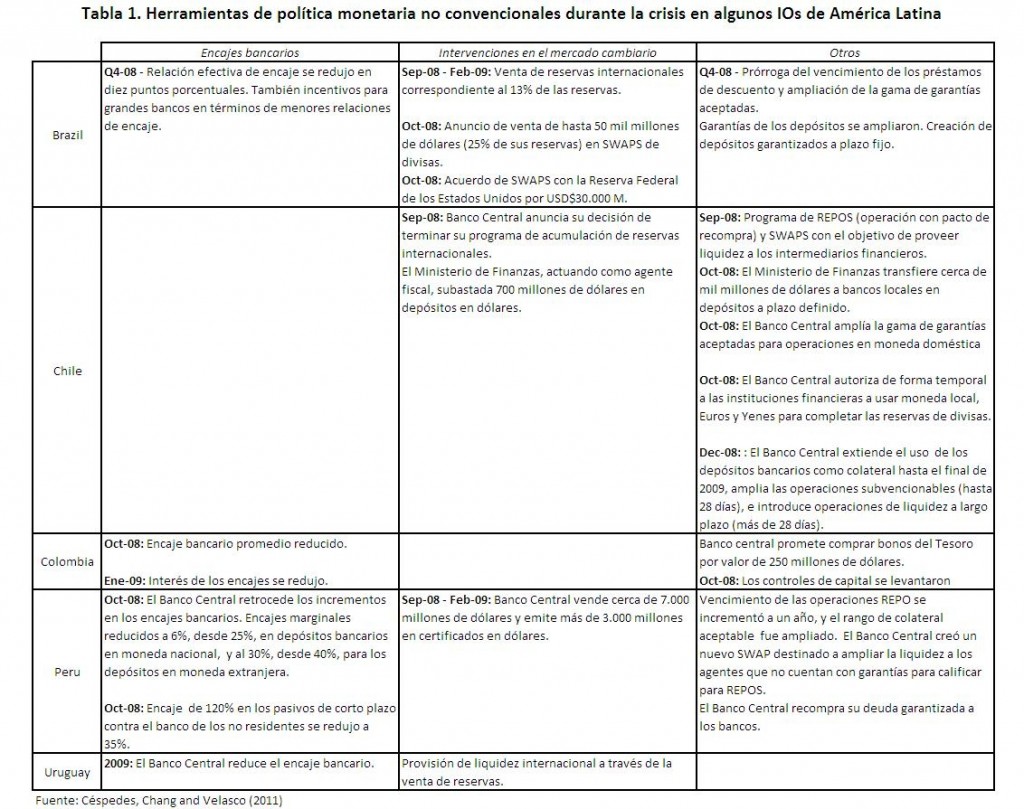

En sexto lugar, los instrumentos con los que se condujo la política monetaria fueron más allá de la simple variación de la tasa de política del banco central la cual es considerada como la medida de política monetaria convencional bajo IO. La tabla 1 presenta un resumen selecto de las medidas empleadas durante la crisis por los IOs en la región. En resumen, medidas no convencionales como la reducción de los encajes y la provisión de liquidez interna y externa, entre otros, fueron ampliamente usados por estos bancos centrales. Un punto clave acá es que estas medidas se emplearon a pesar de que en ninguno de los IOs, con la excepción de Chile, la tasa de intervención llegó a cero (Panel F). Lo cual contrasta con el caso de economías desarrolladas como la de Estados Unidos donde se implementaron medidas no convencionales solo cuando la tasa de política llegó a cero. También es importante resaltar que en muchos casos dichas medidas no convencionales se implementaron antes que los bancos centrales comenzaran a bajar sus tasas de referencia. Esto está relacionado con que las tasas de política no caen tras la quiebra de Lehman sino que se demoran unos meses en hacerlo.

En resumen, pues, si bien no pudieron escapar al choque global, los países con IO parecen haber podido realizar política contracíclica durante la crisis con resultados aparentemente mejores que sus vecinos no-IO pero empleando métodos que distan bastante de lo que en el manual de texto se conoce como IO. Esto último siendo uno en donde el banco central reacciona de acuerdo con una regla de política sobre su tasa de política para alcanzar su objetivo inflacionario. La respuesta de política parece entonces haberse alejado bastante de una regla de Taylor en donde el banco reacciona de forma sistemática y con un solo instrumento a desviaciones de la inflación de su objetivo y desviaciones del producto de su nivel potencial. En varios libros de texto, la regla de Taylor, o ligeras modificaciones de esta, son la forma en que se ha caracterizado al régimen de IO.

¿Significan estas medidas no convencionales que el régimen de IO fue en la práctica abandonado como se ha sugerido en algunos casos? ¿Quiere esto decir que IO no sirve para épocas de crisis? ¿Sugieren estos hechos que es necesario realizar cambios al régimen de IO en la región? Creemos que las siguientes tres consideraciones son necesarias para responder estas preguntas.

La primera consideración tiene que ver con lo que se entiende por un régimen de IO. Creemos en una descripción de éste como un marco de política, no como una regla. Es un esquema de compromiso en resultados más no en instrumentos. Dentro de este esquema hay un compromiso creíble por alcanzar un nivel de inflación estable de largo plazo así como también consideraciones por las desviaciones transitorias del producto de su nivel potencial. No es una regla en el sentido que no existe una descripción sistemática de la forma como el banco central debe actuar al estilo de una regla de Taylor. Bajo este marco más realista, la autoridad monetaria emplea todos sus instrumentos así como sus modelos y demás información disponible para alcanzar su objetivo.

Desde un punto de vista conceptual la anterior caracterización se puede enmarcar mas como un banco central que busca minimizar cierta función de perdida social que depende de valores presentes y futuros de las brechas de inflación y producto, dado el comportamiento y estructura de la economía. Bajo dicho marco cabe hacer dos aclaraciones. Primero, nada garantiza que la solución a dicho problema adopte una forma simple tipo regla de Taylor. De hecho, Svensson (2000) mostró como dicha solución puede distar bastante de una regla de Taylor hasta el punto de, por ejemplo, tener al banco central reaccionando ante cambios del tipo de cambio en la medida que este incorpora información sobre desarrollos presentes y futuros de las brechas de inflación y producto. Y está bien documentado el que en el ciclo de economías emergentes como las Latinoamericanas los cambios en la tasa de real son marcados. Es por esta razón que nos sorprende cuando se afirma que los bancos centrales de la región se desvían de la IO cuando reaccionan ante desviaciones transitorias de su tipo de cambio real.

La segunda aclaración que nos parece pertinente hacer tiene que ver con que no hay nada que en principio implique que en dicho problema de optimización el banco central posee solo la tasa de referencia como variable de control. Si la estructura de la economía es lo suficientemente compleja es posible que la solución a dicho problema implique el uso de más de un instrumento. Esto podría explicar por qué razón, en la práctica, los bancos centrales ha conducido sus políticas haciendo mucho más que mover su tasa de referencia. En Colombia, para dar un ejemplo puntual, el gerente técnico del banco central ha argumentado técnicamente que, dada la sustitución imperfecta que existe entre los depósitos y el crédito del banco central como fuentes de financiación para los bancos, el movimiento de los encajes ha servido para mejorar el mecanismo de transmisión de la política monetaria (ver Vargas, et.al., (2010)). Nos sorprende pues, acá también, que se afirme que dichas medidas no convencionales implican que los bancos centrales se desvían de la IO.

La segunda consideración se desprende de la anterior y tiene que ver con las pocas herramientas teóricas con que actualmente se cuenta para analizar el alcance de dichas medidas no convencionales. Desafortunadamente, la mayoría de modelos cuantitativos sobre conducción de política monetaria en economías emergentes se han abstraído de estas consideraciones y han seguido el esquema de reglas de política en donde solo existe la tasa del banco como único instrumento. Creemos pues que se necesita profundizar en el realismo de dichas herramientas de análisis para que incorporen los diversos instrumentos disponibles en la caja de herramientas del banco central que está restringido por las características intrínsecas de de una economía emergente. Esto, desde luego, no es una tarea fácil desde el punto de vista de modelaje ya que hacerlo implica serias desviaciones del modelo Neo Keynesiano tradicional con el que estos temas se han abordado. Creemos que un paso prometedor en esta dirección lo constituye el reciente artículo de Garcia-Cicco (2011). Sin entrar mucho en los detalles, lo que se hace en este trabajo es introducir una serie de fricciones al modelo Neo Keynesiano que hacen que, en el equilibrio, la composición del balance del banco central sirva como instrumento de política, además de la tasa de política. De forma interesante, en el modelo, calibrado para la economía Chilena, se encuentra que cambios en la composición de los activos del balance del banco central pueden tener importantes efectos expansionistas.

Es pues necesario contar con más trabajos de ese tipo que analicen la complementariedad que puede existir entre la conducción de política monetaria por métodos convencionales y no convencionales, particularmente en economías emergentes. Y no solo en épocas de crisis sino también en periodos de fuerte expansión económica. Por ejemplo, hemos visto que en el reciente periodo de influjo de capitales y recalentamiento en Latinoamérica los bancos centrales han vuelto a hacer uso de herramientas de política que van más allá de aumentar su tasa de referencia. Entre estas medidas se encuentran acciones como las intervenciones (esterilizadas) en los mercados de divisas y la implementación de controles a los capitales. Evidentemente estas medidas proveen una salida al dilema que los banqueros centrales de la región enfrentan cada vez que quieren aumentar tasas para desacelerar la economía sabiendo que dicha medida puede llegar a empeorar más las cosas.

Un tema central en la (poca) literatura que existe sobre este tipo de medidas no convencionales en economías emergentes con IO es la credibilidad con la que cuenta el banco central. Este tema nos lleva a la tercera y última de las consideraciones que nos gustaría discutir acá. Creemos que es evidente que los bancos centrales Latinoamericanos que adoptaron IO han ido poco a poco ganando la credibilidad necesaria para que el régimen de IO tenga éxito. Sin embargo, vemos con preocupación que dichas medidas no convencionales de política pueden minar esta credibilidad. Como hemos argumentado en esta nota, no creemos que dichas medidas no convencionales sean una desviación de dicho marco de política monetaria. Sin embargo, sí pensamos que sin un mayor grado de transparencia con respecto de estas medidas puede darse la falsa impresión que el banco central está desviándose de su marco de políticas por razones diferentes a sus dos argumentos en la función de pérdida comentada antes. Y esto a la postre puede llegar a minar la credibilidad ganada con esfuerzo en años anteriores. Nadie quiere volver a los años anteriores en la región en donde los bancos centrales eran instituciones con procedimientos oscuros que por su misma naturaleza los volvían altamente discrecionales. Es pues necesario que se haga una mejor labor de comunicación sobre la forma y razón por las cuales dichas medidas no convencionales se siguen enmarcando dentro de IO.

Pensamos pues que los regímenes de IO en América Latina pasaron la dura prueba de la fuerte crisis financiera. Lo hicieron a pesar de los negativos vaticinios que sobre ellos hicieron. Sin embargo, lo hicieron empleando tanto políticas convencionales como no convencionales, pero sin perderse del marco fundamental del régimen monetario. Creemos que esto muestra que dicho régimen es lo suficientemente flexible para adaptarse a momentos de turbulencia externa. Aunque es necesario mejorar los métodos de comunicación para que dichas medidas no den al traste con lo ganado en credibilidad en los últimos años.

Referencias

Céspedes, L. F., R. Chang, and A. Velasco (2011) Is Inflation Target still on Target?, Mimeo.

Garcia Cicco, J. (2011) On the quantitative effects of unconventional monetary policies in small open economies. International Journal of Central Banking, March.

Svensson, L. (2000) Open economy inflation targeting. Journal of International Economics, 50 (1), pp. 155-183.

Vargas, H., Y. R. Betancourt, C. Varela, and N. Rodriguez (2010) Effects of reserve requirements in an inflation targeting regime: The case of Colombia. In The Global Crisis and Financial Intermediation in Emerging Market Economies, BIS Papers, no. 54.

Me pareció muy interesante las comparaciones entre IO y No-IO. Me surge una duda: ¿Se incluye el dato de Argentina dentro de los No-IO?. Desde el año 2007 con la intervención del INDEC el dato de inflación oficial de Argentina se a puesto en duda. Algunos investigadores particulares han hecho el calculo de la «inflación verdadera» y sus resultados difieren significativamente del la inflación real. Incluir a Argentina puede distorsionar mucho la comparación. ¿Qué países se incluyen en el grupo No-IO?

Gracias por el comentario Edgar. La respuesta es No, Argentina no se incluye precisamente por los problemas asociados con el dato de inflación que tú mencionas.

El grupo de los No-IO lo conforman los países de la región que han mostrado un grado de compromiso efectivo más o menos fuerte con la defensa del tipo de cambio sin llegar al extremo de adoptar tipos de cambio fijos o dolarizar: Bolivia, Guatemala, Guyana, Haiti, Honduras, Jamaica, Nicaragua, Suriname, Trinidad and Tobago, Costa Rica, Dominican Republic, Guatemala.

La inclusión de Paraguay y Uruguay en el conjunto de los inflation-targeters es harto discutible. Ninguno de los dos hizo explícita la adopción de ese régimen. Uno de los requisitos básicos de la institcionalidad del régimen, la publicación periódica de un informe de inflación (que no es lo mismo que un informe sobre la política monetaria) está ausente en ambos casos. En Uruguay, además, durante la fases de la crisis internacional 2008-2009 se abandonó transitoriamente la señalización de la política monetaria mediante tasas de intéres. Aparte de eso, comparto mucho de lo que la nota dice sobre el uso de otros instrumentos como los encajes dentro del régimen. Es un tema casi tabú en la práctica y algo menos en la investigación. La razón está en que la «doctrina» de no hacer política monetaria alterando los encajes obligatorios que se fundamenta en alterar las condiciones de la estructura de negocios del sistema bancarios (hay mucha heterogeneidad de impacto sobre los costos entre los diversos agentes integrantes del sistema, según su especialización y el tamaño de su red física). Pero creo que todo es cuestión de costos y beneficios sociales. No se puede pretender inhibir una prosecusión eficiente de la meta de inflación sólo porque tiene externalidades negativas para algunos bancos. Es algo que habría que evaluar caso a caso.

Espero que ganes, y que despues les pidas una ieamnnizdcion importante por danos psicologicos, y que tambien la ganes.No soy nadie, pero tienes mi apoyo.

[WORDPRESS HASHCASH] The poster sent us ‘0 which is not a hashcash value.

Hola Clemente y gracias por tu comentario. De acuerdo con que la inclusión de Paraguay y Uruguay puede ser controversial. En esto de definir quienes son o no IO hay una línea divisora que no siempre es clara y habrá algunos países que no se sabe bien si están de un lado o de otro. Esta sensación me quedó con Paraguay y Uruguay a pesar de haber buscado bastante. Con respecto a Urugay, encontré que en después de un period de transicion donde se abandonó el crawling peg, el Banco Central fijó la inflación como el único el objetivo. Pero acepto que si en efecto no existe como tal el reporte inflacionario, podría quitarse de la lista.

Sin embargo, no considero que el abandono transitorio de la tasa de interés como la señal de política durante la crisis sea una condición suficiente para descalificar a Uruguay como IO. Precisamente el uso de mas instrumentos de política monetaria dentro de un marco de IO es un punto que el blog trata de hacer.