Desde el 2010, el Grupo de los 20 (G-20) ha reconocido a la inclusión financiera como uno de los pilares centrales para el desarrollo económico. A su vez, los esfuerzos e iniciativas para promover la inclusión financiera vienen aumentando significativamente en los últimos años a nivel global, incluyendo América Latina y Perú.

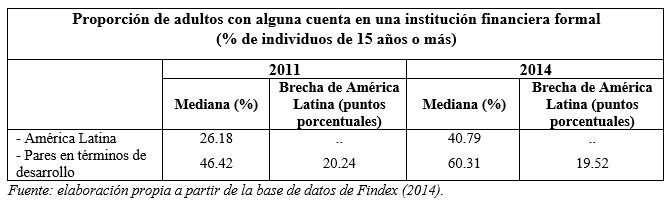

En líneas generales, los esfuerzos de las autoridades y el sector privado parecen estar brindando varios resultados positivos. Por ejemplo, el Banco Mundial, a través de su base de datos Global Findex, muestra un incremento a nivel global entre el 2011 y el 2014 de 10.1% en el porcentaje de adultos que tienen cuentas en alguna institución financiera formal[1]. América Latina, en general; y Perú en particular, no son excepciones. Sin embargo, a pesar de estas mejoras, el rezago de la región con respecto a otros países con grado similar de desarrollo (medido por el ingreso real per cápita) es bastante amplio y no ha mostrado cambios significativos en años recientes. De hecho, como se muestra en el Cuadro 1, en tanto que la mediana del indicador de inclusión financiera muestra un incremento importante tanto para la región como para otros países con similar grado de desarrollo (sus pares), la brecha en la tenencia de cuentas bancarias de países latinoamericanos con respecto a sus pares no ha cambiado de manera significativa (pasó de 20.2 a 19.5 puntos porcentuales).[2]

Cuadro 1. Brecha de Inclusión Financiera en América Latina

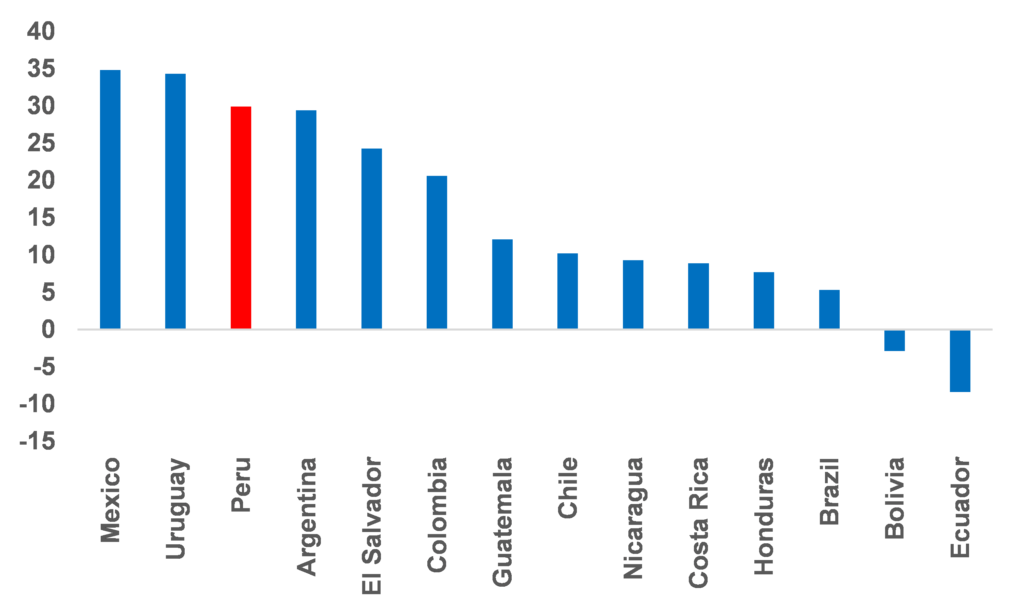

A nivel de país, Perú muestra una de las mayores brechas de inclusión financiera en la región (29.9 puntos porcentuales). [3] En el Gráfico 1, sólo México y Uruguay presentan brechas de inclusión financiera mayores a las de Perú (en el caso de Uruguay, la amplitud de la brecha se explica en gran parte porque sus pares son economías con un grado relativamente alto de desarrollo económico e inclusión financiera[4]).

Gráfico 1. Brechas de Inclusión Financiera entre países latinoamericanos y sus pares respectivos (puntos porcentuales)

Fuente: elaboración propia a partir de la base de datos de Findex (2014).

¿Qué explica la amplitud y persistencia de la brecha de inclusión financiera en América Latina, particularmente en Perú? Para contestar esta pregunta, me baso en el marco analítico y metodológico desarrollado en Rojas-Suarez y Amado (2014) y su respectiva revisión y actualización en Rojas-Suarez (2016). En dicho análisis, se enfatiza el rol de las características sociales y económicas en las que operan los mercados de servicios financieros. En particular, se destacan cuatro categorías de obstáculos que frenan la inclusión financiera: inestabilidad macroeconómica, desigualdades socioeconómicas, deficiencias institucionales e ineficiencias del sector financiero.[5]

Como resultado de la investigación empírica en estos trabajos, se identificaron las variables (a nivel de país) que afectan significativamente a la inclusión financiera en América Latina en forma adversa:

(a) La volatilidad de la tasa de interés real (variable macroeconómica), a través de su efecto sobre la demanda por servicios financieros en el sector formal: altos niveles de volatilidad han estado asociados históricamente con crisis financieras y grandes pérdidas de los depositantes en los sistemas bancarios.

(b) Desigualdad del ingreso (variable de desigualdad socioeconómica), que resulta en fuertes resistencia de grupos de poder establecidos para implementar reformas que promuevan la inclusión financiera (Claessens y Perotti, 2005).[6]

(c) Debilidad del Estado de Derecho (variable institucional)[7], debido a que en sociedades con calidad institucional baja, los contratos entre acreedores y deudores tienden a no cumplirse; lo que a su vez genera desincentivos para que los depositantes confíen sus ahorros a los bancos y otras instituciones financieras y para que las entidades financieras otorguen créditos a deudores pequeños y relativamente más riesgosos.

(d) Ratio de costos administrativos a activos totales del sector bancario (variable de ineficiencia del sector financiero), en la medida en que ratios altos se asocien con costos elevados para la provisión de servicios financieros.

(e) Concentración bancaria, que puede resultar en un comportamiento oligopólico en detrimento de la inclusión financiera, pues genera incentivos a los proveedores a enfocarse en los clientes menos riesgosos que pueden pagar altos costos de servicios financieros. Sin embargo, la evidencia muestra que los efectos de la concentración bancaria sobre la inclusión dependen de la calidad de las instituciones.

(f) Interacción entre la concentración bancaria y la calidad institucional: la combinación de una concentración bancaria elevada en un contexto de calidad institucional débil tiende a ser adversa para la inclusión financiera, pues genera discriminación en contra de clientes de ingresos bajos y a bloquear políticas que permitan la incorporación de nuevos proveedores de servicios financieros.

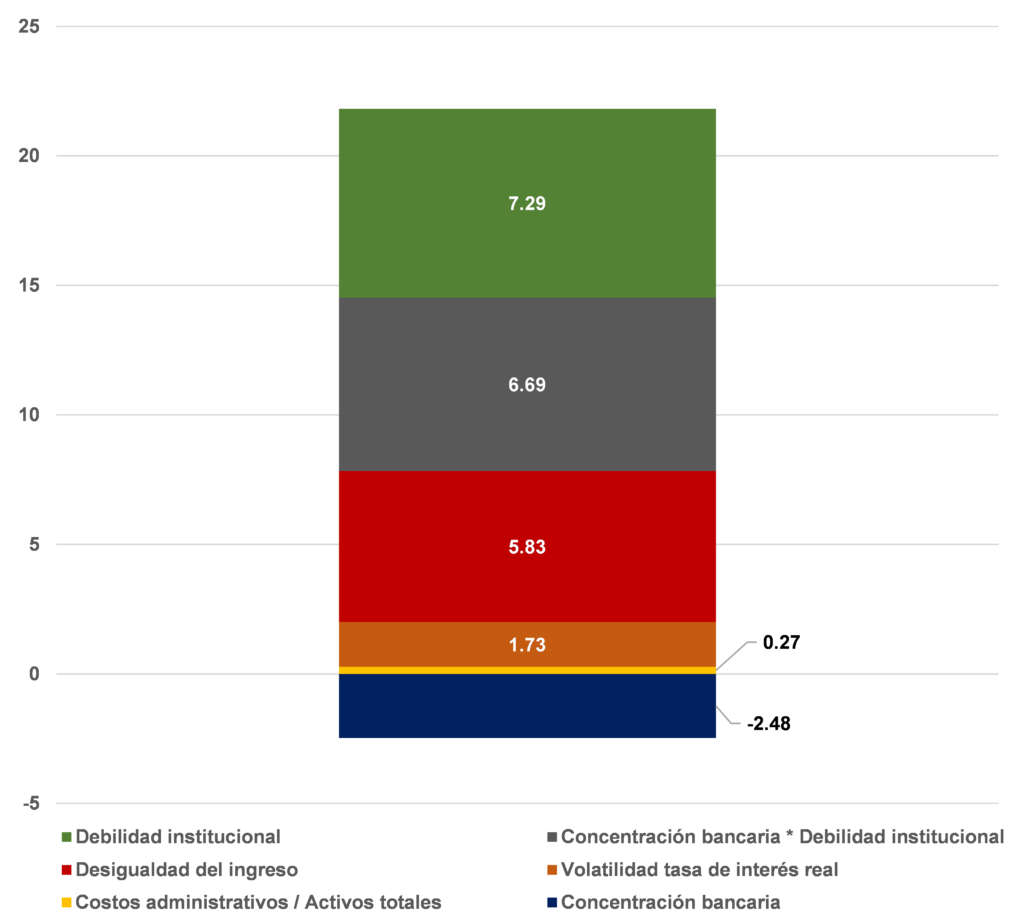

Los resultados de la investigación econométrica presentada en Rojas-Suarez (2016) permiten analizar la importancia relativa de los obstáculos que acabamos de discutir en la explicación de la brecha de inclusión financiera entre América Latina y sus pares. Utilizando los coeficientes estimados y los valores promedios de las variables consideradas para América Latina y sus pares, el valor estimado para de la brecha de inclusión financiera de América Latina es de 16.8 puntos porcentuales en términos absolutos (incluyendo determinantes idiosincráticos y no idiosincráticos[8]); en tanto que el valor observado de dicha brecha es de 13.7 puntos porcentuales.[9] El Gráfico 2 presenta la contribución implícita de los determinantes (no idiosincráticos) de la inclusión financiera para explicar la brecha.

Gráfico 2. Descomposición de la brecha de Inclusión Financiera entre América Latna y sus pares (puntos porcentuales)

Fuente: elaboración propia.

El resultado central es que las debilidades institucionales y la desigualdad del ingreso son los factores más importantes para explicar la brecha de inclusión financiera de la región en relación a sus pares. La contribución de la inestabilidad macroeconómica (medida por la volatilidad de la tasa de interés real), aunque relevante, es relativamente menos importante y la contribución del ratio de costos administrativos bancarios es mínima. (Nótese una vez más que, aunque las variables consideradas son importantes para explicar la inclusión financiera, solo algunas cobran relevancia para explicar la brecha).

Como se mencionó anteriormente, la calidad institucional cumple un rol dual. Las debilidades institucionales tienen un efecto adverso directo sobre la brecha de inclusión financiera, pero también tienen un efecto indirecto mediante su interacción con la concentración bancaria. En primer lugar, de acuerdo a nuestros cálculos, los efectos directos de los problemas institucionales contribuyen a explicar más de 7 puntos porcentuales de la brecha. En segundo lugar, a pesar de que la concentración bancaria contribuyó a reducir la brecha en 2.48 puntos porcentuales (indicando que los sistemas bancarios son más concentrados en los países pares que en América Latina), sus efectos indirectos a través de la interacción con la variable de debilidad institucional explican 5.8 puntos porcentuales de la brecha. O sea, por sí mismas, la diferencia de concentración bancaria entre la región y sus pares no ha afectado positivamente la brecha de inclusión, pero sí cuando esta diferencia se ajusta por el impacto de la calidad institucional.

¿Qué factores explican la brecha de inclusión financiera en el Perú?

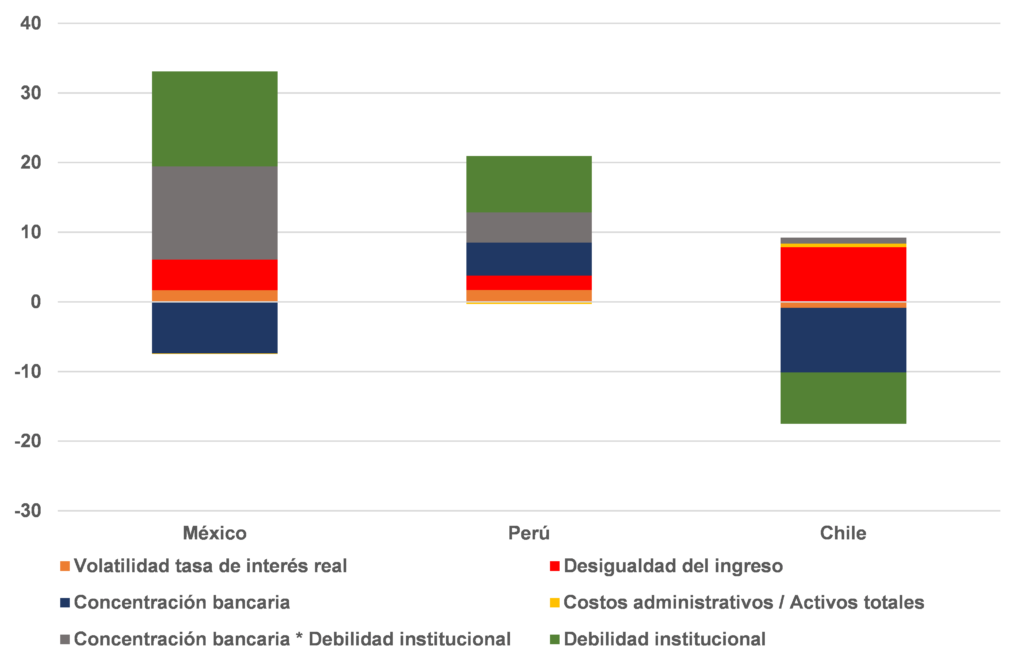

Los resultados econométricos presentados en Rojas-Suarez (2016) pueden también utilizarse para analizar los factores que explican la brecha de inclusión financiera en el Perú con respecto a otros países con niveles similares de desarrollo económico (sus pares). La misma metodología utilizada en el Gráfico 2 para la región en su conjunto se emplea para construir el Gráfico 3, a nivel de país. En el gráfico se presenta a Perú y, como puntos de comparación, a México y Chile. Incluimos a México por tener una brecha de inclusión financiera mayor que la de Perú y a Chile porque su brecha es solo un tercio que la de Perú (Gráfico 1).

Gráfico 3. Descomposición de la brecha de Inclusión Financiera en México, Perú y Chile (puntos porcentuales)

Fuente: elaboración propia.

El gráfico muestra similitudes y diferencias muy importantes entre los tres países. Las similitudes son que ni la volatilidad de la tasa de interés real ni el ratio de costos administrativos bancarios juegan un papel relevante en explicar las brechas de inclusión financiera.[10] Este es también el caso cuando se considera la región en su conjunto (gráfico 2).

Las diferencias son más notables que las similitudes. En los países de baja calidad institucional (Perú y México)[11], los efectos directos e indirectos de la debilidad institucional son los factores dominantes para explicar la brecha de inclusión financiera. En contraste, en Chile, su alta calidad institucional contribuye a reducir la brecha de inclusión financiera.

La alta concentración bancaria en Perú es también un factor importante en la explicación de la brecha. Esta alta concentración en un entorno débil institucionalmente desalienta la inclusión financiera y por tanto incrementa la brecha con respecto a sus pares.

Aunque la desigualdad del ingreso contribuye a explicar las brechas de inclusión financiera en los tres países, este factor destaca significativamente en Chile como el componente más importante.

La lección que se deriva para Perú es clara y simple: los esfuerzos para mejorar la inclusión financiera se verán seriamente limitados en ausencia de reformas significativas para mejorar la calidad de las instituciones (el respeto al Estado de Derecho, la independencia y eficacia del sector judicial y la efectividad del gobierno en la implementación de sus políticas). En ausencia de estas reformas, es difícil esperar que el Perú pueda acortar la brecha que lo separa de sus pares, los cuales han logrado incorporar porcentajes mucho más altos de la población al sistema financiero formal.

Referencias

Claessens, Stijn and Enrico Perotti, 2005, “The Links between Finance and Inequality: Channels and Evidence”, University of Amsterdam, March

Rojas-Suarez, Liliana (2016), “Financial Inclusion in Latin America: Facts, Obstacles and Central Banks Policy Issues”, Inter-American Development Bank, Department of Research and Chief Economist, Discussion Paper No. IDB-DP-464

Rojas-Suarez, Liliana and María Alejandra Amado (2014), “Understanding Latin America’s Financial Inclusion Gap”, Center for Global Development, Working Paper 367, May

[1] Indicador de inclusión financiera considerado en este texto.

[2] Una brecha positiva indica que la inclusión financiera es mayor en los pares de América Latina que en (la mediana de) los países latinoamericanos.

[3] Los resultados son similares si se utilizan indicadores alternativos de inclusión financiera, tales como acceso al crédito o utilización del sistema financiero formal para realizar transacciones o ahorrar.

[4] Lo opuesto ocurre en los casos de Bolivia y Ecuador, dos países de bajo nivel de desarrollo a nivel mundial.

[5] En Rojas-Suarez y Amado (2014) también se investiga el rol de características individuales. Un resultado importante es que el efecto de tener educación secundaria sobre la probabilidad de estar incluido financieramente es mayor en América Latina respecto a sus pares.

[6] Sin embargo, otros autores argumentan que las mejoras en la inclusión financiera pueden contribuir a reducir la desigualdad. Aunque esto sugiere la posibilidad de doble causalidad entre la desigualdad del ingreso y la inclusión financiera, los estudios empíricos considerados en este texto indican que la primera causa a la segunda.

[7] Otras variables de calidad institucional tienen un efecto similar sobre la inclusión financiera.

[8] El componente idiosincrático de la brecha corresponde al valor del coeficiente de una variable dummy para países latinoamericanos incluida en la regresión.

[9] Nótese que para este ejercicio, nos estamos refiriendo a la brecha promedio de América Latina con respecto a sus pares (13.7 puntos porcentuales). Como se mencionó anteriormente, la mediana de la brecha es 19.5 (Cuadro 1).

[10] La contribución del ratio de costos administrativos es tan pequeña que no se visualiza en el gráfico.

[11] En el indicador de “Estado de derecho”, un indicador de calidad institucional del Banco Mundial, Perú y México ocupan los lugares 140 y 130 respectivamente en una muestra de 204 países, en tanto que Chile ocupa el puesto 26.

Hola Liliana,

Leo tu post con interés. Se me ocurren un par de observaciones que hacen la comparación entre México, Perú y Chile complicadas, en mi opinión.

1. Tanto México como Perú han tenido una historia súper complicada con sus bancos. México tuvo un crisis bancaria bárbara en los 1980s-90s, que tal vez explique mucho del porque el ratio de inclusión financiera es tan bajo versus sus pares (comparators). Igual, en Perú, la hiperinflación de Alan I ha tenido efectos duraderos sobre los agregados monetarios, especialmente en términos de la dolarización de depósitos que no desaparece a pesar de largos años de estabilidad financiera. Es más, yo me atrevería a decir, que el Perú tiene un reto aún mayor que México en términos de inclusión financiera dado que el ratio de M3/PBI (38%+) en Perú es más bajo que en México, he incluye un monto significativo de depósitos en dólares/PBI (12%).

2. Dado punto 1, tal vez, la inclusión de una variable que encapsule tanto la crisis financiera y/o la hiperinflación de México y Perú, respectivamente, sea más apropiada que la inclusión de la variable agregada de calidad institucional del Banco Mundial. Mi sugerencia… Llevaría la discusión de política económica a áreas mas alcanzables.

3. Mi segunda observación es que, tal vez, se podría enfatizar más el papel negativo de la concentración bancaria para con la inclusión financiera en las conclusiones finales. En los gráficos de México, Chile, Perú, se ve pues el efecto “deflacionario” de una menor concentración bancaria sobre la EXclusión financiera. Mirando los indicadores de “financial soundness” publicados en los “staff reports” del FMI, te sale que el RoE (return on equity) de los bancos peruanos es 20% mayor que en Chile. Ciertamente un retorno muy jugoso: bueno para pocos, no tan bueno para muchos, tal vez.

Abrazo y espero verte en el proximo gobierno :))

Gonzalo

Upps…, una corrección a mi punto 3 en mi comentario anterior. El 20% mayor es versus México, no Chile. Mis disculpas. Entonces, mi intuición es, que lo que explica el efecto negativo de la variable concentración bancaria * debilidad institucional sobre la inclusión financiera en el gráfico, es más bien el ratio de M3/PBI: aprox. 40% para México y 70%+ para Chile. Es el factor estructural del sistema bancario Mexicano, sector que aún no se puede recuperar completamente de la crisis bancaria de hace 20 años.

trabajo para la redaccion de un renombrado sitio de interes general argentino, Big Bang News donde se publican noticias de interes relacionada con el ambiente local, esta informacion me sirve para generar contenido de interes relacionada a mi pais. Muy buen sitio, sin dudas lo recomiendo!