La década de los 80 del siglo pasado es conocida como la década perdida en términos económicos para América Latina. La mayoría de los países grandes de la región sufrieron eventos de volatilidad macroeconómica que se manifestaron con inflaciones altas y persistentes que resultaron en caídas importantes en el PIB per cápita. Por ejemplo, Kehoe y Prescott (2007) muestran cómo el PIB per cápita (desestacionalizado) de Argentina en 1990 era menos de 64% del de 1980, y para México la cifra corresponde a poco más de 71%. Con la actual pandemia y las medidas sanitarias implementadas para contrarrestarla, han aparecido menciones a otra década perdida en la región (e. g. Powell y Valencia, 2020, Werner, 2020). Más que una década perdida, la década de los 20 de este siglo será una década mediocre y, a diferencia de la década de los 80, el comportamiento de Colombia no será destacado porque su posición fiscal no es la mejor.

Como mencionan Sims y Romero (2013), el origen de las crisis en los 80 en América Latina fue la incapacidad de varios países de la región de poder refinanciar préstamos adquiridos en los 70 a través de instituciones financieras internacionales. A comienzos de los 80 la Reserva Federal aplicó una política monetaria contraccionista, que resultó en tasas de interés altas y causó que los flujos de capital hacia la región se hicieran en condiciones que varios países no pudieron cumplir. Así, en 1982 México entró en cesación de pagos. El proyecto de la historia de la política monetaria y fiscal de América Latina, cuyo libro en formato electrónico está próximo a salir, presenta un análisis de la interacción de estas políticas para los once países más grandes de la región, y muestra cómo al comenzar esa década la posición fiscal de varios de los países que tuvieron crisis era mala: en México el déficit fiscal en 1981 alcanzó 12,3% del PIB, un poco más alto que el de Perú (8,0%), Argentina (8,6%) y Brasil (6,1%). Esto ilustra lo corroborado en este proyecto: el hecho que los gobiernos no hayan podido (o querido) limitar sus gastos a su habilidad para recaudar impuestos resultó en una volatilidad macroeconómica, que se tradujo en bajo crecimiento económico durante el siglo XX.

Aunque carecer de disciplina fiscal es una condición suficiente para evitar una crisis, pero no es necesaria, después de analizar la historia de los 11 países Esquivel et al (2020) identifican cuatro condiciones que pueden evitar que crisis futuras se parezcan a las padecidas por los países de la región durante la década de los 80: 1) política fiscal sólida; 2) liberalización prudente y gradual de los mercados financieros y de la cuenta corriente; 3) baja exposición de la deuda pública a movimientos en la tasa de cambio real y 4) monitoreo cuidadoso y control del gasto de instituciones gubernamentales. Como mencionamos en el capítulo de Colombia que hace parte de este proyecto (Perez-Reyna y Osorio Rodríguez, 2019), en la década de los 70 y 80s Colombia cumplía a grandes rasgos con estas cuatro condiciones: el déficit fiscal en promedio durante los 70 fue de 0,4% del PIB. En 1980 empezó a subir (1,6%) y llegó a un pico en 1982 de 2,8%, considerablemente por debajo de países que sufrieron crisis. Adicionalmente, el bajo nivel de deuda externa pública de Colombia (aproximadamente 5% del PIB a comienzos de los 80) impidió que aumentos en la tasa de cambio real tuvieran un impacto fiscal considerable. Por otro lado, un estado pequeño (el gasto del gobierno fluctuó entre 5 y 7% del PIB en estos años) y una economía con control de capitales permitieron cumplir con las otras dos condiciones. Así, a pesar de tener una desaceleración fuerte en 1982, con un crecimiento del PIB de 0,9%, y una crisis bancaria importante, el comportamiento de la economía colombiana fue destacable entre sus pares, y motivo de orgullo para los macroeconomistas de un país ávido de buenas noticias en esas décadas.

No obstante, tener baja volatilidad macroeconómica no resultó en crecimiento económico alto, y tener una economía cerrada y un estado que provea pocos servicios puede tener efectos negativos sobre el bienestar. A comienzos de la década los 90 estos dos aspectos cambiaron con la liberalización de la cuenta de capitales y una nueva constitución. Ahora, la disciplina fiscal no depende del tamaño de estado, sino de la capacidad de los gobiernos de cubrir sus gastos con recaudo de impuestos. Noruega es un ejemplo de un país con un estado que provee muchos servicios y con una sólida disciplina fiscal. Para Colombia la década de los 90 fue una dura enseñanza de esto, al culminar con la peor crisis económica en casi 120 años de historia. En 1999 una reversión en los flujos de capital agarró a Colombia con desequilibrios macro importantes, entre los que estaba un déficit fiscal de 6,4% del PIB en 1999.

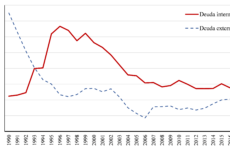

Aun así, esta crisis económica fue leve comparada con la sufrida por otros países de la región. Pero para evitar pasar por algo similar, Colombia implementó medidas; en particular, implementó una regla fiscal con el fin de controlar el nivel de deuda, por medio de poner límites al déficit fiscal. No obstante, implementar objetivos sobre un indicador puede generar incentivos perversos para que se cumplan, en detrimento del bienestar. En el caso de Colombia, el pago de obligaciones del estado directamente con bonos de deuda del gobierno, y la contabilización de las utilidades del Banco Central como ingresos, en vez de como financiamiento del déficit, permitieron que el gobierno reportara un déficit fiscal de 2,4% del PIB en 2019, que, aunque es mayor que lo reportado para los dos años anteriores, no implicaba una violación notoria de la regla fiscal. No obstante, la deuda del gobierno sí aumentó. Así, Colombia llegó a la pandemia de Covid-19 con una posición fiscal no muy clara, pero con certeza poco sólida, como lo ilustra el hecho de haber tenido que lidiar con una reforma tributaria en 2018, que también tuvo que ser aprobada en 2019.

Haber llegado a la pandemia con una posición fiscal sólida hubiera ayudado a salvar vidas y Arellano et al (2020) plantean un modelo para ilustrar un mecanismo: una economía con una posición fiscal sólida se puede dar el lujo de atacar la pandemia porque el beneficio de implementar una cuarentena es mayor al costo. En ausencia de tal posición, implementar cuarentenas es muy costoso y puede empujar a un gobierno a cesar los pagos de sus deudas. Adicional a lo que se ilustra en el modelo, un gobierno con una buena posición fiscal puede apoyar a las personas directamente afectadas tanto por la pandemia, como por las medidas implementadas para contrarrestarlas.

En 1991 en Colombia tuvimos consenso en que queríamos un modelo de estado que presta muchos servicios. Pero tenemos que financiarlo y la pandemia actual mostró lo importante que esto pase y las mejoras que debe haber. No es suficiente con hacer retoques a la política fiscal. Consistente con las enseñanzas del proyecto de la historia de la política monetaria y fiscal de América Latina, Colombia fue una excepción en una región caracterizada por economías con baja disciplina fiscal que causó alta volatilidad macroeconómica. Puede ser exagerado que la región vuelva a vivir una década perdida, porque los países que no han implementado las enseñanzas de las crisis anteriores son una minoría, pero esta década que empieza va a ser mediocre y Colombia no se destacará, a no ser que la solidez fiscal se vuelva una prioridad una vez pasemos la crisis.